Европейските електроенергийни борси отново под напрежение

източник: ЕnergyLive

Европейските електроенергийни борси в сегмента „ден напред“ остават спокойни и подвластни на метеорологията. В някои от страните от Европа настъпи времето на климатиците. Потребителите остават разкъсани между призива „спестяване“ и „необходимост“. Трудна остава икономическата обстановка. На този фон производството на електроенергия от фосилни горива отново е водеща пред възобновяемите енергийни източници. Според някои наблюдения индустрията бавно, но и много внимателно се завръща към потреблението на природен газ. Очаква се горивото на прехода отново да бъде подложено на натиск, но този път заради емисиите от метан. Това не са единствените фактори. Към тях трябва да се прибавят продължаващия геополитически натиск, поредното повишение на лихвата от ЕЦБ, различните национални политики и все по-трудните за проследяване регулации от европейските институции.

Производство на електроенергия

Производството на електроенергия (нетно) във всички страни от Европа възлиза на 39 651.32 GWh през 24-та седмица на 2023 г. преди окончателните данни. За сравнение, през 23-та седмица то е достигало до обем от 44 220.46 GWh според коригираните данни.

Що се отнася до седмичното производство на електроенергия в страните от Европейския съюз (ЕС) то е в обем от 34 646.89 GWh (38 960.08 GWh за 23-та седмица) във вечерните часове на 18 юни 2023 г. според данните на energy charts, базирани на ENTSO-E към момента на подготовка на публикацията и преди корекция на окончателните данни.

За сравнение, година по-рано, или през 24-та седмица на 2022 г. производството на електроенергия в страните от ЕС е възлизало на 44 497.05 GWh.

От това общо производство през 24-та седмица от настоящата 2023 г. на фосилните горива се пада дял от 27.32 % или 9466.80 GWh срещу 10 371.62 GWh (26.62 %) седмица по-рано. От тях на кафявите въглища – 2565.87 GWh или 7.41 %, а на каменните – 1555.82 GWh – 4.49 %. Природният газ държи дял от 13.50 % или 4677.55 GWh ( 5674.38 GWh или 14.56 % за 23-та седмица). Участието на ядрената енергия е изчислено на 8998.47 GWh или 25.97 % (9496.37 GWh или 24.37 % седмица по-рано).

Делът на възобновяемите енергийни източници през посочената 24-та седмица е в обем от 16 181.62 GWh или 46.70 % (19 960.08 GWh или 49.00 % през 23-та седмица).

Вятърните централи на сушата са произвели обем от 3288.94 GWh (9.49 %), а офшорните – 452.23 GWh (1.31%).

Произведената от слънчеви електроцентрали енергия е в обем от 5819.40 GWh (16.80 %), Редно е да се отчете и участието на водноелектрическите и помпените мощности – 5.58 % и 9.27 % съответно, както и на биомасата – 3.49 %.

Що се отнася до износа на електроенергия, през миналата седмица първенството отново се пада Франция с обем от 994.8 GWh, следвана от Испания с 333.9 GWh и Нидерландия – 192.9 GWh. България отново е износител със 152.9 GWh). По-назад се нарежда Австрия, а също и Румъния.

По отношение на дела на ВЕИ в електрическия товар първенството се държи от Австрия със 102.3%, докато в България изчислението е за 34.3 на сто. По-напред е Румъния – 64.9 %. В съседните страни Германия и Франция делът на ВЕИ в електрическия товар през 24-та седмица е достигал до 55.1% и съответно 33.1 %. Висок дял държи Швейцария – 74.9%, както и Иберийския полуостров (Португалия – 45.0% и Испания – 54.0%)%.

Предвид интензитета на СО2 обаче Франция (28 - 30 грама на тон) не отстъпва първото място. Опитите на Австрия да я догони засега са неуспешни.

Цените

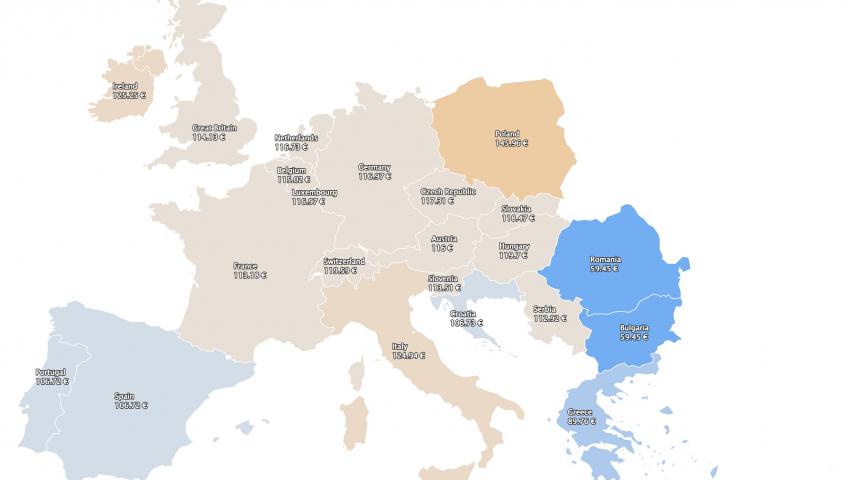

Цените на европейските електроенергийни борси през изминалата седмица (12 – 18 юни) се върнаха към по-високите нива. През първите дни от седмицата и бяха в диапазона от 90 до малко над 120 евро за MWh. Най-високи, в сегмента „ден напред“ бяха постигнатите стойности на 15 и 16 юни. В частност с ден за доставка 16 юни постигнатата цена на електроенергийната борса в Полша бе на ниво от 140.15 евро за MWh, а на седем от електроенергийните борси от обединения пазар (Германия, Франция, Словакия, Белгия, Чехия, Люксембург и др.) надхвърли 127 евро за MWh, а на унгарската HUPX бе над 128 евро за MWh. Впоследствие ценовите нива се върнаха на нивото от порядъка на 104 – 102 евро за MWh с изключение на електроенергийните борси извън континенталната част (111.43 евро за MWh във Великобритания с ден за доставка 17 юни и 126.86 евро за MWh на Ирландските борси). Както и Иберийският пазар (Португалия и Испания) с постигнати по-ниски стойности – 99.24 и 97.49 евро за MWh съответно. Силният спад с ден за доставка 18 юни свали ценовите нива още и те останаха в широк диапазон – от 93.02 евро за MWh до 66.06 евро за MWh на IBEX (БНЕБ) и OPCOM.

Средна борсова цена на електроенергията за 24-та седмица

Средната борсова цена на електроенергията за 24-та за IBEX (БНЕБ) и OPCOM се изчислява на 95.45 и 97.07 евро за MWh (77.35 и 77.48 евро за MWh съответно преди седмица).

На някои от останалите европейски електроенергийни борси е, както следва – 104.97 евро за MWh (79.56 евро за MWh през 23-та та седмица) и 75.82 евро за MWh (58.86 евро за MWh – предишна).

Най-високата средна борсова цена през 24-та седмица на континента отново е в Полша – 125.78 евро за MWh (93.20 евро за MWh за 23-та седмица), следвана от Италия – в диапазона от 109.40 и 106.81 евро за MWh (преди между 93.30 – 94.44 – 94.71 евро за MWh).

По-висока остава и средната борсова цена на страните от Иберийския полуостров като в Португалия дори е 97.82 евро за MWh (миналата седмица бе определена на 83.83 евро за MWh), а в Испания 97.00 евро за MWh.

Най-ниската средна борсова цена за разглежданите европейски електроенергийни борси е в Гърция – 93.75 евро за MWh за 24-вата седмица).

Средна месечна и средна годишна цена към 18 юни

Средната месечна цена в сегмента „ден напред“ към 18 юни се връща на нива от над 80 евро за MWh. Ръстът е средно с около 10 евро спрямо седмица по-рано. Над 90/MWh остават стойностите на електроенергийните борси във Великобритания и Италия, а над 100 евро/MWh – в Полша и Ирландия.

В годишно изражение цените на европейските електроенергийни борси в сегмента „ден напред“ отново е в доста по-широк диапазон. Спадът под 120 евро за MWh все още е предизвикателство, но само за четири борсите в посочения сегмент. Тук е чувствително отражението от предходните две седмици.

На IBEX (БНЕБ) и румънската OPCOM средната месечна цена към 18 юни е 80.99 и 81.41 евро/ MWh съответно (75.05 и 74.87 евро за MWh съответно отчетени към 11 юни).

Средната месечна стойност във Франция към посочената дата е 84.87 евро/MWh ( 72.87 евро за MWh преди седмица, 65.28 евро за MWh преди две седмици), а в Германия – 87.82 евро за MWh (76.1 евро за MWh преди седмица и 70.14 евро за MWh преди две).

В Австрия изчисленията са за ниво от порядъка на 87.64 евро за MWh ( 75.77 евро за MWh към 11 юни ), а за Унгария – 88.79 евро за MWh (76.79 евро за MWh преди ).

Постигнатата цена в Португалия e 90.12 евро за MWh (84.56 евро за MWh към11 юни) и 88.23 евро за MWh ( предишна - 82.02 евро за MWh).

На гръцката HENEX, на която към 11 юни средната месечна стойност бе 81.93 евро за MWh стойността се повишава до 86.56 евро за MWh. На италианската GME – до 97.59 евро за MWh спрямо изчислената 89.31 евро за MWh към 11 юни). В Полша към 18 юни средната месечна стойност е 104.85 евро за MWh ( към 11 юни - 89.3 евро за MWh).

В страните отвъд континенталната част като Великобритания средната месечна цена към 18 юни е 93.37 евро за MWh ( към 11 юни - 83.33 евро за MWh), а за Ирландия и Северна Ирландия – 116.76 евро за MWh (100.4 евро за MWh седмица по-рано ).

Средната годишна цена в сегмента „ден напред“ определено върви надолу и с на четири от борсите спада под 120 евро за MWh. Спадът обаче се забавя в сравнение с по-ранни периоди.

Средната годишна цена към публикуването на данните за IBEX и OPCOM към 18 юни е 110.47 и 110.29 евро за MWh съответно ( към 11 юни - 111.3 и 111.04 евро за MWh съответно ).

Средната годишна цена на гръцката HENEX към посочената дата е 133.28 евро за MWh (134.94 евро за MWh преди седмица). На италианската GME – 137.22 евро за MWh (преди - 140.28 евро за MWh).

Изчисленията сочат, че на унгарската HUPX тази стойност към 18 юни e 116.71 евро за MWh (117.02 евро за MWh седмица по-рано ), а на електроенергийната борса във Франция –111.4 евро за MWh (111.66 евро за MWh към 11 юни), а в Германия – 103.81 евро за MWh (преди седмица -103.63 евро за MWh).

Постигнатата средна годишна стойност в посочения сегмент на борсите в Португалия и Испания към 18 юни е 88.7 и 87.43 евро за MWh съответно ( към 11 юни - 88.23 и 86.94 евро за MWh съответно).

Във Великобритания също има незначителен спад – до 127.56 евро за MWh (128.09 евро за MWh преди седмица), а на ирландските електроенергийни борси дори има слабо повишение – до 136.68 евро за MWh (136.33 евро за MWh преди седмица).

Петрол, газ, СО2

Геополитиката продължава да държи нащрек петролният пазар. Цените на петрола сорт Brent , а и на WTI остават стабилни след най-силния ръст отчетен за последните шест седмици, тъй като слабият долар и очакванията за допълнителни стимули в Китай този път се оказаха по-силни от опасенията за по-високи лихви. Доскоро анализаторите им придаваха второстепенно значение, а през изминалата седмица ги върнаха сред решаващите. В понеделник, 12 юни сорт Brent на борсата ICE завърши при цена от 71.84 долара за барел, а в петък вече достигаше 76.61 долара за барел.

Данните за увеличаване на мощността на нефтопреработващите заводи в Китай с 15.4% през месец май с сравнение с миналата година се появиха точно, когато китайската икономика вече бе пред отписване. Сега наблюдателите прогнозират, че търсенето на петрол от страна на Китай ще продължи да расте и през втората половина на годината. От не по-малко значение е и отчетеното поевтиняване на долара. На този фон очакването е, че доброволното намаление на добива от страна на ОПЕК+, включително и на Саудитска Арабия ще продължи и през месец юли. В допълнение обаче и експортът на петрол от Русия остава висок, а според някои изчисления именно на това се дължи и спадът на цените на петрола с близо 12% през тази година. Междувременно анализаторите от Kpler базирайки се на собствените си наблюдения твърдят, че отстъпката на руския сорт Urals спрямо еталона Brent е само с 9 до 10 долара, а във веригата за доставки вече се присъединяват и страни като Пакистан, Шри Ланка и Куба, а значението на европейския пазар за руските експортьори продължава да намалява. Според Kpler в даден момент те дори може да бъдат напълно прекратени.

Международната агенция по енергетика от своя страна изчисли, че глобалното търсене на петрол се очаква да достигне своя връх в края на десетилетието, преди да започне да спада. Агенцията очаква общото търсене да нарасне с около 6% от 2022 г. до 2028 г., но също така, че има редица фактори, които ще доведат до намаляване на търсенето. Сред тях е и прогнозата, че търсенето на петрол за нуждите на транспорта да намалее, тъй като производството на електрически превозни средства и автомобили с по-висока горивна ефективност намалява нуждата от бензин. Друг фактор, според МАЕ, е войната в Украйна, която подчертава крехкия характер на веригата за доставки на изкопаеми горива,, която кара повече правителства да инвестират във възобновяеми енергийни източници.

„Преходът към икономика с чиста енергия набира скорост, като се очертава пик в глобалното търсене на петрол преди края на това десетилетието“, заявява изпълнителният директор на МАЕ Фатих Бирол, добавяйки, че „производителите на петрол трябва да обърнат особено внимание към набиращото се темпо на промяната“. Според него те трябва така да сглобят своите инвестиционни решения, че да си осигурят „организиран преход.“

Нестабилен. Това най-общо е заключението за пазара на природен газ, през изминалата седмица, след като той премина през ситуация от силно покачване към рязък спад. В понеделник, 12 юни цената на газа на TTF завърши на ниво от 31.03 евро за MWh, а в четвъртък, 15 юни се покачи до 41.14 евро за MWh, реагирайки на различни сигнали. Сутринта в петък отново поевтиня, заличавайки ръстът отбелязан по-рано през седмицата, което в частност се свързва с рисковете при доставките заради топлото време в по-голямата част от Европа. Волативността на пазара се прояви рязко. Все пак ръстът от 20% от началото на юни остава в сила.

Според данните, в четвъртък на ICE в Амстердам бяха продадени рекордни количества контракти, а откритият интерес, показател за пазарната активност скочи до най-високото ниво от месец март миналата година при първите дни на руско-украинската война. Най-съществената роля за това изиграха проблемите с доставките от Норвегия, които съвпаднаха с горещото време в голяма част от Европа и Азия, което доведе до нарастване на търсенето за охлаждане. В допълнение към това бе потвърдена и новината за окончателното затваряне на находището Гронинген в Нидерландия, а цената се покачи в четвъртък със значителните 30 процента, което пък предизвика от една страна допълнително хеджиране, а от друга – загуба за търговците, залагащи основно на спад на цените.

По-рано през миналата седмица стана ясно, че китайските купувачи на природен газ са прекратили спот покупките на синьо гориво, заради високите цени.

Запазва се и разликата от 8 до 9 долара между цената на бенчмарка LNG определян от ACER и цената на TTF.

На този фон нагнетяването в европейските газохранилища продължава като към момента те са запълнени средно до 73.66 % (829.9424 TWh) при темп на нагнетяване от 0.28 п.п. Наблюдателите обаче припомнят, че събитията от миналата седмица са доказателство, че пазарът е доста нестабилен, а индустрията все още не смее да залага на бързо връщане към потреблението след силния скок през миналата година.

Що се касае до цената на емисиите, няма как да не се отчете връщането към високите стойности след значителното понижение по-рано този месец. Цената по индекса ICE EUA на борсата ICE в понеделник бе едва 86.09 евро за тон, в четвъртък се повиши с цели 5 евро – до 91.41 евро за тон, въпреки че в петък като отражение на движението на ценовите нива на останалите енергийни пазари се сви слабо до 90.51 долара за тон.

Тенденции

В Европа вече текат дискусиите за новия дизайн за пазара на електроенергия. С напредването на времето и то само след месец дискусиите ще навлязат в определящ етап. Новият дизайн предвижда реформа по отношение на възнаграждението за възобновяеми енергийни източници и други технологии въз основа на техните реални производствени разходи. Както и осигуряване на ефективна конкуренция за доставки на газ и добре функциониращ краткосрочен пазар.

Тази реформа се смята за допълваща, но в същото време ще се нуждае от огромни инвестиции за развитие на мрежите. Темата е достатъчно гореща и най-сетне след повече от две години мълчание започва да набира сила.

Иначе новата мантра, която стои зад обяснението за новия дизайн за пазара на електроенергия е защита и овластяване на потребителите. На тази база впоследствие предстои първо увеличаване на целта за енергийна ефективност от 13 %, а впоследствие и постепенното и задължително интегриране на слънчевата фотоволтаична енергия, за да направи обществени, търговски и жилищни сгради неутрални по отношение на климата.

Направените препоръки досега са за запазване на краткосрочните пазари и механизмът на ценообразуване, базиран на пределно ценообразуване, тъй като функционират добре и дават правилните ценови сигнали. Краткосрочните пазари (ден напред и в рамките на деня) са добре развити и са резултат от години на прилагане на енергийното законодателство на ЕС.

В същото време се предлага краткосрочните пазари да бъдат допълнени от инструменти, стимулиращи по-дългосрочни ценови сигнали, по-специално споразумения за закупуване на електроенергия („PPA“), договори за разлика и подобрени форуърдни пазари. Това е необходимо, за да установи правилният баланс между различните инструменти. Въпреки това не трябва да има задължителни схеми, а трябва да се запази свободата на избор на съответните договори.

В направените досега препоръки се признават също така предимствата на решенията за гъвкавост, които не са свързани с изкопаеми горива, като реакция на търсенето и съхранение, особено в контекста на нарастващия дял на възобновяемите енергийни източници. Участието им на пазара следва да бъде улеснено.

Бъдещите пазари на електроенергия ще трябва да бъдат адаптирани към висок дял на възобновяема енергия. Освен това трябва да има повече акцент върху местното измерение и развитието на мрежата. Тези предизвикателства могат да бъдат разрешени чрез решенията, представени в обществената консултация.

Сред основните препоръки е и защитата на потребителите, като в случая става въпрос основно за достъпност до енергия, но и търсене. Нововъзникващи решения като енергийни общности, собствено потребление, споделяне на енергия трябва да бъдат активирани и стимулирани.

Новият дизайн ще засегне абсолютно всички потребители на енергия. Това се случва в момент, в който войната в Украйна продължава. До този момент войната промени старият модел на търговия и търговските пътища. Това от своя страна доведе до активиране на възобновяемите източници, както и до нови регламенти и регулации, с които националните законодателства, а в частност бизнесът и гражданите се справят трудно. Постулатите, залегнали заради експанзията на слънчевата енергетика все пак трябва да оставят отворени врати за нови технологии и да дават достатъчна гъвкавост. В противен случай определено някои от регулациите може да създадат съмнение за игра в полза на нечии интереси.