25-те банки и банкови клонове отчетоха рекордна обща печалба от над 2.1 млрд. лева

Конкуренцията между ДСК и УниКредит Булбанк се задълбочава

Снимка: iStock by Getty Images/dir.bg

Банките в България през 2022 година са капитализирани и разполагат с достатъчно ликвидни активи, печеливши и ползващи се с доверието на вложители и клиенти, при това в условия на постоянно нарастваща инфлация и забавен ръста на икономиката. Това е основният извод от публикуваните от БНБ отчети за миналата година на 25-те банки и клонове на чужди кредитори в нашата страна. Според управителя на БНБ Димитър Радев* централната банка и секторът са в много добро състояние и до голяма степен вече са част от еврозоната след присъединяване на страната към Европейския банков съюз на 1 октомври 2020 г.

Радев уверява, че от позицията на БНБ, подготовката за присъединяването към еврозоната няма да промени рамката или оперативното функциониране на банковия надзор, а най-важната задача за сектора и банковия регулатор е подготовката за приемането на еврото, като за целта в бюджета на БНБ за 2023 г. са определени около 110 млн. лева разходи за дейности специално във връзка с подготовката за еврото, и още около 53 млн. лева в инвестиционната програма на БНБ, свързани с тази подготовка.

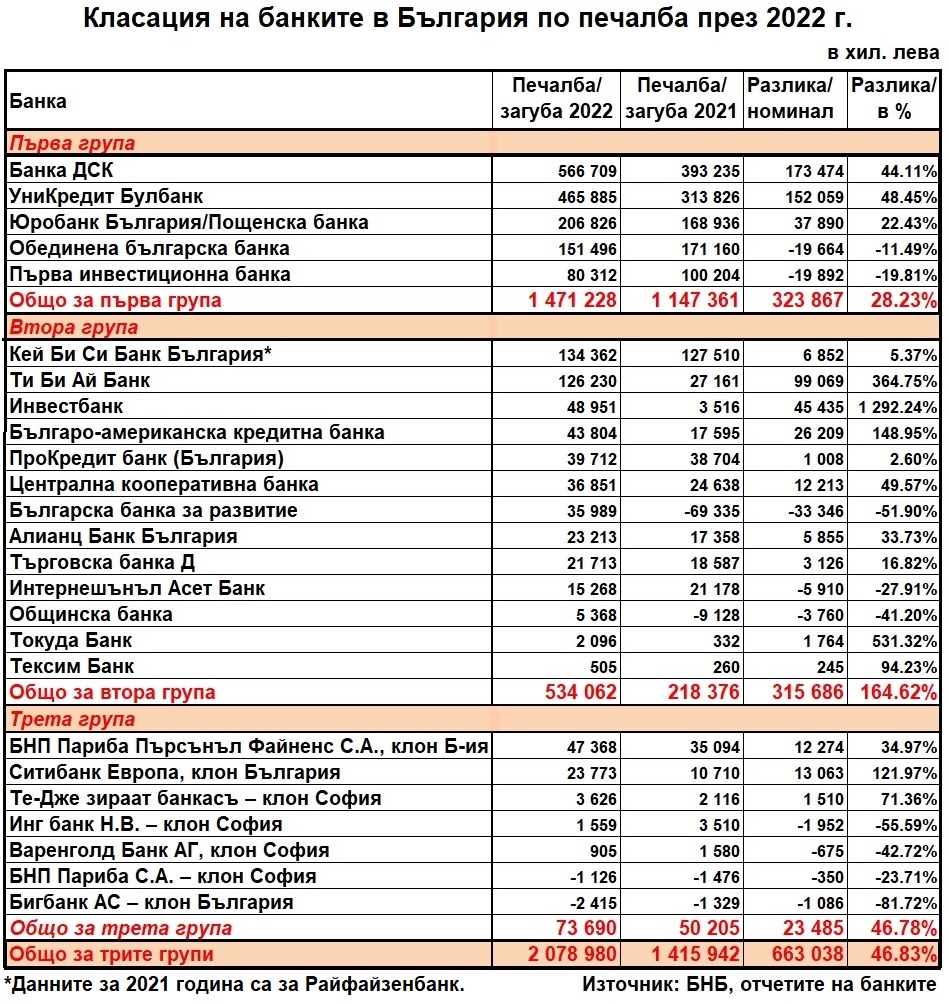

За отминалата 2022 година, обаче, трябва да се отбележи на първо място, че е достигната рекордна печалба от близо 2.1 млрд. лева (2 078 980 хил. лева) за последните 10 години, което е с 663.038 млн. лв. (46.83%) повече спрямо 2021 година и с 400 млн. лева (23.89%) над рекордната 2018-та за последните 10 години, преди Covid пандемията.

През 2022 г. нетният лихвен доход се повишава с 470 млн. лв. (17.0%), а нетният доход от такси и комисиони – със 189 млн. лв. (15.2%). Разходите за обезценка на финансови активи, които не се отчитат по справедлива стойност в печалбата или загубата, в края на отчетния период са 586 млн. лв. (при 594 млн. лв. към 31 декември 2021 г.).

По групи най-голяма като размер е печалбата в Първа група, в която са 5-те най-големи банки - 1 471 228 хил. лева, която е нараснала с 28.22% от 1 471 228 хил. лева за 2021 година. Следва Втора група, в която влизат 13 банки – 534 062 хил. лв. печалба, което представлява ръст от 144.56% спрямо 218 376 хил. лева през 2021 година. В Третата група, в която са 7-те клонове на чужди банки в България – печалбата е 73 690 хил. лева, а нарастването е с 46.78% от 50 205 хил. лева през предходната 2021 година.

Активи и пасиви

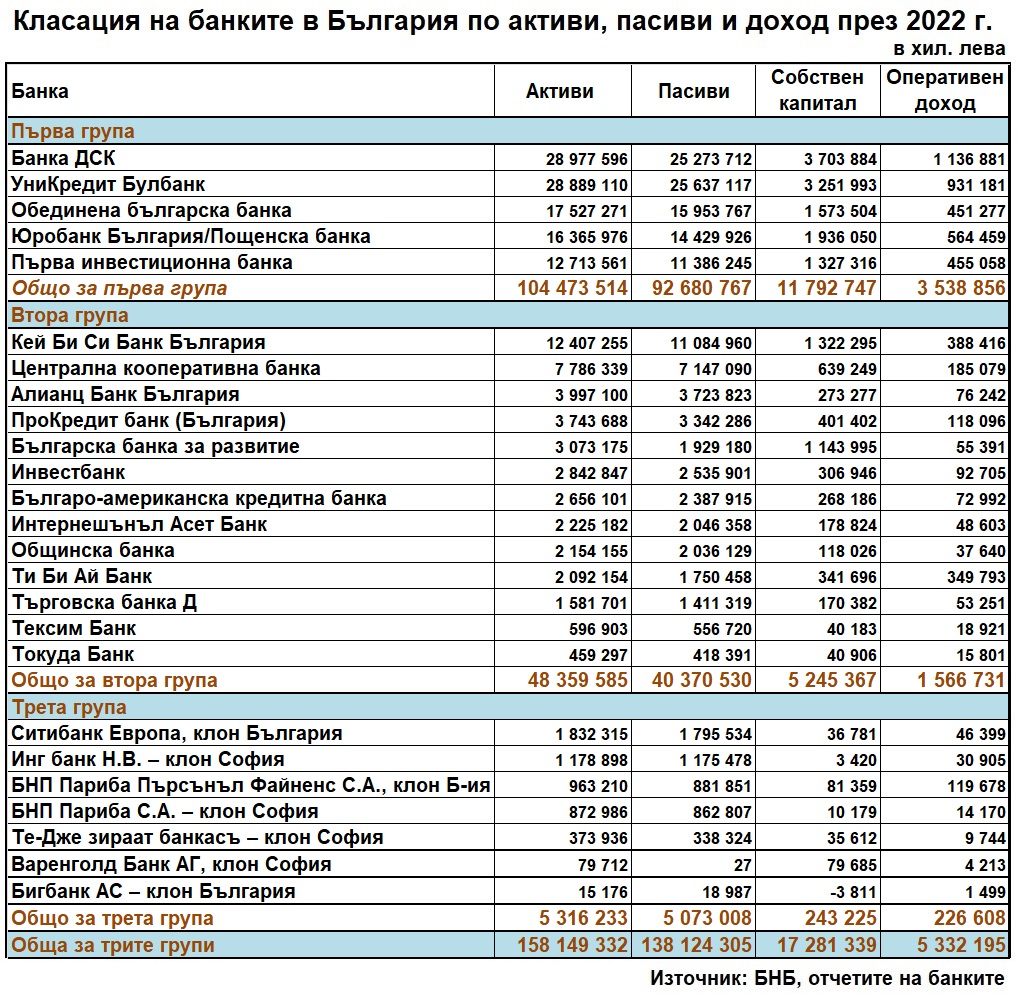

Равносметката за активите също е много добра, но и разликата между банките нараства. Общата им сума за всички банки и клонове на чужди кредитори в България възлизат на 158 149 332 лева, като се увеличава с 16.79% от 135 409 938 хил. лева за миналата година.

Активите на петте най-големи банки (Първа група) представляват 66.07% от баланса на системата. При другите две групи делят спада: За Втора група е 30.57% и за Трета – 3.36 на сто.

За отбелязване е, че общата сума на балансовите активи на банковата система към 31 декември 2021 г. възлиза на 58.1 млрд. лв., с 2.8 млрд. лв. (2.1%) повече спрямо края на септември 2021 г. През последното тримесечие на миналата година намалява размерът на позицията кредити и аванси и делът ѝ в структурата на активите се понижава от 60.5% до 58.2%. Увеличават се паричните салда в централни банки и паричните наличности, докато другите депозити на виждане намаляват. Делът на позицията пари, парични салда при централни банки и други депозити на виждане се повишава от 19.9% до 21.0%. Спрямо края на септември се увеличават дълговите ценни книжа и делът им нараства от 15.0% до 16.3%.

Отношението на ликвидно покритие в края на декември 2021 г. е 274.1% (при 281.9% в края на септември). В края на периода ликвидният буфер е 41.5 млрд. лв., а нетните изходящи ликвидни потоци – 15.1 млрд. лв. (при съответно 36.3 млрд. лв. и 12.9 млрд. лв. в края на септември 2021 г.).

Брутните кредити и аванси на тримесечна база намаляват с 1.5 млрд. лв. (1.8%) до 82.4 млрд. лв. Вземанията от кредитни институции спрямо края на септември отчитат спад с 3.7 млрд. лв. (36.5%) до 6.5 млрд. лв. в края на периода. Брутният кредитен портфейл2 на банковата система нараства с 2.2 млрд. лв. (3.0%) до 75.9 млрд. лв. Увеличават се кредитите за нефинансови предприятия (с 1.2 млрд. лв., 3.0%), за домакинства (с 870 млн. лв., 3.0%), както и тези за други финансови предприятия (със 72 млн. лв., 1.4%) и за сектор държавно управление (със 71 млн. лв., 7.9%).

Депозитите в банковата система през тримесечието нарастват с 2.1 млрд. лв. (1.9%) до 115.4 млрд. лв. Основен принос има увеличението при домакинства (с 2.0 млрд. лв., 3.0%). Растеж отбелязват и депозитите на кредитни институции (с 1.0 млрд. лв., 19.9%) и на нефинансови предприятия (със 128 млн. лв., 0.4%), а намаление има в тези на други финансови предприятия – с 677 млн. лв. (15.0%) и на сектор държавно управление – с 309 млн. лв. (9.2%).

От таблицата по-горе става ясно, че конкуренцията между Банка ДСК и УниКредит Булбанк се задълбочава. Банка ДСК е начело по ръст и обем на печалбата, а УниКредит запазва лидерската си позиция по активи, при това за четвърта поредна година. Начело по най-висок ръст на печалбата е Първа инвестиционна банка (+157.53%) от 38 909 хил. лв. през 2020 г. до 100 204 хил. лв. през 2021 година.

Собствен капитал и одобрени кредити

Собственият капитал в баланса на банковата система в края на декември 2021 г. е 17.3 млрд. лв., с 316 млн. лв. (1.9%) повече спрямо края на септември. Прирастът му е обусловен от повишението на печалбата през тримесечието.

В същото време общият брутен размер на одобрените кредити и аванси по Реда за отсрочване и уреждане на изискуеми задължения към банки и дъщерните им дружества – финансови институции, към 31 декември 2021 г. е 8255 млн. лв., от които 6481 млн. лв. за предприятия и 1774 млн. лв. за домакинства.

В края на декември 2021 г. брутните необслужвани кредити и аванси са 4.969 млрд. лв. (при 5.399 млрд. лв. в края на септември), а делът им в общата сума на брутните кредити и аванси е 6.03% (при 6.44% в края на септември). При представяне на показателя в широкия обхват (включващ паричните салда при централни банки и другите депозити на виждане) делът на брутните необслужвани кредити и аванси в края на декември е 4.60% (при 5.01% към 30 септември). Нетната стойност на необслужваните кредити и аванси (след приспадане на присъщата им обезценка) е 2.595 млрд. лв. (при 2.810 млрд. лв. в края на септември), а делът ѝ в общата нетна стойност на кредитите и авансите е 3.29% (при 3.50% в края на септември).

Промяна на лидера

От таблицата по-горе е видно, че Банка ДСК излиза начело за 2022 година по активи, собствен капитал и оперативен доход, изпреварвайки бившия лидер УниКредит Булбанк. При другите три банки подреждането се запазва – трета е ОББ, четвърта е Пощенска банка и пета е Първа инвестиционна банка. Прави впечатление, че близо до тях е лидер на Втора група – Кей Би Си Банк България, която придоби Райфайзенбанк България. Като се има предвид, че БНБ разреши на белгийската бланка да се влее в ОББ, най-вероятно през следващата година ще има разместване в Първа група.

*В статия за тримесечния бюлетин на Асоциацията на банките в България, бр. 73, 2023 година.

Обзорът е публикуван първо на business.dir.bg