Рекордни печалби отчитат банките в България през първото тримесечие на 2022 година

Най-голяма печалба регистрира УниКредит Булбанк, която си върна лидерската позиция, изпреварвайки Банка ДСК, сочат данните от отчетите на 25-те банки и клонове на чужди кредитори в България

Снимка: iStock by Getty Images/Guliver Photo/Dir.bg

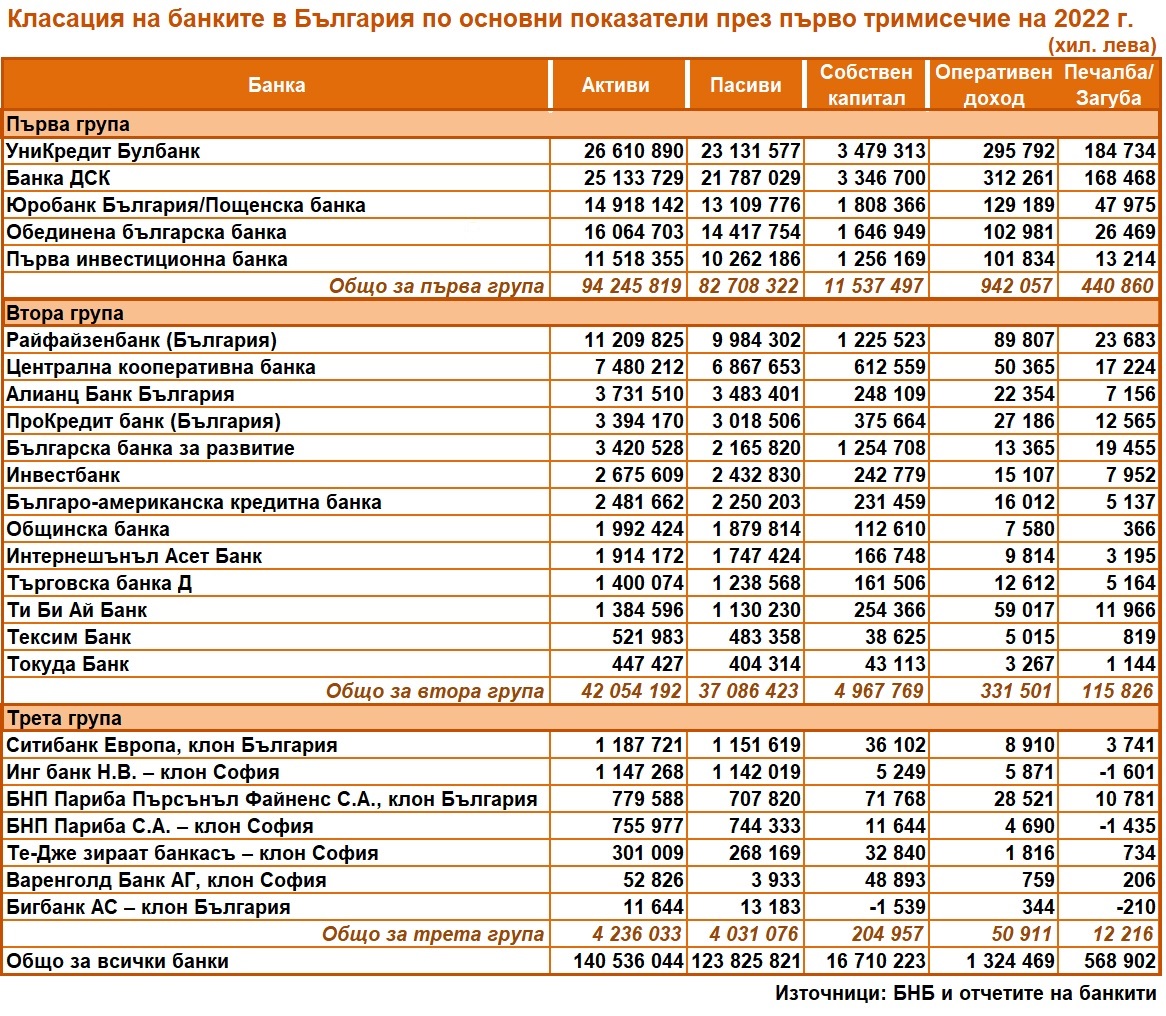

Рекордни печалби отчитат повечето от работещи в страната банки и клонове на чужди банка през първото тримесечие на настоящата година, показват отчетите на банките (общо 25, разпределени в три групи), публикувани на сайта на БНБ. И въпреки сложната геополитическа ситуация, заради войната в Украйна, започнала на 24 февруари, без изгледи скоро да приключи, и постоянно нарастващата инфлация, банковият сектор в България се оказа много устойчив, рентабилен, запазващ високи нива на капиталова адекватност и ликвидност.

От финансовите отчети на банките става ясно, че по всички основни показатели - активи, приходи, печалба, депозити и кредити, повечето от 18-те лицензирани банки и 7 клонове на чужди банки отчитат значителни повишения.

Само за три месеца активите на системата се покачват с над 5 млрд. лв. и за пръв път надхвърлят 140 млрд. лв., а на годишна база, спрямо първото тримесечие на 2021 година, увеличението е значително с 10.58% от 127.095 млрд. лева до 140.536 млрд. лева.

Друг много важен показател е размерът на отпуснатите кредити. Общите брутни кредити и аванси са 87.8 млрд. лв. в края на март 2022 г. – с 5.5 млрд. лв. (6.6%) повече, отколкото в края на декември 2021 г. В тяхната структура вземанията от кредитни институции са 9.2 млрд. лв. – с 2.7 млрд. лв. (41.5%) повече спрямо отчетените в края на декември 2021 г. В брутния кредитен портфейл на банковата система през първото тримесечие на 2022 г. има увеличение с 2.8 млрд. лв. (3.6%) до 78.6 млрд. лв. Нарастват кредитите за нефинансови предприятия (с 1.8 млрд. лв., 4.5%), за домакинства (с 892 млн. лв., 3.0%) и за други финансови предприятия (със 70 млн. лв., 1.4%). Намаляват кредитите за сектор държавно управление (с 15 млн. лв., 1.6%).

Спрямо края на декември 2021 г. депозитите в банковата система нарастват с 4.3 млрд. лв. (3.7%) до 119.7 млрд. лв. Увеличават се депозитите на нефинансови предприятия (с 2.2 млрд. лв., 6.5%), на други финансови предприятия (със 766 млн. лв., 19.9%), на домакинства (с 664 млн. лв., 1.0%), на кредитни институции (с 341 млн. лв., 5.6%), както и тези на сектор държавно управление (с 294 млн. лв., 9.7%).

Окончателните данни на БНБ показват, че към края на първото тримесечие на 2022 г. на годишна база се отчита ръст в броя и стойността на извършените безналични плащания с около 20%, а в броя на картовите плащания, инициирани на виртуални терминални устройства ПОС – с около 50%. Тези данни ясно показват обема на свършената работа от финансовия сектор, все по-широкото разпространение на електронните платежни услуги в страната и ясната промяна в потребителските нагласи в посока на дигитализация, свързана с удобство и сигурност.

След като загуби лидерската си позиция през последното тримесечие на 2021 година, УниКредит Булбанк отново е начело по печалба, активи и собствен капитал и само по оперативен доход отстъпва на Банка ДСК. Като цяло, освен, че отчитат стабилни ръстове по основните показатели, тенденцията за концентрация продължава, защото петте най-големи банки изпреварват по активи два пъти и повече 13-те кредитора от втора група.

Тук е редно да се отчете и новата концентрация – след близо две години „затишие“ през ноември 2021 година беше обявено сливането между Обединена българска банка и Райфайзенбанк България, като се очаква сделката да се финализира до средата на годината. Тогава ще има ново увеличение на разликата между активите на банките от първа и втора група.

И въпреки че засега липсват информации за ново банково сливане, може да се очакват и други сделки, насочени към окрупняване на собствеността в банковия сектор. В момента собственият капитал на петте банки (над 11.537 млрд. лева) е близо три пъти по-голям от собствения капитал на 13-те банки от втора група (4.968 млрд. лева).

Според икономистите от Института за икономически изследвания (ИИИ) на БАН, натискът за консолидация ще остане силен в резултат от продължаващите административни стимули в рамките на тясното сътрудничество в Банковия съюз, както и в резултат от нови тежести, свързани с предстоящото въвеждане на единни стандарти за докладване на екологичния отпечатък от банковата дейност (разработване на модели за оценка на екологичните рискове, изграждане на системи от правила и процедури, които да въведат допълнителните изисквания в реда за оценка и одобряване на кандидатите, допълване на отчетните форми с нови компоненти за отчет и т.н.).

В същото време брутният размер на необслужваните кредити и аванси продължи да намалява. По този показател, който се следи много внимателно от Европейската централна банка, българският банков сектор също е близо до средния за ЕС. В края на март спадат до 4.83 млрд. лв. при 4.97 млрд. лв. в края на декември 2021-а. А делът им в общата сума на брутните кредити и аванси е 5.50% (при 6.03% в края на декември миналата година).

В представения преди дни годишен доклад на ИИИ, икономистите от БАН свързват това с продължаващото до края на март 2021 г. действие на въведения от 10.04.2020 г. мораториум върху плащанията на изискуеми задължения към банки и дъщерните им дружества, както и действието на договорите, сключени по реда за отсрочване и уреждане на изискуеми задължения (продължаващо за максимален период от 9 месеца след крайния срок за кандидатстване – 31.03.2021 г.). Това води до ограничаване на активността по принудително събиране на дължими суми и съответно до задържане на експозиции, които иначе биха падежирали и погасени, а в случай на забавено обслужване – обезценени.

В рамките на споменатия мораториум бяха сключени множество споразумения за отсрочване (на обща стойност 8.9 млрд. лв., от които 6.9 млрд. лв. са за нефинансови предприятия), повечето от които иначе щяха да бъдат частично погасени или реализирани (срещу продажба на обезпечения и прихващане на остатъчния дълг, чрез цесия и др.). С други думи, пакетът от стимули за банковия сектор предотврати нарастването на дела на просрочените вземания с над 180 дни и той намаля, като в края на март 2022 г. неговият дял достигна 3.4%, обобщават икономистите от БАН.

Разликата при другия важен показател – оперативния нетен доход, е още по-голяма - близо три пъти – до 942.057 млн. лева за първа група спрямо 331.501 млн. лева или 184.18%.

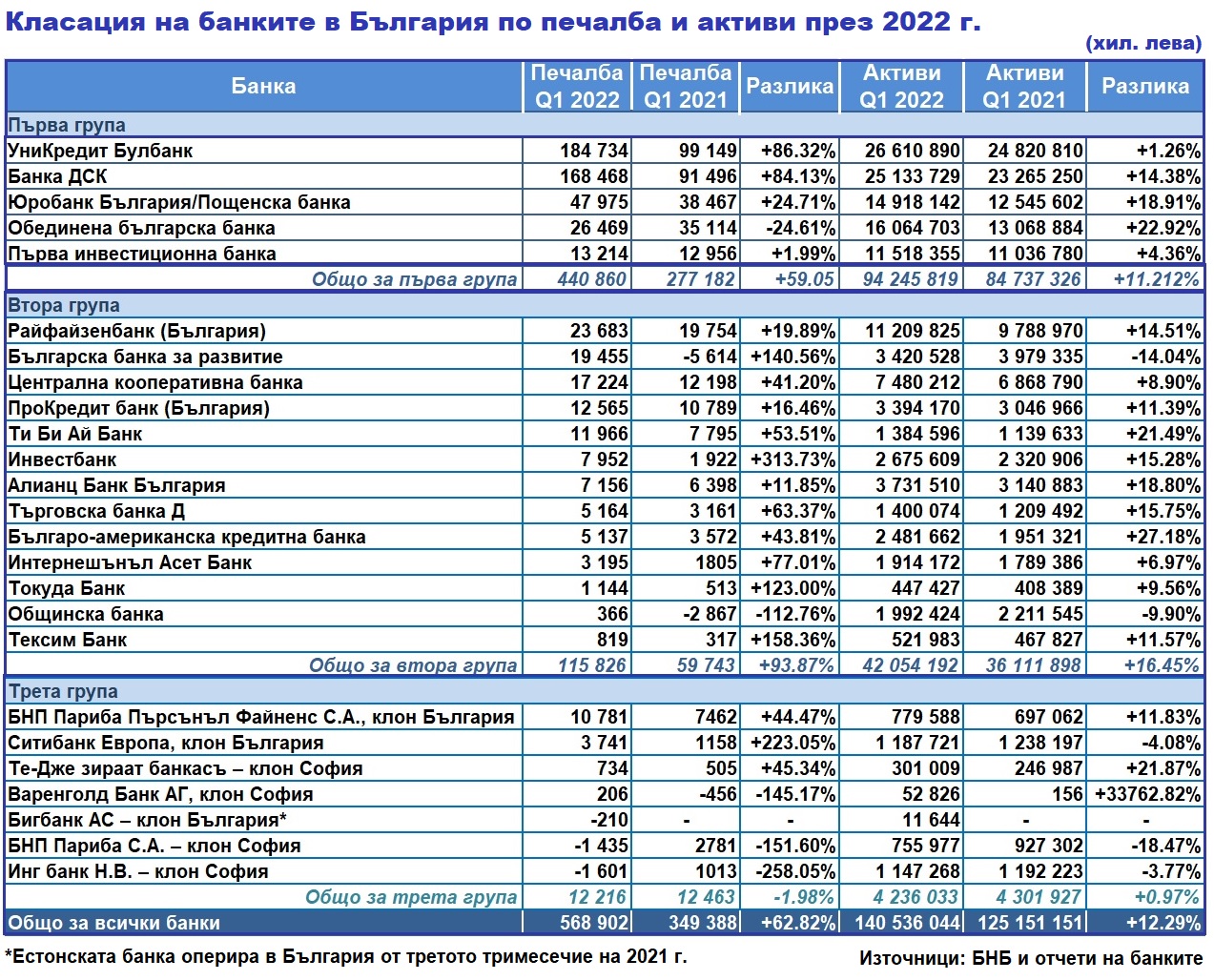

Общата отчетена печалба за първото тримесечие на 2022 година от всички банки и клонове на чужди банки в България възлиза на 568.902 млн. лева спрямо 349.388 млн. лева преди година през първото тримесечие на 2021 година или ръст с 62.82%.

Затова пък разликата на печалбата между първа и втора група се задълбочава в полза на петте кредитора от първа група – от 440.860 млн. лева за първа група до 115 826 млн. лева за втора група или близо 4 пъти или 280.62% в полза на петте от първа група.

По групи най-голяма като размер е печалбата в Първа група (440 860 хил. лева), в която са петте най-големи банки по активи. Следва Втора група, в която влизат 13 банки (115 826 хил. лева). В Третата група, в която са 7-те клона на чужди банки в България (12 216 хил. лева), но и в тази група има три кредитора, които отчитат загуби: Инг банк Н.В. – клон София (- 1.601 млн. лева), БНП Париба С.А. – клон София (-1.435 млн. лева) и естонската Бигбанк АС – клон България (-210 хил. лева), която, обаче, оперира в България от началото на третото тримесечие.

Топ 3 по печалба в първа група:

- УниКредит Булбанк - 184 734 хил. лева;

- Банка ДСК - 168 468 хил. лева;

- Юробанк България/Пощенска банка - 47 975 хил. лева.

Топ 3 по печалба във втора група:

- Райфайзенбанк (България) - 23 683 хил. лева;

- Българска банка за развитие - 19 455 хил. лева;

- Централна кооперативна банка - 17 224 хил. лева.

Топ 3 по печалба в трета група:

- БНП Париба Пърсънъл Файненс С.А., клон България - 10 781 хил. лева;

- Ситибанк Европа, клон България - 3 741 хил. лева;

- Те-Дже зираат банкасъ – клон София – 734 хил. лева.

Активите на банките нарастват по-слабо

Общият размер на активите на банките в България е нараснал до 140 536 044 хил. лева през първото тримесечие на 2022 година, спрямо 127 095 643 хил. лева през януари-март 2021 година или ръст от 10.58%.

Топ 3 по активи в първа група:

- УниКредит Булбанк - 26 610 890 хил. лева;

- Банка ДСК - 25 133 729 хил. лева;

- Обединена българска банка - 16 064 703 хил. лева;

Топ 3 по активи във втора група:

- Райфайзенбанк (България) - 11 209 825 хил. лева;

- Централна кооперативна банка - 7 480 212 хил. лева;

- Българска банка за развитие - 3 420 528 хил. лева.

Топ 3 по активи в трета група:

- Ситибанк Европа, клон България - 1 187 721 хил. лева;

БНП Париба Пърсънъл Файненс С.А., клон България - 779 588 хил. лева;

- Те-Дже зираат банкасъ – клон София - 301 009 хил. лева.

Обзорът беше публикуван първо на business.dir.bg