Европейските електроенергийни борси в "ден напред" с поредна седмица на ценово разделение

Европейските електроенергийни борси в сегмента „пазар ден напред“ неведнъж през настоящата година демонстрираха разликата в мощности и визия за пазара. На няколко пъти западни електроенергийни борси доказаха как и цените могат да служат на потребителите. Точно в обратна посока се оказаха общо взето по-новите пазари, включително и българския. Ако преди тези ценови разделения бяха за кратък период от време и бяха преодолявани, то в средата на месец август продължителността им поставя въпроси. От една страна заради липсата на подготовка и изоставането на пазарите по отношение на системата за търговия с емисии (ETS) и от друга за съпротивлението срещу енергийния преход, така, както Европейската комисия иска да се случи. Всъщност България от много месеци насам няма информация, за каквито и да са разговори по какъвто и да било повод с европейските институции на тема енергетика. Никой не е наясно в каква посока върви либерализацията на пазара, а само след година и нещо днешните регулаторно защитени битови потребители ще разчитат на борсата.

В частност през изминалата втора седмица на месец август цените на въглеродните емисии (СО2) дадоха нов повод за безпокойство, а тези на природния газ продължават да са в основата на тревогата за зимата. На този фон е интересен изводът на някои от големите консултантски компании в сектора, според които, цените на въглеродните емисии, дори и в момента, в който успяха да надхвърлят нивото от 56 евро за тон не тревожат участниците на борсите в страните отвъд Австрия, заради запазващото се високо търсене на електроенергия. Да, това все още е така, но картината със сигурност ще започне да се променя.

Цените

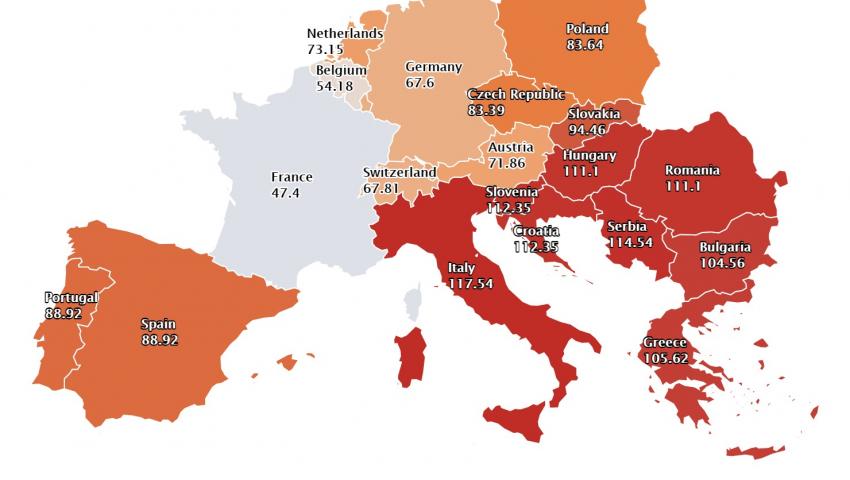

Като цяло цените на електроенергийните борси в югоизточната част на Европа, на Иберийския полуостров, в Италия останаха над 100 евро за MWh и два пъти по-високи от тези в западните страни. Към основните фактори на влияние трябва да се прибавят твърде продължителните горещини, пожарите, кризата с коронавируса. На пръв поглед странични явления, но с изключително значение в един отпускарски сезон, който иска да ги подреди на втори план, а се оказват водещи. Ако към тях се добави и политическата ситуация в България с губещи се в празни думи лостове за влияние, картината може да стане много по-ясна.

Втората седмица на месец август в сегмента „ден напред“, или с ден за доставка 9 август стартира с два пъти по-високи цени на електроенергийните борси в Испания, Италия, Хърватия, Словения, Унгария, Румъния, Сърбия, България и Гърция, сочи статистиката на energylive.cloud. Западните европейски електроенергийни борси започнаха ден по-късно да догонват ценовите нива, постигнати на посочените по-горе страни. На пръв поглед сякаш се постигна равновесие. Така с ден за доставка 12 август цените на електроенергийните борси в Германия и Франция се оказаха много близки до тези на Българската независима електроенергийна борса (БНЕБ).

В Германия цената достигна 106.54 евро за MWh, във Франция 104.94 евро за MWh. На Иберийския пазар остана доста по-високи – 115.83 евро за MWh, в Италия също – 118.93 евро за MWh, а в Унгария и Румъния скочи още по-нагоре – до 134.5 евро за MWh. За сравнение, на БНЕБ бе отчетена стойност от 108.3 евро за MWh, в Гърция – 110.26 евро за MWh. Всъщност, проследяването на постигнатите стойности още с ден за доставка 11 август сочи за разнопосочно движение, което се затвърди и с ден за доставка 13 август, когато на основните западни пазари ценовите нива тръгнаха надолу, а на другите като този в България например, спрямо ден по-рано (ръст с 4.3 % до 112.81 евро за MWh), Гърция (ръст с 2.3 % до 112.81 евро за MWh), Испания и Португалия (увеличение с 1.3 % до 117.29 евро за MWh) се повишиха.

Въпреки спада с наближаването на почивните дни разликата и разнопосочното движение на европейските електроенергийни борси в сегмента „ден напред“ остана.

Новата седмица, стартираща на 16 август задълбочава разликата. Все пак август е е месецът, в който Франция почива и цената от 47.4 евро за MWh изглежда нормална предвид търсенето от една страна и мощното производство на ядрена енергия от друга (около 74 % от производството е от АЕЦ). Тези малки, но значими за август фактори не могат да бъдат изключени, въпреки че са краткосрочни. При това значението на ВЕИ заедно с ядрени мощности и намален спад няма как да не е от значение.

Когато някои среди се опитват да правят сравнение на българския електроенергиен пазар с този на Германия изключват огромната разлика във всичко. Грубо казано, Германия, въпреки отказа от ядрена енергия все още разчита на 15 % ядрени мощности, над 23 % производство от въглища, но и на над 30 % ВЕИ, от които 20 % вятърни мощности и то без да се брои хидроенергетиката. В България отново грубо поднесените данни сочат за 36 % ядрени мощности, близо 39 % въглищни и около 14 % хидроенергийни. Вятърните ни мощности особено през горещите дни достигат до 2 процента, фотоволтаиците до 12-13 % в определени часове, а тъй като съхранение няма, променливостта е от съществено значение. Така че сравнение по тези показатели, а и по износ е некоректно. Въпросът по-скоро касае възможностите за хеджиране на мощности от една страна и отварянето на вратичката PPA за ВЕИ.

Търсене на електроенергия, вятър и слънце

Производството на слънчева енергия по предварителни данни в началото на август отбеляза спад на пазарите на Германия, Франция и Португалия. На някои от пазарите понижението достига дори до 14 %, но през миналата седмица се възстанови, сочат предварителните данни.

По отношение на производството на вятърна енергия, на повечето пазари се наблюдаваше почти същата картина – предварителните данни са за спад през седмицата юли-август между 16 до 30 %. Като цяло очакванията са за влошаване на производството, с изключение на Германия.

Търсенето на електроенергия от края на месец юли върви към понижение на повечето европейски пазари в сравнение с по-ранни периоди. Намаление от 10% е отчетено в Италия и 7,0% във Франция, което е свързано и с температурите, отчетени там за съответен период от време, както и от намаляването на трудовите дейности поради летните ваканции. На останалите пазари намаленията варират между 1,9%и 4,9%, с изключение на белгийския пазар, където е отчетено по-високо търсене с 1,6%.

За втората седмица на август предварителните данни за търсене на електроенергия показват, че предстои да се отчете слабо възстановяване на повечето европейски пазари.

Петрол, газ, СО2

Октомврийските фючърси за петрола сорт Brent на лондонската борса ICE Futures в петък 13 август първо се понижиха до 71,16 долара за барел – спад с 1,15 долара или с 1,61 % в сравнение с цената при затварянето на предишната сесия. Спадът обаче продължи до 70.25 долара за барел.

Влияние върху цените оказаха докладът на Международната агенция по енергетика (МАЕ), която понижи прогнозата си за световното търсене на нефт през 2021 г. до очакването си за ръст с 5,3 млн. барела на ден, а през следващата 2022 г. – с 3,2 млн. барела на ден. В същото време агенцията намали с около 170 хил. барела на ден прогнозата си за ръст през 2021 г. на добива на петрол от страна на държавите, които не влизат в състава на ОПЕК+ и очаква да е на ниво от 600 хил. барела на ден.

ОПЕК от своя страна запази прогнозата си за добив на нефт в САЩ през 2021 г. и очаква незначителен спад с 0,07 млн. барела на ден – до 11,21 млн., а през 2022 г. прогнозира ръст на добива до 11,73 млн. барела. Всичко това и в резултат на разпространението на коронавируса и статистическите данни за развитието на икономиките в Европа, САЩ, Китай и развиващите се пазари и не на последно място очакванията за производството в Русия.

По отношение на фючърсите на газа на TTF на пазара на ICE за месец септември 2021 г. трябва да припомним, че на 2 август те достигнаха до нивото от 42.15 евро за MWh или с 14 % по-високи от последните дни на юли. На 6 август цените скочиха до 43.12 евро за MWh, което бе най-високата цена регистрирана от октомври 2013 година. Да погледнем обаче по-напред - към 12 август, когато фючърсите на синьото гориво на TTF на пазара на ICE скочиха до рекордните 46.600 евро за MWh. Разбира се, в края на седмицата се стигна до спад от 44.850 евро за MWh, но фактът за изключително високи стойности остава на дневен ред, а този фактор продължава да се игнорира от повечето анализатори, които залагат на недостатъчно състоятелната теза за потреблението на българска територия. Трябва да се погледне на влиянието като фактор, достатъчно мощен за влиянието върху електроенергийните борси.

Що се отнася до Фючърсите за правата на емисиите на СО2 (EU ETS) на ICE за референтния договор за декември 2021 г. тяхното значение продължава да е най-ангажиращо.

За да стане ясно за какво ценово движение става въпрос е редно да се посочи, че ако на 2 август стойностите бяха от порядъка на 54.55 евро за тон, но десет дни по-късно, на 12 август скочиха до 58.11 евро за тон. Разбира се, пазарът премина към успокоение, последва спад до малко над 56 евро за тон и затваряне при цена от 55.68 евро за тон, но фактът за толкова рязък скок съвсем не звучи успокояващо. Напротив. Пазарът остава нащрек, особено след пожарите, които отнеха хиляди декари от поглъщатели на емисии, което е нов страничен фактор за натиск към по-бърз енергиен преход.

Изход все още има

Цената на БНЕБ се превърна в основна тема на дебат за българските политици и стана част от дневния ред и на българската бизнес общественост. Истината, както винаги е някъде по средата. Не за БНЕБ, където стойността се определя в резултат на подадените оферти и е в зависимост от търсенето и предлагането, натоварени с всеизвестните основни пазарни фактори като цена на петрол, природен газ, емисии. В българската действителност към тези фактори трябва да включим либерализацията на пазара, законодателството, забравеното бъдеще на ядрените мощности в Белене (буря, която предстои да се разрази не до месец, а може би до дни, заради оставените на изчакване кандидат-инвеститори и търсенето на компенсации). Това включва в себе си и първоначалния план за възстановяване и устойчивост с пътната карта за прилагане на механизма за капацитет, т.е. за бъдещето на въглищните централи. Както се разбра от отговора на служебния министър на енергетиката Андрей Живков Европейската комисия е имала възражения. Със сигурност е така. Друг е въпросът каква е била реакцията на ведомството, при положение, че това е един от основните фактори, оказващи влияние на цената на електроенергията, търгувана на БНЕБ.

В случая ще направим сравнение с пазара на Испания и Полша, където цените през един дълъг период оставаха доста по-високи спрямо отчитаните на електроенергийните борси в Германия и Франция. Между другото тук е мястото да споменем, че въпреки емисиите цената на електроенергията в Полша варира между 79 и 83 евро за MWh и при почти 75 % производство от въглища.

През юли Испания обяви политическата си визия за замяната на въглищата, газа и ядрената енергия с възобновяеми енергийни източници (ВЕИ) и системи за съхранение. Обяви пазар за капацитет, който да подкрепи прехода на страната към декарбонизиран пазар на електроенергия. В Испания планът за пазара на капацитет има две съществени разлики с подобните механизми в другите европейски страни: на първо място нулевите емисии изключват развитието на газови централи и на второ място - ‘paid as bid’ pricing (vs the usual ‘paid as cleared’). Това означава и разлика при наддаването при съществуващите активи и тези, които са нови.

Това от една страна е спасение за старите мощности, от друга страна е стимул за инвеститорите в нови, по-атрактивни и зелени централи. Моделът не е толкова прост и е съпътстван с развитие на възможностите за съхранение на енергия, но е достатъчно атрактивен и приспособим при малко въображение и търсене на възможности от българските експерти.

Испания планира да въведе пазара на капацитет през следващите две години, предвид сроковете за одобрение от ЕС. Междувременно правителството се насочва към преходни търгове, за да осигури капацитет до средата на 2020-те и да изпробва механизма. Този пазар на т.нар. „преходни търгове“ е достатъчно развит, за да задоволява търсенето, особено предвид бързо променящата се картина на обновяването и силното навлизане на електрическия транспорт.

Доказателство за това как тези „преходни търгове“ могат да бъдат изгодни при правилните активи на правилното място е Италия. Ето защо испанският пазар се насочва към гъвкави инвеститори в активи, особено при проектите за батерии.

България остави либерализацията на заден план. Всички гледат на БНЕБ като на спасител с нови блокови продукти, които се очакват от октомври. Това е решение, но недостатъчно. Почти толкова ще е от значение, колкото обединението с Румъния. Страната ни изостави плановете за капацитет, заложи на неопределеност по отношение на въглищните централи, на развитието им дори и с възможностите за съхранение на въглерод. В същото време от развитието на пазарът днес и сега зависи и бъдещето на цените утре.

Политиците не обединиха, а си разделиха енергийните експерти, задълбочавайки по този начин проблемите. Зачертаха едни и сложиха други в Плана за възстановяване.

Това е беда за българската енергетика. Работодателите не хеджираха рисковете. Сами настояха за това при последните промени в закона за енергетиката и е редно да си го припомнят. Днес искат истината през ДАНС, при положение, че има REMIT, но без да визират собствените си неправилни действия. Това също е беда за българската енергетика. Оставките, искани в миналото, нито тези днес не решават проблемите утре, защото не се знае кой ще е следващият, който ще трябва да бъде заклеймен, въпреки достойнствата му.

И все пак изход има. Последният влак още не е изпуснат. Засега.