Цените на европейските електроенергийни борси се връщат към обичайните си по-високи нива

След малко повече от две седмици на спад, цените на европейските електроенергийни борси се връщат към обичайните си нива. На този фон производство на електроенергия остава по-ниско спрямо предходни години в резултат на по-топло време и по-слабата икономическа активност.

Производство на електроенергия

Общото нетно производството на електроенергия в страните от ЕС през първата седмица на 2024 г. според постъпилите и преди окончателните данни е в обем от 43 606 GWh към ранните вечерни часове на 7 януари 2024 г.

За сравнение, през 1-та седмица на миналата 2023 г. то е било в обем от 47 687 GWh, по данни на energy charts, базирани на ENTSO-E, а през 2022 г. – 53 452 GWh .

От това общо производство през 1-та седмица от настоящата 2024 г. на фосилните горива се пада дял от 22.78 % или 9934 GWh. От тях кафявите въглища са участвали с 2620 GWh или 6.01 %, а на каменните с 2053 GWh или 4.71 %. Природният газ държи дял от 9.73 % или 4243 GWh. Участието на ядрената енергия е изчислено на 12 739 GWh или 29.21 %.

Делът на възобновяемите енергийни източници през 1-та седмица на новата 2024 г. е в обем от 20 933 GWh или 48.00 %. Вятърните централи на сушата са произвели обем от 10 440 GWh (23.94 %), а офшорните – 1652 GWh (3.79 %).

Произведената от слънчеви електроцентрали енергия е от порядъка на едва 1005 GWh (2.30 %). Редно е да се отчете и участието на водноелектрическите и помпените мощности – 6.70% и 7.41 %, както и на биомасата – 3.33 %.

Внос, износ, ВЕИ

Що се отнася до износа и вноса на електроенергия, през първата седмица, Франция остава водеща с обем от 2249.3 GWh, следвана от Германия с доста по-ниския обем от 423.2 GWh и Испания – 244.3 GWh. Следват Румъния с експорт от 198.4 GWh, Словакия – 177.9 GWh, Чехия – 133.1 GWh. България е сред вносителите – с 15.7 GWh, както и Гърция – 106.7 GWh.

Като цяло към подготовката на данните, осъществения износ от ЕС е 982.9 GWh.

При дела на възобновяемите енергийни източници в електрическия товар в процентно отношение през 1-та седмица от настоящата година първото място заема Австрия с 92.7%, следвана от Хърватия – 72.6%, Германия със 70.5%, Испания – 65.3 %, Португалия – 57.9% и Румъния – 56.4 % . При другите страни този дял, особено предвид зимния период остава по-нисък. Така например за Франция – 36.7%, а за България той е само 13.2 %.

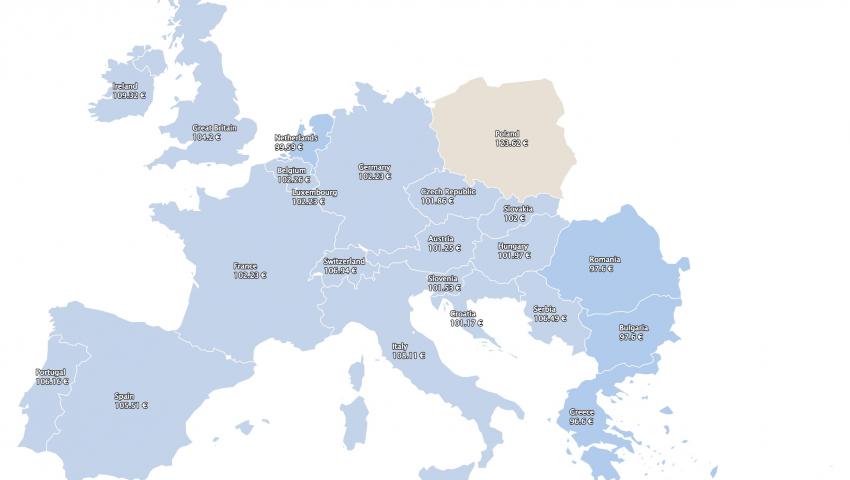

Средна борсова цена на електроенергията в сегмента „ден напред“ през 1-та седмица на 2024 г.

Средната борсова цена на електрическата енергия през 1- та седмица на 2024 г. в сегмента „ден напред“ за българската IBEX (БНЕБ) се изчислява на 72.09 евро/MWh, а на румънската OPCOM – 68.39 евро/MWh. По-висока е цената на гръцката HENEX – 78.40 евро/MWh.

На някои от останалите европейски електроенергийни борси средната борсова цена в посочения сегмент за 1-та седмица е, както следва: в Германия – 66.62 евро/MWh, а във Франция – 62.69 евро/MWh.

В Унгария, стойността за първата седмица от новата 2024 г. е 69.29 евро/MWh. За Полша тя е 91.41 евро/MWh.

Средната борсова цена на електроенергията за 1-та седмица на Иберийските борси (Португалия и Испания) се изчислява на 59.57 и 58.55 евро/MWh.

В Италия средната борсова цена в посочения сегмент е между 99.20 и 100.15 евро/MWh за различните региони в страната.

Най- общо, през приключилата седмица средната борсова цена на електроенергията в сегмента „ден напред“ се очертава така – на западните пазари в диапазона между 63 - 66 евро/MWh, в централните - 68 - 69евро /MWh, а в страните от Балканския регион – между 68 – 87 евро/MWh.

Данните за 52-та борсова седмица са посочени без корекции и по постъпили данни към момента на отразяване

Средна месечна и средна годишна цена към 7 януари 2024 г.

Средната месечна и средната годишна цена на европейските електроенергийни борси в сегмента „ден напред“ през първата седмица на новата 2024 г. като цяло е доста под нивото от 100 евро/MWh. По-нататък във времето се очаква развитие, както на средната месечна, така и на средната годишна цена, но на настоящия ранен етап тя е изравнена. Все пак това е само първата седмица на годината, но преди коледните празници средната месечна стойност варираше в широк диапазон до около 103 – 106 евро/MWh, а годишната бе до 100 евро/MWh. Около новогодишните празници средната седмична стойност спадна до рекордно ниски нива – в диапазона до 18 – 20 евро/MWh. Топлото време също допринесе за това ценово развитие. С началото на работните дни цените се връщат към обичайните си нива, но все пак за началото на януари остават по-ниски.

Доста различни са стойностите на трите електроенергийни борси в региона. Според данните средното ниво на българската IBEX (БНЕБ) е 75.34 евро/MWh, а на румънската OPCOM – 72.12 евро/MWh. По-висока е стойността на гръцката HENEX -88.06 евро/MWh.

Доста разнородни, макар и в близост са ценовите нива на западните борси. Така във Франция стойността е от порядъка на 67.63 евро/MWh, а в Германия – 71.07 евро/MWh.

В този диапазон са и цените в Австрия (71.8 евро/MWh), Унгария (73.38 евро/MWh), Чехия (72.39 евро/MWh).

Изключение правят Полша с цена от 95.44 евро/MWh и Италия – 101.03 евро/MWh.

По-ниска е средната месечна и годишна стойност на Иберийския полуостров (Португалия и Испания) – 65.24 и 64.71 евро/MWh съответно.

Доста голяма е разликата при страните извън континента. Така на електроенергийната борса във Великобритания средната месечна и годишна цена към 7 януари е 88.15 евро/MWh, а на двете ирландски борси – 103.73 евро/MWh.

Петрол, газ, СО2

Очаквано, цените на суровия петрол приключиха първата седмица на 2024 г. с леко повишение, което се дължи на запазващото се напрежение в Близкия изток. Пазарът реагира и на данните за запасите от горива в САЩ. Петролът сорт Brent в първия ден на търговията бе на ниво от 75.89 долара за барел, а приключи при цена от 78.76 долара за барел. Всъщност като цяло търговията остана в диапазона от 78 долара за барел.

Напрежението в Червено море нараства, тъй като атаките на хусите не спират, а това се отразява на компаниите, транспортиращи товари, в това число нефт и газ. По данни на компанията за анализи Vortexa, на този етап поне 18 компании са отклонили корабите си от този по-кратък маршрут. Според твърденията, на този етап отражението е слабо. Наблюдателите на пазара обръщат внимание на засилените санкции от страна на САЩ по отношение на доставките на руски петрол основно за азиатския пазар при спазване на ценовия таван. Любопитно е как ще се развие ситуацията, особено по отношение на доставките за Индия. Рафинериите, на страната, по данни на агенция Bloomberg през ноември са купували руския петрол по най-високата цена за годината – средно 85.9 долара за барел.

Междувременно анализаторите от Morgan Stanley понижиха прогнозата си за цената на петрола сорт Brent за всяко едно тримесечията през 2024 г. Банката очаква за първото тримесечие спад с 5 долара – до 80 долара за барел. За второто и третото тримесечие прогнозата е намалена със 7,50 долара – до 77,50 долара за барел, а за четвъртото – с 10 долара до 75 долара за барел. Според анализаторите на Morgan Stanley, световното търсене на петрол ще се забави до 1,2 млн. барела на ден през 2024 г. от 2,2 млн. барела на ден през предишната година, а балансът между търсенето и предлагането ще е неустойчиво.

От петте големи банки на Уолстрийт, само от Bank of America Corp.очакват значителен ръст на цените на петрола през тази година при средна цена от 80 долара за барел. Citigroup Inc. е на другия полюс с прогноза за средна цена от 75 долара за барел. Междувременно пазарът вече очаква срещата на ОПЕК+ на 1 февруари, на която се очаква да бъде направена оценка от т.нар. доброволни намаления на добива.

На този фон цените на газа не показаха някакво особено раздвижване. Фючърсите по индекса TTF на ICE през първия търговски ден останаха на ниво от 30.57 евро/MWh, като през всеки нов ден от търговията добавяха по малко. Така в края на седмицата цената на газа на TTF се установи на нивото от 34.55 евро/MWh.

По отношение на договорът за TTF месец напред, то стойността му от края на октомври до към края на миналата година е спаднала с над 30 %. Очакването е, че някаква промяна в ценовите нива може да има през новия сезон на нагнетяване на синьо гориво в газохранилищата, т.е. към месеците в края на пролетта. Цените все пак остават под натиск от една страна заради по-топлото време и от друга страна от търсенето и стабилното предлагане, което се дължи на вноса на LNG. Не трябва да се забравя, че европейските подземни газохранилища остават достатъчно запълнени, макар и с доста по-скъпо гориво, което води до спокойствие на пазара заради този буфер. Търсенето обаче остава слабо. Поне на този етап. Така че вече не става въпрос само за цени, а за политика. На този фон вече се чуват гласове, изискващи промяна в посока на стимулиране на търсенето на газ. Дали това ще се случи е трудно да се каже на фона на промишленост, вече превключена към други източници, съкращения на производството и страхове от повторение на неблагополучия.

Що се отнася до цената на емисиите, през първата седмица на новата година не бе отчетена някаква сериозна промяна. Цената на СО2 по индекса ICE EUA остана в диапазона 73.40 – 73.77 евро/тон и нивото от 77.55 евро/тон, отчетено в края на предходната 2023 г. (29.12) на този етап изглежда далечна.

Цените на европейските въглеродни сертификати (EUA) се покачиха през 2021-22 г., подкрепени от реформите на политиката за резервиране на стабилност на пазара и високите нива на натоварване на централите на въглища през енергийната криза. Цените на EUA спаднаха значително през 2023 г., като този спадът се ускори през последния месец на миналата година. За него допринесоха, както по-икономически условия и по-ниските емисии в енергийния сектор, така и промишлеността. Краткия преглед сочи, че след като достигнаха 100 евро за тон през февруари 2023 г., цените паднаха до 66 евро за тон. В последния месец на 2023 г. цената на EUA бе около ключовите нива на подкрепа в средата на 60-те години. Сега цените се връщат към нива, които все още търсят подкрепа от пазара. Спадът в цените на въглеродните емисии е от ключово значение за европейските нива на газа на TTF, а също и на другите хъбове. Това също допринася за спада на цените на електроенергията, тъй като променливите разходи на газовите централи за определяне на пределните цени намаляват. Пазарните участници внимателно следят дали въглеродните сертификати поддържат текущите ценови нива, отклоняват, или прекъсват подкрепата. Те са и инструмент за установяване на евентуален структурен спад.

Тенденции

Европа разчита вече основно на доставки на LNG от САЩ и други източници. Русия е аут. Така най-кратко може да се определи настоящото състояние на газовия пазар. Междувременно, агенция Ройтерс изчисли, че доставките на руски газ за Европа са спаднали с 55.6 % през 2023 г. до 28.3 млрд. куб м. Вече открито се коментира и спирането на настоящия транзит през Украйна след изтичане на договореностите в края на 2024 година. На този фон САЩ официално бяха обявени за водещ износител на LNG с общ годишен обем от 88.9 млн. тона или с 15% повече от 2022 година.

Възникването на енергийната криза в Европа, според официалните съобщения и анализи е в резултат на спирането на руските газови доставки и високите цени на газовите доставки. Сега руски газ на европейския пазар почти няма. Цените на алтернативните доставки спаднаха. В същото време ценовите нива остават изпреварващи възможностите на индустрията. На този фон европейските страни започнаха да валят част от мерките за облекчаване на бизнеса и гражданите, а вече се готви и активното навлизане в дебата за бъдещия дизайн на европейския електроенергиен пазар. Европейските електроенергийни борси постепенно навлизат в нов период, в който ще трябва да отстояват възможността за достъпност до пазара и то в такава степен, че тя да гарантира енергийната сигурност. Зимните месеци и възможността на индустрията за оцеляване в този сложен период на продължаващо геополитическо напрежение ща са тези, които ще дадат ход на процес, който нито ще е еднозначен, нито лек.