Ценовите скокове при суровините засягат все по-сериозно вятърната, слънчевата енергия, батериите и електромобилите

Засегнати са и цените на уран за нуждите на АЕЦ

Източник: Европейска комисия, архив.

За енергийния преход е необходим широк набор от критични минерали. Тае Юн Ким от МАЕ обобщава причините, поради които трябва да очакваме 2022 да бъде година на скокове на цените, дължащи се главно на войната между Русия и Украйна и тесните места във веригата за доставки. Толкова сериозен е проблемът, че дългият рекорд за намаляване на разходите в технологиите за чиста енергия като слънчева енергия, вятър, батерии и електрически превозни средства вече обръща посоката. Въпреки че тези кризи ще преминат, те заплашват да извадят целите за климата извън релси. IEA призовава за подновени усилия в методите за намаляване на разходите, които можем да контролираме – иновации, ефективност и мащабиране на промишлени проекти – както и диверсификация на доставките. Прегледаните минерали включват литий, кобалт, никел, алуминий, мед, паладий и уран – все ценни минерали, който се добиват трудно и са оскъдни на планетата, припомня EnergyPost.

Цените на ключовите минерали и метали за прехода към чиста енергия се повишиха през последните месеци

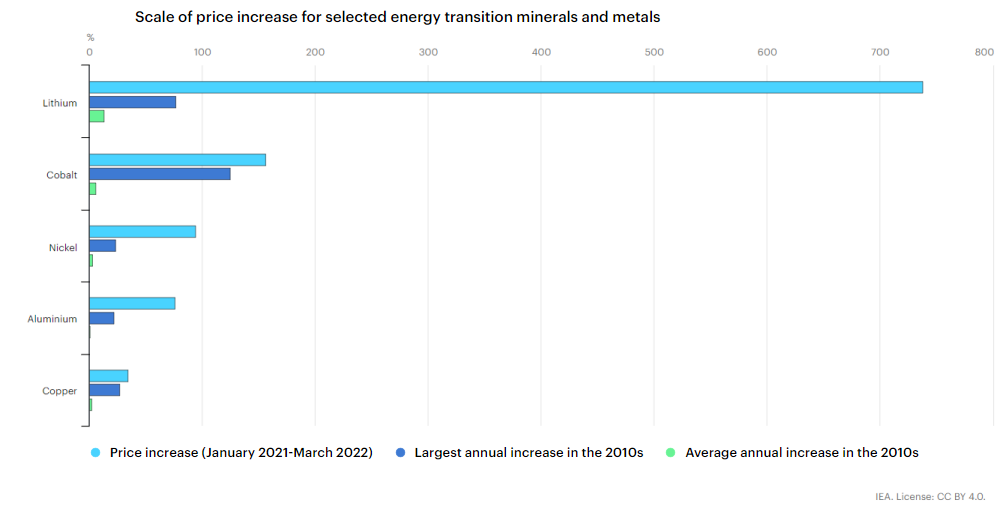

Технологиите за чиста енергия изискват разнообразие от минерали и метали, а днешната напрегната геополитическа ситуация, нарастващите цени на суровините и тесните места във веригата на доставки подчертаха необходимостта от сериозни действия за подобряване на разнообразието и устойчивостта на доставките им. На срещата на министрите на МАЕ през март 2022 г., страните-членки гласуваха за одобрение и задълбочаване на работата на МАЕ по критичните минерали като част от новите мандати на Агенцията по отношение на укрепване и разширяване на работата по енергийната сигурност. Цените на много минерали и метали, които са от съществено значение за технологиите за чиста енергия, наскоро се повишиха поради комбинация от нарастващо търсене, нарушени вериги за доставки и опасения относно затягането на вноса на тези компоненти. Цените на лития и кобалта се увеличиха повече от два пъти през 2021 г., а тези на медта, никела и алуминия се повишиха с около 25% до 40%.

Ценовите тенденции продължават и през 2022 г. Цената на лития се е увеличила с удивителните два пъти и половина от началото на годината. Цените на никела и алуминия – за които Русия е ключов доставчик – също продължават да се покачват, водени отчасти от инвазията на Русия в Украйна. За повечето минерали и метали, които са жизненоважни за прехода към чиста енергия, увеличенията на цените от 2021 г. надхвърлят с голяма разлика най-големите годишни увеличения, наблюдавани през периода 2010- 2020 г.

Разходите за технологиите за чиста енергия намаляваха, но сега това е изложено на риск

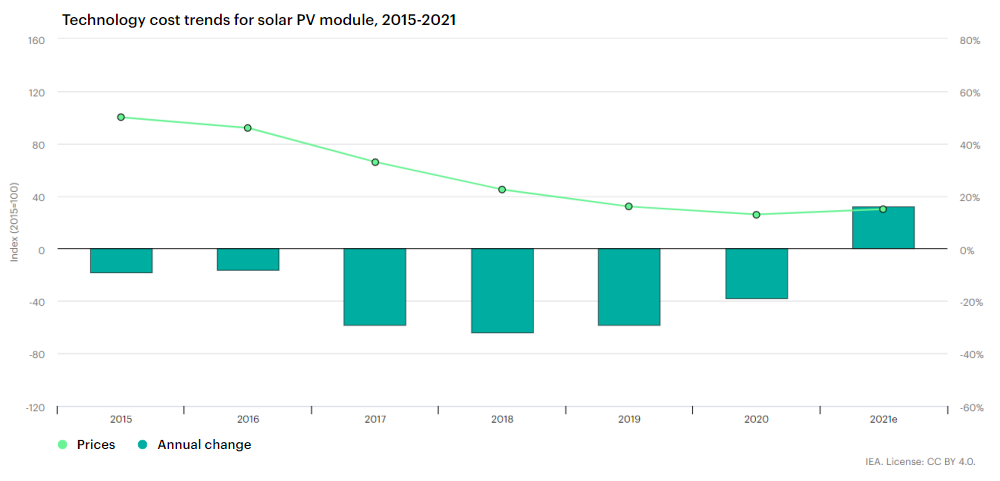

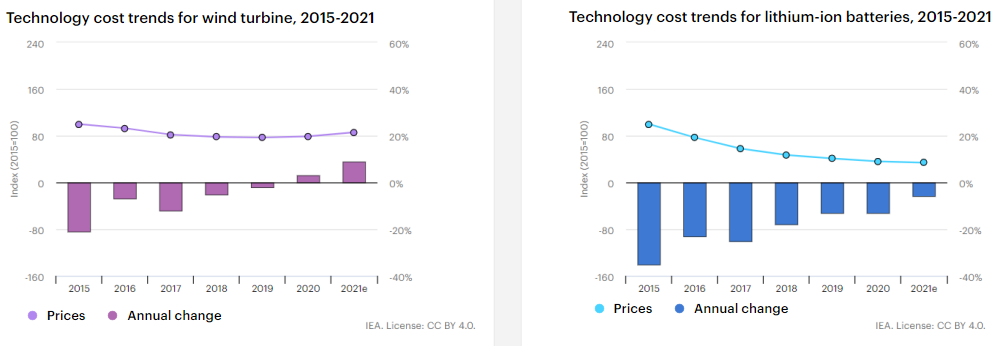

Иновациите и икономиите от мащаба бързо намалиха разходите за ключови чисти енергийни технологии като слънчеви централи и батерии, но нарастващите цени на суровините сега биха могли да обърнат тези печалби със значително въздействие върху нуждите от финансиране за прехода към чиста енергия по целия свят. Суровините вече представляват значителен и нарастващ дял от общите разходи за технологиите за чиста енергия.

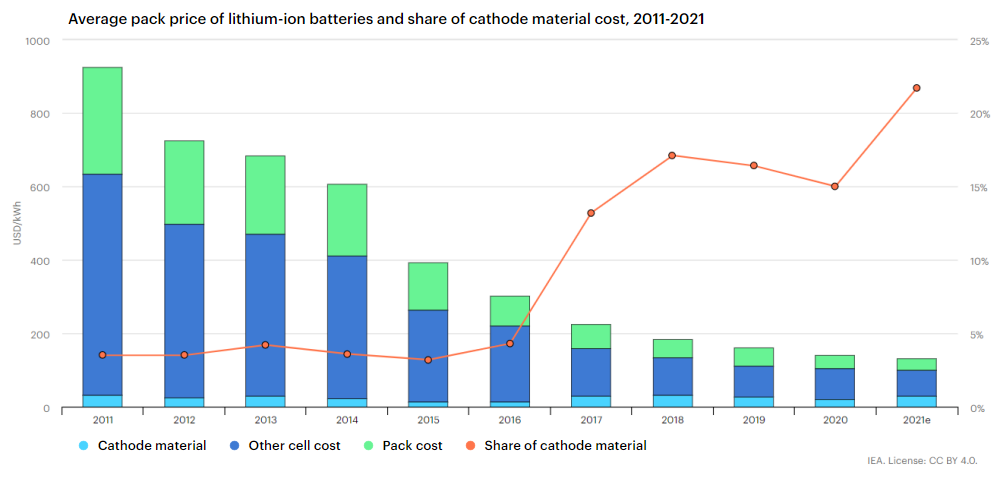

Например катодните материали – които са от съществено значение за литиево-йонните батерии и включват литий, никел, кобалт и манган – представляват по-малко от 5% от разходите за батерии в средата на последното десетилетие, когато имаше само шепа гигафабрики за батерии . Този дял се е увеличил до над 20% днес, когато около 300 гигафабрики са на различни етапи на планиране и строителство по целия свят. По-високите цени на катодните материали през 2021 г. повишиха разходите за литиево-йонни батерии с приблизително 5% спрямо нивата им през 2020 г. С неотдавнашния скок на цените на лития и други метали, свързани с батериите в началото на 2022 г., тази цифра вече е около 20%. А това трябва да бъде компенсирано с други мерки за ограничаване или намаляване на общите разходи.

От батерии до слънчеви панели и вятърни турбини, тенденциите за бързо намаляване на разходите, наблюдавани през последното десетилетие, най-вече се обърнаха през 2021 г., като цените на вятърните турбини и слънчевите фотоволтаични модули се повишиха съответно с 9% и 16%. Цените на литиево-йонните батерии вероятно ще се повишат значително през 2022 г. В Китай безмилостното покачване на цените на лития вече се прехвърля към поскъпване на електромобилите. Компании като Tesla, BYD и Xpeng обявяват повишение на цените с 2% до 9% през март 2022 г. По-високите цени на стоките не винаги изключват последващо намаляване на разходите за технологиите при чистата енергия. Това може да се случи само ако има удвояване на усилията за намаляване на разходите чрез технологични иновации, подобрения на ефективността и икономии от мащаба.

Компаниите също ще трябва да обърнат повече внимание на управлението на ценовите рискове по веригата на стойността. Може да се обмисли разширяване на съществуващите схеми за стимулиране, за да се избегне намаляването на търсенето от страна на потребителите при технологиите за чиста енергия.

Нахлуването на Русия в Украйна води до необходимостта от диверсификация на доставките

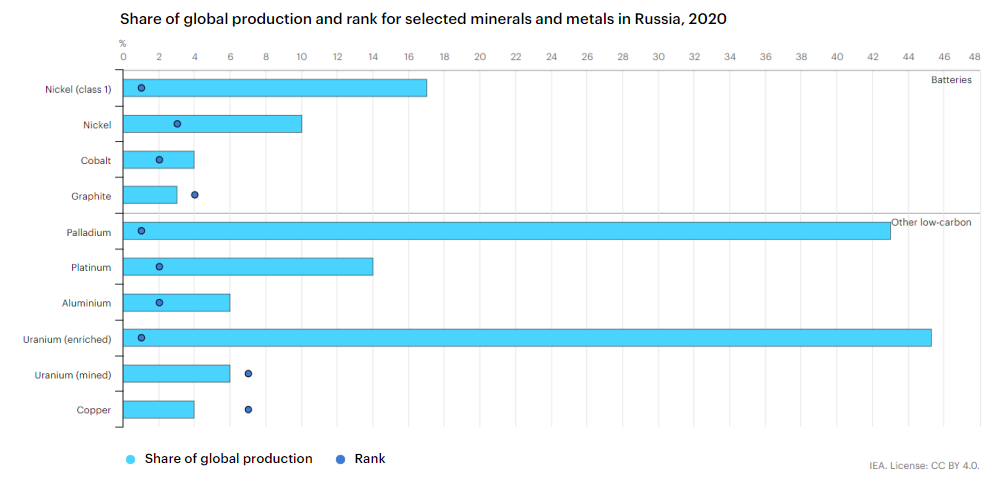

Русия е основен производител на много минерали и метали, които са жизненоважни за прехода към чиста енергия, а нарастващата международна изолация на страната оказва допълнителен натиск върху и без това притиснатите пазари. Първите въздействия се усещаха на пазарите на алуминий, където Русия през 2020 г. представляваше 6% от световното производство на алуминий (вторият по големина производител в света) и 8% от вноса в Европейския съюз.

Тъй като производството на алуминий е силно енергоемко, високите цени на природния газ и електроенергията вече са засегнали близо половината от производствения капацитет на Европейския съюз в началото на тази година, обясняват фирмите от тежката индустрия. Тъй като доставките също бяха намалени в Китай, цените на алуминия се покачиха до рекордно високи нива след нахлуването на Русия, добавяйки стрес към много индустрии, които използват ценния метал в продукцията си като автомобилния сектор например.

Напрежението е видимо и на пазара на метали за акумулатори. Русия произвежда около 10% от никела, който се добива в световен мащаб, но представлява почти 20% от доставките на никел от клас 1, който е класът, необходим за батериите. Освен това е вторият по големина производител на кобалт и четвъртият по големина производител на графит.

Ударът върху цените на никела бе особено видим в началото на март. Цените скочиха от 25 000 долара за тон до над 100 000 долара за тон за един ден, а Лондонската метална борса спря търговията с никел за около седмица. Това събитие не беше предизвикано от пазарни основи, а по-скоро от кратко стискане с участието на голяма китайска компания, която очакваше спад на цената. Събитието обаче беше сигнал за събуждане относно важността на диверсифицираните източници на доставки. Неотдавнашният епизод също рискува да подкопае интереса на инвеститорите към нови проекти и да намали ликвидността на търговията в момент, когато както увеличените инвестиции, така и ликвидността са крайно необходими.

Русия също така осигурява 43% от световните доставки на паладий, ценен материал, използван за каталитични конвертори в автомобили. Европа представлява над половината от руския износ на паладий. Както при алуминия, нивата на запасите вече бяха ниски преди нахлуването на Русия в Украйна. Автомобилните производители могат да преминат към платина, но Русия също е основен производител на това, с 14% дял - вторият по големина в света.

Уранът за ядрено гориво е друг елемент, който предизвиква безпокойство. Докато Русия представлява едва 6% от световното производство на добиван уран, страната има около 40% от световния капацитет за обогатяване. Цените на урана, които вече бяха високи в края на 2021 г. поради затягане на доставките, се покачиха с около една трета през март 2022 г. до най-високото ниво след ядрената авария във Фукушима през 2011 г. в Япония.

Докато заводите за преобразуване и обогатяване на уран съществуват в Канада, Китай, Франция, Съединените щати и на други места, много от тях работят при ниски нива на използване или не работят поради слаба рентабилност. В светлината на подновения интерес към ролята на ядрената енергия в преходите към чиста енергия, руската война в Украйна подчерта необходимостта от диверсифициране на доставките на обогатен уран, включително инвестиции в нови съоръжения и повторно отваряне на съществуващи заводи.