Банковата система остава стабилна с висока степен на капитализация и ликвидно покритие

Общите необслужвани кредити и с просрочие над 90 дни намаляват, като са на най-ниските си нива за последните години, обобщават авторите на тримесечния бюлетин за макроикономическо развитие на страната на ББР

Снимка: архив 3e-news/ББР

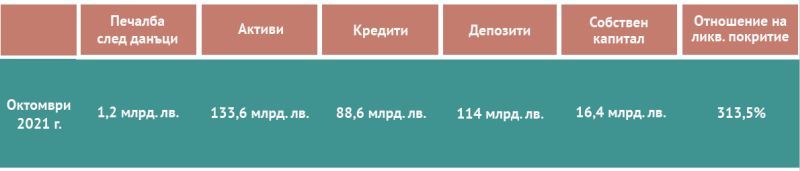

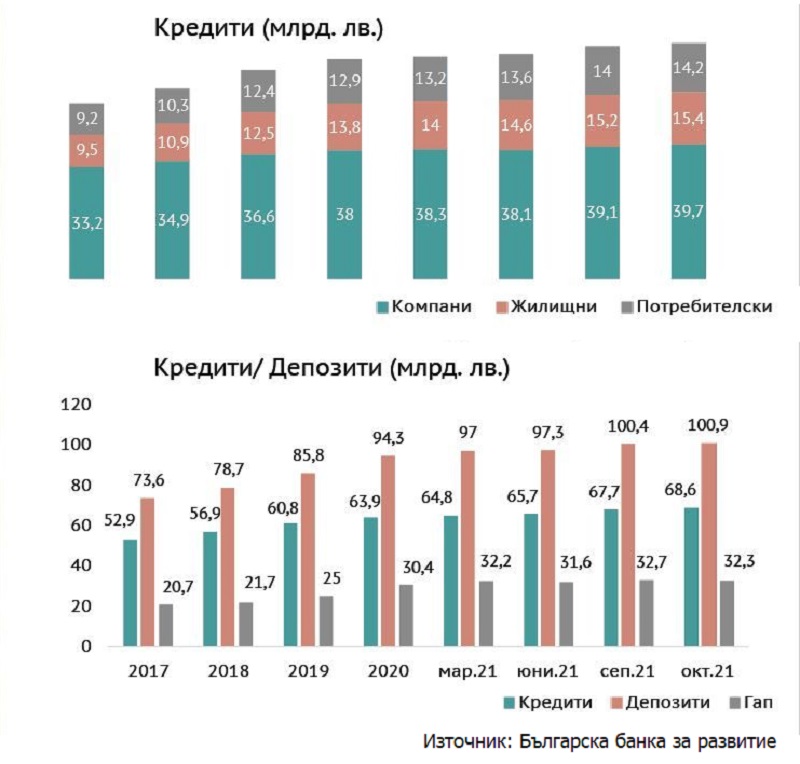

Банковата система остава стабилна, с висока степен на капитализация и ликвидно покритие, и с много добри показатели за приходите и печалбите от началото на годината. Депозитите продължават да изпреварват осезаемо кредитите, макар и с по-умерено темпо спрямо миналата година след завръщане на апетита за кредит. Печалбата след данъци за системата като цяло към 31.10.2021 г. е 1,2 млрд. лв. (при 796 млн. лв. за десетте месеца на 2020 г.).

Това е основният извод за състоянието на банките в България, публикуван в последното за 2021 издание на тримесечния Бюлетин за Макроикономическо развитие на Българската банка за развитие (ББР), в който са посочени още факторите за възстановяване на икономическата активност и е направена макро прогноза. На фокус са също актуалните теми за инфлацията и инфлационните очаквания, както и ефектите върху българската икономика. Отделно е специално внимание на антикризисната програма на ББР в подкрепа на бизнеса, както и разпределение на средствата по сектори на гаранционната програма „Възраждане“.

Според авторите на бюлетина, качеството на портфейлите на банките също се подобрява през настоящата година до сега (ползвана е обществено достъпна информация и статистически данни към 31 октомври 2021 година). Размерът на начислените разходи за обезценка на финансови активи, които не се отчитат по справедлива стойност в печалбата или загубата, е с 263 млн. лв. (38,1%) по-малък от този за същия период на миналата година и в края на октомври 2021 г. възлиза на 428 млн. лв. Авторите на анализа подчертават, че както общите необслужвани кредити, така и тези с просрочие над 90 дни намаляват спрямо миналата година и са на най-ниските си нива за последните години.

Съществен принос за това имат антикризисните мерки, въведени от БНБ още през миналата година, както по отношение на мораториума върху изискуемите задължения, така и по реда за укрепване на капитализацията и засилване на буферите. Общият брутен размер на одобрените кредити и аванси по Реда за отсрочване и уреждане на изискуеми задължения към банки и дъщерните им дружества – финансови институции, към 31 октомври е 8 437 млн.лв. (12,3% от всички за банковата система), от които 6 587 млн.лв. (16,6% от всички за банковата система) – за предприятия и 1 850 млн.лв. (6,4% от всички за банковата система) – за домакинства.

От ББР прогнозират, че към края на текущата година се очаква нарастването на паричното предлагане да се ускори до около 13,3%, при 10,9% в края на 2020 г. В периода 2022–2024 г. темпът на растеж на паричното предлагане се очаква да започне плавно да се забавя, като в края на 2022 г. да бъде около 12,8%, а в края на прогнозния период или 2024 г. – 11,9%.

Възстановяване на икономическата активност

През първото полугодие на 2021 г. бе отчетено бързо икономическо възстановяване и възходяща динамика на краткосрочните показатели. Реалният БВП нарастна с 3,4% спрямо същия период на предходната година (сезонно неизгладени данни). Основни двигатели на растежа са вътрешното търсене с превес на частното потребление над правителственото, докато нетният износ е с отрицателен принос. До края на годината и през следващата 2022 г. се очаква вътрешното търсене и инвестициите да бъдат основните двигатели на растежа.

Наблюдаваното глобално забавяне през последното тримесечие, разпространението на новите щамове на коронавируса и влошаването на пандемичната обстановка засилват очакванията за подобна тенденция на забавяне на растежа и през 2022 г.

Това, според авторите на бюлетина, се основава и на отчитане на изчерпването на положителния базов ефект от възстановяването след първоначалния шок на кризата. При постепенно преминаване към редуциране на фискалните стимули с последваща фискална консолидация може да се очаква растежът на БВП за ЕС като цяло да продължи да се забавя в рамките на средносрочния хоризонт и да доближи дългосрочните си стойности.

Макро прогноза

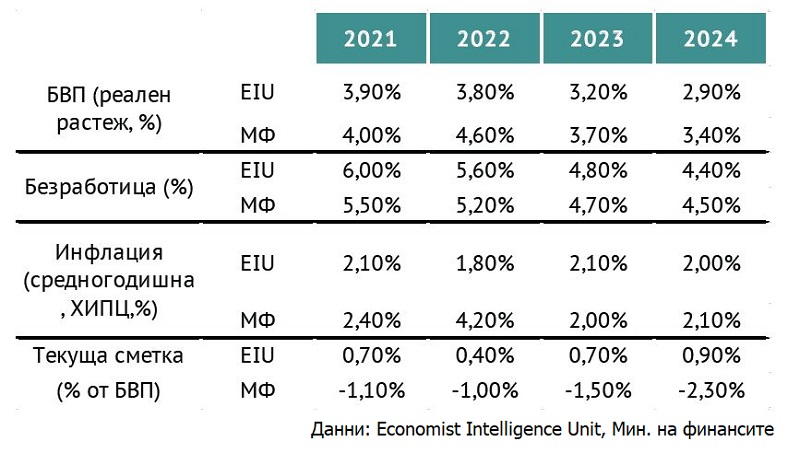

Според актуализираната есенна прогноза на Министерството на финансите, растежът на БВП за тази година се очаква на ниво от 4,0%, а през следващата 2022 г. да достигне 4,6%. За 2023 и 2024 г. се прогнозира забавяне до съответно 3,7% и 3,4%. Водещо остава потребелението на домакинствата, засилвано от намалението на безработицата, растежа на доходите и кредитите.

Външното търсене се очаква да се забави и респ. износът да има отслабащ до края на прогнозния период принос за реалното нарастване на БВП. Респективно, търговският баланс се очаква да се влошава от -5,3% БВП за текущата година до -8,1% от БВП за 2024 г.

Според авторите на бюлетина, тази прогноза може да се окаже твърде консервативна и следва да се преразгледа към края на следващата година, когато ще може по-ясно да се отчетат и изследват динамиката на поведенческите изменения във външната среда, структурните изменения и ефектите върху веригите на стойност и снабдяване, по-трайните влияния и перспективи за цените на някои суровини (цветни метали, горива, храни и селскостопанска продукция), възстановяването и динамиката на фискалните стимули във водещите икономики, но по-специфично в страните, които са основни и растящи външнотърговски пазари за българските износители.

По платежния баланс се запазва устойчивата външна позиция и стабилно ниво на международните резерви, независимо от умерения негативен тренд на търговския дефицит и респ. за текущата сметка през прогнозния период. Същевременно, салдото по капиталовата сметка се очаква да остане на ниво над средното от последните години поради входящите трансфери по НПВУ от общо 12,6 млрд.лв. безвъзмездни средства за целия период.

Към тези средства е планирано привличането на национално съфинансиране и частни инвестиции с общ размер от около 2,5 млрд. лв.

Бюлетинът на ББР е изготвен единствено с информационна цел, като при съставянето му е използвана обществено достъпна информация и статистически данни, посочват авторите на тримесечния анализ от държавната банка. Бюлетинът може да бъде прочетен тук!