Времето остава водещ фактор за европейските електроенергийни борси. Засега

източник: Energylive

Цените на европейските електроенергийни борси в сегмента „ден напред“ продължават да намаляват. Производство на електроенергия през изминалата седмица остава малко по-ниско, но и с по-слабо участие на газовите централи за сметка на вятърните мощности на сушата. На този фон енергийният пазар изглежда, че се намира по-скоро в очакване, допускайки метеорологичната обстановка за водеща.

Производство на електроенергия

Общото нетно производството на електроенергия в страните от ЕС през шестата седмица на 2024 г. според постъпилите и преди окончателните данни е в обем от 49 737 GWh към ранните вечерни часове на 11 февруари 2024 г. (51 870 GWh за 5-та седмица).

За сравнение, през 6-та седмица на миналата 2023 г. то е било в обем от 54 447 GWh, по данни на energy charts, базирани на ENTSO-E, а през 2022 г. – 55 321 GWh, според ъпдейтваните данни от 31.01. 2024 г.

От това общо производство през 6-та седмица от настоящата 2024 г. на фосилните горива се пада дял от 27.03 % или 13 444 GWh ( 27.28 % или 14 150 GWh към 4 февруари след корекции). От тях кафявите въглища участват с 2981 GWh или 5.99 %, а каменните с 2583 GWh или 5.19 %. Природният газ държи дял от 12.78 % или 6356 GWh (14.02 % или 7270 GWh през 5-та седмица). Участието на ядрената енергия е изчислено на 12 782 GWh или 25.70 %.(13 407 GWh – 25.85 % през предходната седмица след корекциите).

Делът на възобновяемите енергийни източници през 6-та седмица на 2024 г. е в обем от 23 511 GWh или 47.27 % срещу 24 314 GWh (46.87 %) през 5-та седмица. Вятърните централи на сушата са произвели обем от 11 684 GWh (23.49 %), а офшорните – 1643 GWh (3.30 %).

Произведената от слънчеви електроцентрали енергия е от порядъка на едва 2311 GWh или 4.84 %(през 4-та седмица – 2256 или 4.24%). Редно е да се отчете и участието на водноелектрическите и помпените мощности – 6.07% и 7.09 %, както и на биомасата – 3.05 %.

Внос, износ, ВЕИ

Франция не отстъпва за пореден път от първото място на износител на електроенергия с 1788.1 GWh. Германия се нарежда след нея, но с едва 354.4 GWh, а този път третото място държи Румъния със 188.3 GWh. Другите износители са малки количества като Испания – 121.0 GWh, Словакия – със 154.5 GWh, Чехия – 106.8 GWh. Експортът на електроенергия от България е много малък – 19.9 GWh.

Италия остава най-големият вносител – 1385.2 GWh, следвана от Унгария – 261.0 GWh и Белгия – 221.3 GWh. Вносът във Великобритания също е висок – 762.8 GWh.

Като цяло към подготовката на данните ЕС като цяло през 6-та седмица на 2024 г. е износите на електричество – 518.2 GWh.

По отношение на дела на възобновяемите енергийни източници в електрическия товар в процентно отношение през 6-та седмица от настоящата година първото място се пада на Австрия – 89.7 %, следвана от Португалия с 81.7%, Германия – 66.5 % и Испания – 62.6%. При другите страни този дял е много нисък. Така например дела на Франция е само 33.9 %. Участието на възобновяемите енергийни източници се изчислява на 20.2 % за България, докато за Румъния е 59.8%, а за Гърция – 44.4 %.

Средна борсова цена на електроенергията в сегмента „ден напред“ през 6-та седмица на 2024 г.

Средната борсова цена на електрическата енергия през 6-та седмица на 2024 г. в сегмента „ден напред“ за българската IBEX (БНЕБ) се изчислява на 70.32 евро/MWh в сравнение 82.76 евро/MWh през 5-та седимица, което е понижение с 15 %.

На румънската OPCOM средната борсова цена също намалява – от 82.62 евро/MWh до 70.27 евро/MWh.

Понижение за 6-та седмица се отчита отново и на гръцката HENEX – до 75.40 евро/MWh спрямо 85.58 евро/MWh през 5-та седмица.

На някои от останалите европейски електроенергийни борси средната борсова цена в посочения сегмент за 6-та седмица се отчита покачване. Така например в Германия стойността нараства до 64.80 евро/MWh (59.92 евро/MWh през 5-та седмица).

Точно противоположно - във Франция намалява до 56.37 евро/MWh през 6-та седмица от 63.71 евро/MWh седмица по-рано.

В Унгария средната борсова цена на електроенергията през 6-та седмица на 2024 г. намалява до 72.91 евро/MWh (78.85 евро/MWh през 5-та). В Полша пък расте до 80.66 евро/MWh (преди – 71.15 евро/MWh).

Силен е спадът на двете иберийски борси (Португалия и Испания) – до 48.01 и 48.31 евро/MWh съответно през 6-та седмица от отчетените 71.60 и 71.89 евро/MWh за 5-та седмица.

В Италия средната борсова цена за посоченото време спада до диапазон от 91.12 – 89.47 евро/MWh (през 5-та седмица - между 95.19 – 94.40 евро/MWh) за различните региони.

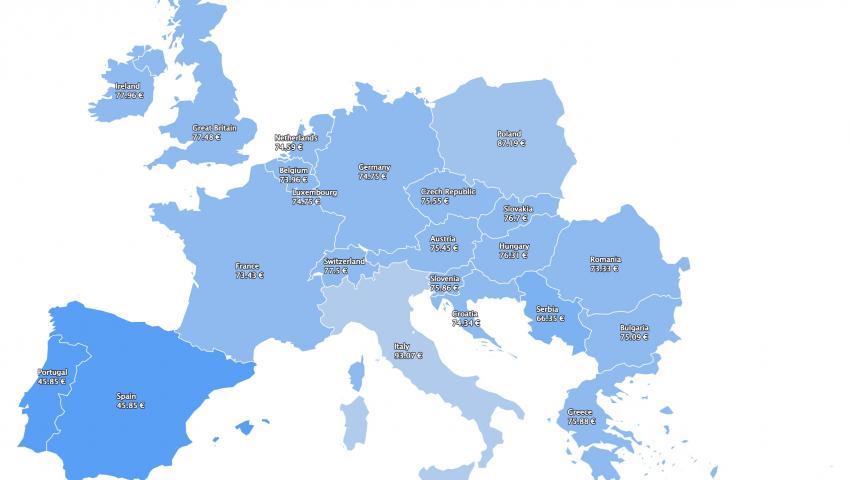

Най-общо средната борсова цена на електроенергията в сегмента „ден напред“ през шестата седмица на повечето пазари остава в диапазона 70 – 75 евро/MWh. По-ниски са нивата на западните борси – между 56.37 евро/MWh (Франция) и 68.44 евро/MWh (Нидерландия). Най-високите ценови нива са в Италия и двете ирландски борси (96.88 евро/MWh).

Тъй като все още страните са в отоплителния сезон, водещ фактор остава климата, но това не значи, че икономическите показатели не прозират.

Средна месечна и годишна цена към 11 февруари 2024 г.

Европейските електроенергийни борси в сегмента „ден напред“ през изминалата седмица показаха слаба разнопосочност в резултат на метеорологичните особености.

Изключение с по-висока цена отново прави италианската GME. Малко по-високи са стойностите на двете ирландски борси и гръцката HENEX. На по-голямата част от останалите електроенергийни пазари месечните ценови нива в посочения сегмент не надхвърлят 74 евро/MWh. Все пак доста по-ниски остават постигнатите цени на четири от западните борси.

Без особена промяна спрямо седмица по-рано са средните годишни цени.

Според данните, средната месечна цена на българската IBEX (БНЕБ) през шестата седмица на 2024 г. или към 11 февруари намалява до 73.17 евро/MWh (седмица по-рано или към 4 февруари – 74.63 евро/MWh). Малко по-ниска е постигнатата цена на румънската OPCOM – 72.9 евро/MWh (предишна – 74.3 евро/MWh). Съществен е спадът при цената в посочения сегмент на гръцката HENEX – до 78.22 евро/MWh от 82.7 евро/MWh преди седмица.

Отново много по-ниски остават постигнатите стойности на някои от западните електроенергийни борси, въпреки наблюдаваното движение в посока към ръст. Така например, в Германия средната месечна цена е на ниво от 59.4 евро/MWh (предишна – 44.06 евро/MWh). Повишава се и във Франция – до 57.03 евро/MWh (миналата седмица – 53.97 евро/MWh).

Покачване има и при постигнатата цена в сегмента „ден напред“ в Австрия – до 67.79 евро/MWh (седмица по-рано – 61.53 евро/MWh). Това се отнася за унгарската HUPX – повишение до 73.55 евро/MWh от 71.5 евро/MWh, а също и за електроенергийната борса в Полша, където цената се връща до 73.91 евро/MWh от 60.45 евро/MWh регистрирани седмица по-рано.

На италианската GME ценовите нива обаче вървят в посока към понижение – до 91.94 евро/MWh от отчетените към 4 февруари 94.03 евро/MWh.

Спад при средната месечна цена в посочения сегмент се наблюдава и на двете иберийски борси (Португалия и Испания) – до 53.5 и 53.64 евро/MWh (към 4 февруари - 68.12 евро/MWh).

Точно противоположно, на борсите извън континента движението на ценовите нива е в посока към повишение. Така на електроенергийната борса във Великобритания средната месечна цена към 11 февруари се увеличава до 69.79 евро/MWh (60.25 евро/MWh към 4 февруари). Покачване има и на двете ирландски борси – до 85.51 евро/MWh в сравнение с 67.59 евро/MWh към 4 февруари.

Няма особена промяна по отношение на средната годишна цена. Така нивото в сегмента „ден напред“ към 11 февруари на Българската електроенергийна борса (БНЕБ, IBEX) 85.01 евро/MWh (към края на миналата седмица – 87.52 евро/MWh). Малко по-ниска е стойността на румънската OPCOM – 83.55 евро/MWh (преди - 85.81 евро/MWh) и по-висока на гръцката HENEX – 88.9 евро/MWh (към четвърти февруари - 91.59 евро/MWh ).

Средната годишна цена на електроенергийните борси в сегмента „ден напред“ е по-различна на борсите в централната част и се движи в диапазона от 77.55 евро/MWh в Австрия (към 4 февруари – 78.58 евро/MWh) до 82.33 евро/MWh в Унгария (предишна – 83.89 евро/MWh) и 88.04 евро/MWh в Полша (88.92 евро/MWh – седмица по-рано).

Под това ниво отново остават електроенергийните борси в Германия – 71.78 евро/MWh (преди седмица - 72.06 евро/MWh) и Франция – 71.13 евро/MWh (към 4 февруари - 73.45 евро/MWh).

Италианската GME отново е с най-висока средна годишна цена в сегмента „ден напред“, въпреки наблюдаваното понижение – 97.14 евро/MWh срещу 98.45 евро/MWh през седмицата но четвъртия ден на февруари.

Средната годишна цена в сегмента „ден напред“ на двете електроенергийни борси от Пиренеите (Португалия и Испания) намалява до 68.34 и 68.39 евро/MWh съответно (предишна седмица - 73.25 и 73.27 евро/MWh съответно).

Що се отнася до страните извън континента, там стойностите в сегмента „ден напред“ към единадесетия ден на февруари са без особена промяна – 80.64 евро/MWh във Великобритания (предишна - 81.46 евро/MWh) и 95.85 евро/MWh на двете ирландси борси (към 4 февруари - 95.37 евро/MWh)

Петрол, газ, СО2

Геополитическият риск се завърна през изминалата седмица на пазара на петрол като част от цената след поредното изостряне на ситуацията в Газа в резултат на отхвърляне на предложението за спиране на огъня. Вероятността за намаляване на напрежението изглежда все по-малка, особено след последните изявления от страна на Израел. На този фон пазарът почти не реагира на прогнозата на Агенцията за енергийна информация към министерство на енергетиката на САЩ за добив на петрол в страната на ниво от 13,3 млн .барела на ден или почти колкото настоящото. Напрежението задържа цените на петрола на настоящото високо ниво.

Цената на петрола сорт Brent през миналата седмица се увеличи от 77.99 долара за барел при затварянето на търговията на 5 февруари до 82,19 долара за барел в края на търговията в петък, 9 февруари или с 5,39 на сто. От началото на годината това е вторият път, в който Brent прехвърля границата от 82 долара (82,95 долара за барел на 26 януари ), увеличението е от порядъка на 8,34 %. С това Brent затвърди тенденцията към повишение, поддържана от конфликта. Факт е обаче, че кризата не оказва влияние върху добива.

На този фон стратегът от JP Morgan Наташа Кънева прогнозира, че през следващите три месеце сорт Brent ще се увеличи до 90 долара за барел.

Citigroup от своя страна излезе с по-далечна прогноза, според която, в случай на победа на президентските избори в САЩ на Доналд Тръмп ще доведе до понижаване на цената на петрола и газа, тъй като нарастващото търговско напрежение ще се отрази отрицателно върху търсенето на енергия. Тази гледна точка се споделя от анализаторите на Citigroup. Според експерти не може да се изключи възможността за подновяване на търговското напрежение с Китай и Европа.

Подобно „напрежение ще удари допълнително и без това слабата глобална търговия, засягайки товарите и следователно търсенето на дизел“. „Втори мандат на Тръмп би увеличил нашата увереност в понижаването на прогнозата до 60 долара за барел за 2025 г.“, казаха анализаторите на банката.

Добивът от Норвегия и Гвиана, които не са членки на ОПЕК, нараства, докато Русия изнесе повече суров петрол от планираното по споразумението ОПЕК+ през февруари въпреки атаките с дронове и техническите проблеми в нейните рафинерии.

Междувременно Министерството на финансите на САЩ в четвъртък наложи санкции на още три базирани в Обединените арабски емирства (ОАЕ) компании и един танкер, регистриран в Либерия, за нарушаване на тавана на цените на западната коалиция за руския петрол.

Рисковете от дефлация в Китай, най-големият вносител на суров петрол в света, също натежават върху световните цени на петрола, каза анализаторът на IG Тони Сикамор.

Що се отнася до цената на газа в Европа, то тя продължи да върви в посока към понижение в резултат на по-топлото време, пълните газохранилища и много слабото търсене. Газовите фючърси по индекса TTF през миналата седмица се понижиха от 20.34 евро за MWh, постигнати при търговията в понеделник, 5 февруари до 27.11 евро/MWh. При това, малко преди затваряне на търговията цената се срина до 26.60 евро за MWh. За сравнение, на 9 февруари 2023 г. цената на газовите фючърси бе 62.73 евро за MWh, а година преди това (към 14.02.2022 г.) – 46.95 евро/MWh.

По данни на GIE към газовия ден 9 февруари европейските газохранилища остават запълнени до 67.22 % (765.9975 TWh) при темп на теглене от 0.26 п.п. Това означава, че към края на отоплителния период и началото на новия сезон за нагнетяване на синьо гориво газохранилищата в Европа може да останат запълнени над 50 %. При настоящите цени на газа, които са най-ниските за последните две години има шанс за сериозно поевтиняване за следващия отоплителен сезон. Припомняме, че в съоръженията за съхранение бе нагнетено гориво на доста високи цени и смесването му с количества на ниски цени ще доведе до по-добра поносимост от страна на компаниите.

На този фон експертите обръщат внимание на факта, че именно договорите за гъвкави доставки на LNG са в основата на промяната на пазара за втечнен природен газ и обръщат внимание на необходимостта от запазването им особено предвид обстоятелството за отклоняване на товарите от доскорошните маршрути към по-дългото трасе през нос Добра надежда, както и на възможността за анулиране на товарите в случай, че ръстът на разходите надхвърля нетната стойност на превозвания продукт.

До срив стигна и цената на емисиите, които за пръв път през милата седмица паднаха под 60 евро за тон. Така цената по индекса ICE EUA на борсата ICE, която в началото на миналата седмица (на 5 февруари) бе на ниво от 60.70 евро/тона, на сесията в петък, 9 февруари се срина до най-ниското ниво за последните две години – 56.91 евро/тон.

Тенденции

Задават се избори. Избори в САЩ и Европейския съюз, а и в още над 60 страни. Както заявяват наблюдателите това означава нов етап в развитието на политиката за климат и енергетика, а и търговската политика, международното сътрудничество. Означава стартиране на преговори между ЕС и САЩ по търговските споразумения и решаването на въпросите за митата за внос и износ. В частност за ЕС това означава преразглеждане на регламента за CBAM. Както припомнят анализатори разликата е в това, че ЕС държи на провеждане на климатична политика с тарифи, базирани на пазарно определени цени на въглерода. Предложението на САЩ е фокусирано върху решаването на проблеми, касаещи излишния капацитет. При изчисляването на тарифите САЩ вземат предвид средните стойности за интензитета на емисиите за цялата индустрия, докато CBAM на ЕС се прилага на ниво съоръжение. Разликата между двата подхода изразени в CBAM на ЕС и законът за намаляване на инфлацията (IRA) касаят начина и възможностите за декарбонизация на тежката промишленост, а оттам и митата. Всички разбират колко сложна е тематиката. САЩ предлагат създаване на климатичен клуб за държавите, а изчисляването на тарифите да е предвид средните стойности на интензитета на емисиите за цялата индустрия. ЕС държи на своето. Разрешаването на този сложен казус ще има отражение върху цените на електроенергията, предлагана на енергийните борси в Европа през следващите години. Да припомним, че именно поради тази причина е важно какъв ще е и дизайнът на пазара на електроенергия.

Преговори по важната тематика за климата и енергетиката, в частност въглеродните емисии се очаква да започнат в средата на 2025 г. Дотогава надеждата е да бъде намерен изход от кризата в Близкия изток и да бъде постигнато решение по отношение на войната в Украйна. Като цяло това означава страните от ЕС отново да сложат на масата зелената сделка. В Европа все повече се чуват гласове за ревизия на зелената сделка, които обаче не се харесват на настоящата Европейска комисия. Браншовите организации в Европа засега са търпеливи, но напомнят колко важни са задаващите се европейски избори.