Банките с рекордна печалба за първите три месеца на 2023 година

25-те кредитора и клонове на чужди банки, работещи в страната в момента, отчетоха нарастване на общата печалба (над 748 млн. лева) с 37.83% спрямо същия период на 2022 година, сочат данните на БНБ

Снимка: архив 3е-news/БТА

Навлизаме в 2023 г. в много добро финансово здраве - банковата система в България е стабилна, ликвидна, много добре капитализирана и с намаляващи нива на лошите кредити, а всички показатели в нея са над средните за Европа. Банковият сектор у нас е сред най-подготвените за пълноправно членство на България в еврозоната и това се обуславя от факта, че страната ни вече е част от банковия съюз. Това е част от анализа за състоянието на банковия сектор през първото тримесечие на 2023 година от Петя Димитрова, председател на УС на Асоциацията на банките в България (АББ), председател на УС и Главен изпълнителен директор на Юробанк България АД, публикуван в брой 74/април 2023 г. на тримесечния бюлетин на АББ за миналия месец на сайта на организацията.

От публикуваните тримесечни отчети за първото тримесечие на настоящата година на 25-те банки и клонове на чужди банки в България на сайта на БНБ, става ясно, че кредиторите, опериращи на пазара в България продължават да са добре капитализирани и да разполагат с достатъчно ликвидни активи.

Рекордна печалба

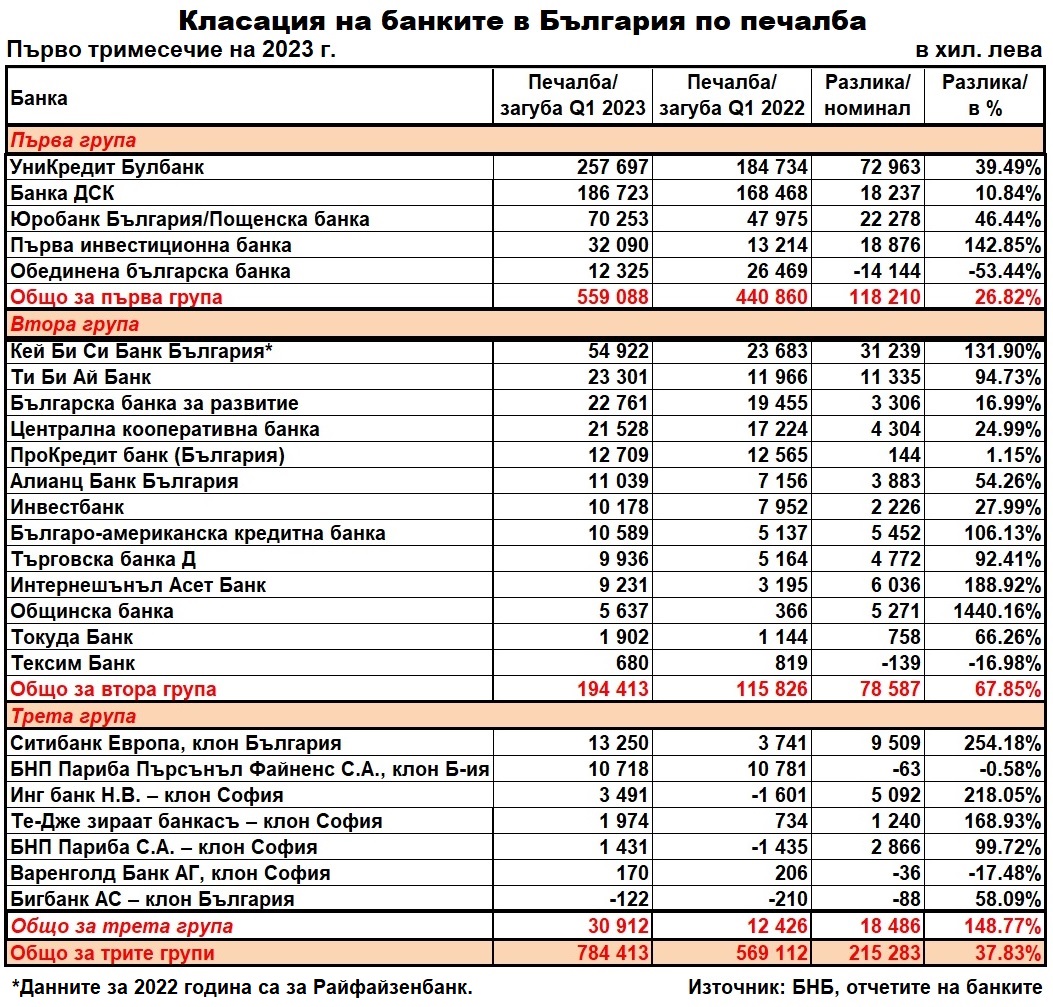

Редно е да се отбележи, че е достигната рекордна печалба от 784 млн. лв. на тримесечна база, което е с 216 млн. лева (37.83%) повече спрямо реализираната за първото тримесечие на 2022 г. печалба.

От таблицата е видно, че най-силен ръст на тримесечната печалба (148.77%) на отчитат 7-те подразделения на чужди банки в България – от 12.426 млн. лева за първото тримесечие на 2022 година до 30.912 млн. лева през януари-март 2023 година.

В номинално изражение, обаче, най-голям ръст на печалбата с цели 118.210 млн. лева регистрират петте най-големи банки в България (първа група) – до 559.088 млн. през първото тримесечие на 2023 година от 440.860 млн. лева за същия период на миналата година.

Спрямо същия период на миналата година нетният лихвен доход се повишава с 345 млн. лв. (47.8%), а нетният доход от такси и комисиони – с 23 млн. лв. (7.1%). Разходите за обезценка на финансови активи, които не се отчитат по справедлива стойност в печалбата или загубата, в края на отчетния период са 86 млн. лв. (при 101 млн. лв. към 31 март 2022 г.).

Освен това, петте най-големи банки в България (първа група) формират 71.27% дял (до 559.088 млн. лева) от общата печалба на всички банки (784.413 млн. лева) в България.

Активите и пасивите

Равносметката за активите също е много добра, но и разликата в обемите между банките се задълбочава. Активите на банковата система в края на март 2023 г. възлизат на 160.6 млрд. лв. и спрямо края на декември 2022 г. нарастват с 5.2 млрд. лв. (3.4%).

През първото тримесечие на годината кредитите и авансите се увеличават с 5.5 млрд. лв. (6.0%) и делът им в активите се повишава до 61.1% (от 59.6% в края на декември 2022 г.). Увеличение има и в позицията „пари, парични салда при централни банки и други депозити на виждане“, с 298 млн. лв. (0.9%), която в края на периода заема 20.4% от активите (при 20.9% три месеца по-рано). Делът на дълговите ценни книжа се понижава до 14.4% в края на март (от 15.2% в края на декември 2022 г.) поради намаление на общия им размер през първото тримесечие с 532 млн. лв. (2.3%), за което най-съществено влияе настъпил падеж на глобални облигации на Република България.

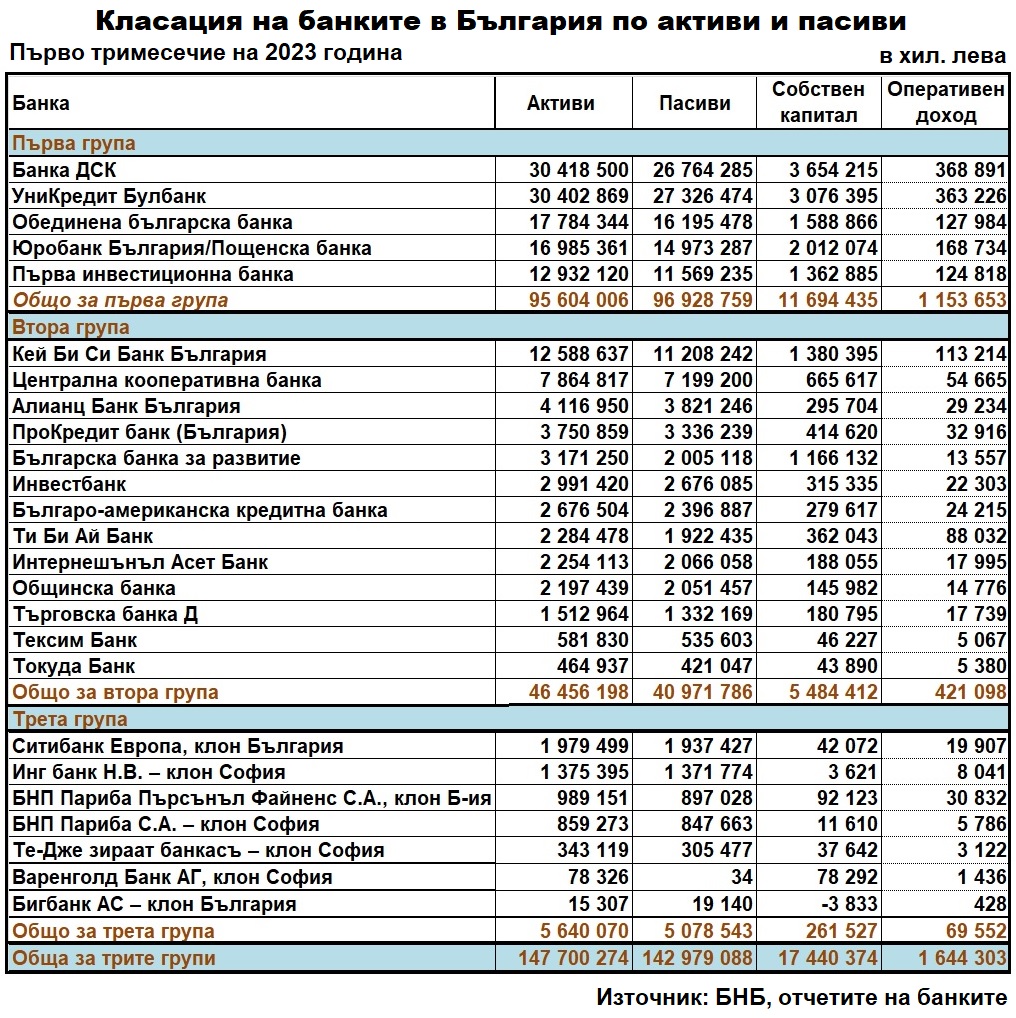

За отбелязване е, че активите на петте най-големи банки (Първа група) представляват 64.73% (над 95.604 млрд. лева) от общата сума на активите на системата (над 147.400 млрд. лева). При другите две групи делът значително спада: За Втора група е 31.45% (над 46.456 млрд. лева) и за Трета – 3.82 на сто (над 5.640 млрд. лева).

По отношението на ликвидното покритие в края на март 2023 г. е 238.2% (при 235.0% в края на декември 2022 г.). Ликвидният буфер е 49.1 млрд. лв., а нетните изходящи ликвидни потоци възлизат на 20.6 млрд. лв. (съответно 46.0 млрд. лв. и 19.6 млрд. лв. в края на 2022 г.).

Брутните кредити и аванси нарастват на тримесечна база с 5.5 млрд. лв. (5.7%) до 101.6 млрд. лв. в края на отчетния период. В това число вземанията от кредитни институции се увеличават с 3.1 млрд. лв. (30.8%) до 13.2 млрд. лв., а брутният кредитен портфейл2 на банковата система – с 2.4 млрд. лв. (2.7%) до 88.4 млрд. лв. Нарастват кредитите за домакинства – с 1.1 млрд. лв. (3.1%), за други финансови предприятия – със 757 млн. лв. (12.0%) и за нефинансови предприятия – с 544 млн. лв. (1.2%), а намаляват за сектор държавно управление – с 2 млн. лв. (0.2%).

Брутните необслужвани кредити и аванси в края на март 2023 г. намаляват и възлизат на 4.12 млрд. лв. (при 4.45 млрд. лв. в края на декември 2022 г.), а делът им в общата сума на брутните кредити и аванси е 4.05% (при 4.63% в края на декември 2022 г.). В широкия обхват на брутните кредити и аванси (включващ паричните салда при централни банки и другите депозити на виждане) делът на брутните необслужвани кредити и аванси в края на тримесечието е 3.13% (при 3.55% в края на декември 2022 г.). Нетната стойност на необслужваните кредити и аванси (след приспадане на присъщата им обезценка) в края на март 2023 г. е 2.05 млрд. лв. (при 2.26 млрд. лв. в края на декември 2022 г.), а делът ѝ в общата нетна стойност на кредитите и авансите е 2.09% (при 2.44% в края на декември 2022 г.)3.

През първото тримесечие на 2023 г. депозитите в банковата система се увеличават с 3.4 млрд. лв. (2.6%) до 137.5 млрд. лв. Нарастване е отчетeно при депозитите на домакинствата с 1.4 млрд. лв. (1.9%), на кредитните институции с 1.1 млрд. лв. (13.7%), на сектор Държавно управление с 499 млн. лв. (12.4%), на нефинансовите предприятия с 365 млн. лв. (0.8%) и на другите финансови предприятия с 47 млн. лв. (1.0%).

От таблиците по-горе става ясно, че конкуренцията между Банка ДСК и УниКредит Булбанк за лидерската позиция се запазва, но с лек превес за Банка ДСК, която е лидер по активи, собствен капитал и оперативен доход, докато УниКредит Булбанк води по пасиви.

При пасивите

също има нарастване като обем и задълбочаване като пазарен дял: с общ размер от над 1.153 млрд. лева на петте банки в Първа група техният дял е 70.16% от общия обем на пасивите в банковата система; при Втора група общата сума е над 421.098 млн. лева и 25.61% пазарен дял; докато при Трета група общата сума е над 69.552 млн. лева и 4.23% пазарен дял.

Емитираните дългови ценни книжа през периода януари-март 2023 година нарастват с 550 млн. лв. (56.4%) и в края на март размерът им в балансовите пасиви на банковата система е 1.5 млрд. лв.

Балансовият собствен капитал на банковия сектор в края на тримесечието възлиза на 17.4 млрд. лв., със 159 млн. лв. (0.9%) повече спрямо отчетения в края на декември 2022 г. За нарастването му оказва влияние динамиката при внесения капитал, натрупания друг всеобхватен доход и печалбата за периода.

Оперативният доход

на 25-те банки и клонове в България за първите три месеца на настоящата година нараства до общо над 1.644 млрд. лева, като голям е ръстът при банките от Първа група – до 1 153 653 хил. лева или пазарен дял от 70.16%; при Втора група нарастването е до 421 098 хил. лева или 25.61 на сто пазарен дял; и при Трета група повишението до 69 532 хил. лева или 4.23 на сто пазарен дял.