Срив на активите на небанковия финансов сектор през 2021 година

Активите на небанковите инвестиционни посредници възлизат на 6.29% от БВП

iStock by Getty Images/Dir.bg

През 2021 година активите на участниците на небанковия финансов сектор намаляват с 11.6% и в края на 2021 година достигат 47 млрд. лева. Една от съществените причини за тази негативна динамика е спад с 13.5 млрд. лева клиентски активи (финансов инструмент) на един инвестиционен посредник с частичен лиценз, докато активите на останалите небанкови финансови дружества и сегменти остават положителни на годишна база, въпреки отписването на активи. Влияние оказват и други фактори, като COVID-кризата и задълбочаващата се инфлация. Това показват данните за капиталовия пазар през 2021 година, с акцент върху инвестиционните посредници (ИП), на Комисията за финансов надзор (КФН), обявени на сайта на регулатора.

Небанковият финансов сектор като дял от БВП

Като цяло активите на участниците на небанковия финансов сектор, изразени като дял от БВП, спадат значително през 2021 г. с 35.49%, до общо 29.77% от БВП, като най-голям е делът на активите на фондовете за допълнително пенсионно осигуряване (14.89%), следван от активите на небанковите инвестиционни посредници (6.29%), и (пре)застрахователния сегмент, който представляват 8.59% от БВП.

Пазарната капитализация на „Българска фондова борса“ АД нараства с 8.6% през 2021 г., като възлиза на 30.8 млрд. лв. в края на годината, което представлява 23.2% от БВП (при 23.6% през 2020 г.). В същото време в номинално изражение активите на основните играчи на БФБ – небанковите инвестиционни посредници намаляват съществено – до 8 244.6 млн. лева от 19 568.3 млн. лева през 2020 година или спад със 137.35%. Най-съществен е приносът на клиентските активи в общите активи на посредниците, техният дял е 97% (за 2021 година) и 99.1% (за 2020 година).

Основната причина за годишния срив е отписването на активи, тъй като разликата в броя на инвестиционните посредници (общо небанкови и банкови) е само един по-малко – до 59 броя през 2021 година спрямо 60 в предходната година. Прави впечатление, че през 2021 г. общият брой на небанковите инвестиционни посредници с чуждестранно участие се запазва почти еднакъв, както и през предходната година (9 към 8). Променя се броят по региони: от ЕС намаляват от 7 през 2020 година на 3 през 2021 година, докато от трети страни небанковите ИП през 2020 са били 2, за да нараснат до 5 през следващата година.

В зависимост от издадените разрешения небанковите ИП се делят на три групи: (1) ИП с пълен лиценз, за които изискуемият капитал е 1 500 000 лв., (2) ИП с частичен лиценз, за които изискуемият капитал е 250 000 лв. и (3) ИП с малък лиценз, за които изискуемият капитал е 100 000 лв. В края на 2021 г. в регистъра на КФН са вписани 18 ИП с пълен лиценз, 18 дружества с частичен лиценз и 3 клонове в България на чужди ИП или общо 39. През миналата година е отнет лицензът за извършване на дейност на един небанков инвестиционен посредник по искане на дружеството и е издаден един лиценз за извършване на дейност като инвестиционен посредник на друго дружество.

Значително по-добре е положението с капитала на ИП

Собственият капитал нараства с 38.8% до 182 млн. лева от 143.2 млн. лева през предходната 2020 година, докато при основния капитал нарастването е минимално, с 0.4% – от 66.2 млн. лева до 66.6 млн. лева през миналата година. Според анализаторите на КФН, основен принос за годишния темп на изменение на собствения капитал има положителният финансов резултат в размер на 45.5 млн. лв., отчетен от инвестиционните посредници през миналата 2021 година.

Пазарната стойност на търговския и инвестиционния портфейл на небанковите инвестиционни посредници към края на 2021 г. е 56.0 млн. лв. Търговски портфейл са формирали 14 небанкови инвестиционни посредника с пазарна стойност 35.3 млн. лв. към края на годината. Към края на 2021 г. 28 инвестиционни посредника са формирали инвестиционен портфейл, с пазарна стойност в размер на 20.7 млн. лв.

Доверително управление към края на 2021 г. извършват 16 небанкови инвестиционни посредника. Пазарната стойност на ценните книжа, предоставени за доверително управление, е 97.9 млн. лв., а паричните средства към края на периода са в размер на 3.6 млн. лв.

Броят на сключените сделки от инвестиционните посредници през 2021 г. на всички пазари на БФБ нараства с 40.6% на годишна база до 86.0 хил. броя сделки 59, а изтъргуваните лотове нарастват с 18.8% на годишна база до 382.0 млн. лота. Търговската активност на борсовите членове на регулирания пазар на БФБ, измерена чрез оборота, нараства със 104.7% на годишна база до 814.0 млн. лв. през 2021 г. Първите четири инвестиционни посредника по търговска активност формират дял от 44.5% от общия оборот, реализиран на регулиран пазар на БФБ през годината, става ясно от представения в Народното събрание Годишен отчет за дейността на КФН през 2021 година.

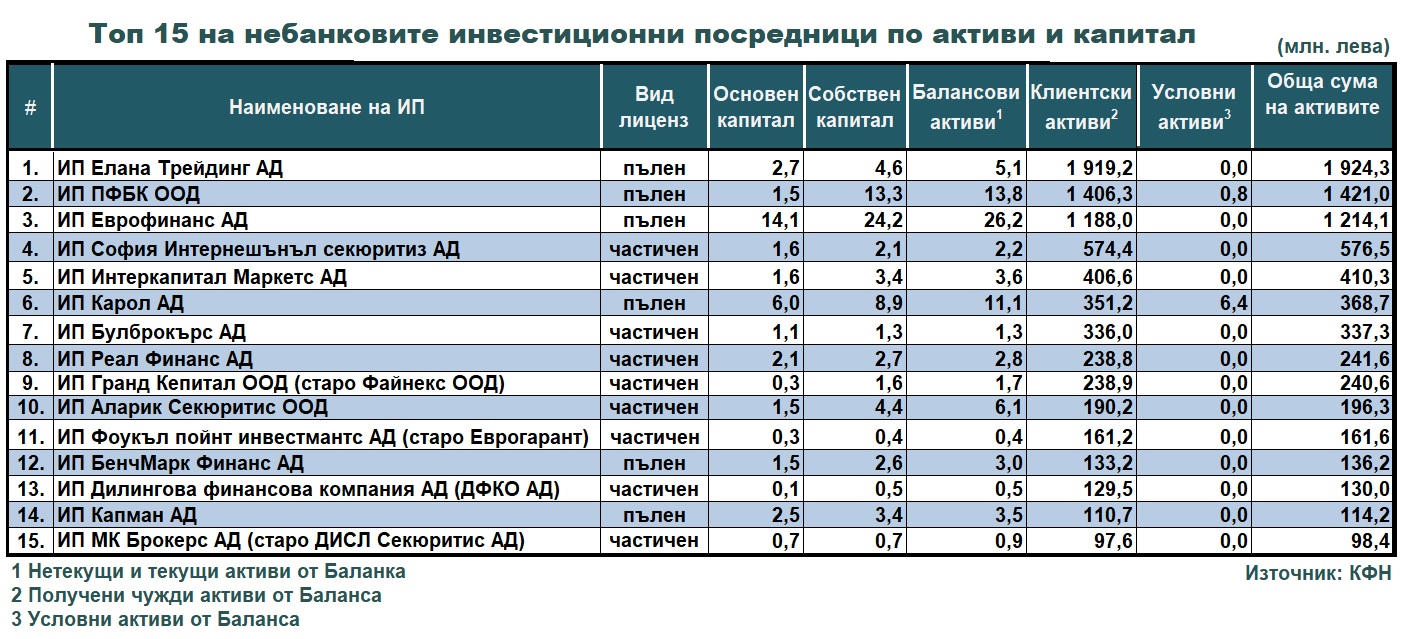

Включените в топ 15 инвестиционни посредници отчитат общ размер на активите от 7 571.1 млн. лева, което представлява 91.83% от общите активи на всички небанкови ИП. С над милиард активи са три посредника: ИП Елана Трейдинг АД (1 924.3 млн. лева), ИП ПФБК ООД (1 421.0 млн. лева) и ИП Еврофинанс АД (1 214.1 млн. лева). По основен капитал и балансови активи лидер е ИП Еврофинанси АД, съотеветно с 14.1 млн. лева и 24.2 млн. лева.

Класация на публичните дружества

Броят на публичните дружества и емитентите към края на 2021 г. е 237, като техният брой намалява нетно с по 3 дружества, през годината.

Пазарната капитализация на първите 10 дружества на Основен пазар на БФБ нараства с 32.0 млн. лв. през 2021 г., а техният относителен дял представлява 17.5% от общата пазарна капитализация на БФБ АД. Първа позиция по пазарна капитализация заема „Чайкафарма висококачествените лекарства“ АД, като дружеството увеличава пазарната си капитализация с 13.5% спрямо предходната година и има 4.1% относителен дял от общата пазарна капитализация на борсата. „Еврохолд България“ АД се придвижва от пета на втора позиция поради ръст на пазарната капитализация на дружеството с 86.5% през годината. Пазарната капитализация на „Спиди“ АД нараства с 88.2% на годишна база, което придвижва дружеството от шеста на трета позиция с относителен дял от 2.0% от общата пазарна капитализация на борсата.

Независимо от отчетения ръст с 39.4%, „Софарма“ АД се придвижва с една позиция надолу до четвърто място с 2.0% относителен дял от общата пазарна капитализация на БФБ. Въпреки нарастване на пазарната капитализация на „ЧЕЗ Разпределение България“ АД с 25.9% през отчетния период, дружеството се придвижва от втора на пета позиция с относителен дял от 1.8% от общата пазарна капитализация на борсата. Пазарната капитализация на „Алтерко“ нараства до 446.4 млн. лв. в сравнение с 125.1 млн. лв. към края на 2020 г., което отрежда шеста позиция в класацията на десетте водещи публични дружества. Пазарната капитализация на „М+С Хидравлик“ АД нараства през годината, а дружеството се придвижва с три позиции нагоре в класацията.

С най-голям отчетен спад от -7.5% са акциите на „Градус“ АД, а дружеството се придвижва до осма позиция. Независимо от отчетения през годината ръст на капитализацията на „Велграф Асет Мениджмънт“, дружеството се нарежда на девето място към края на годината. През 2021 г. на последна позиция се нарежда „Холдинг Варна“ АД, а ТБ „Първа инвестиционна банка“ АД излиза от класацията на водещите компании на БФБ АД.

Разликата между първото и последното публично дружество по пазарна капитализация е 987.9 млн. лв. За сравнение към края на предходната година тази разлика е 863.2 млн. лв.

Акционерната структура на публичните дружества се променя спрямо предходната година като делът на акционерите от трети страни превишава този на акционерите български резиденти. В края на 2021 г. българските резиденти притежават 44.2% от акционерния капитал на публичните дружества, изчислено на база емитираните дялови инструменти по номинална стойност спрямо 53.8% през 2020 г. Делът на домакинства и юридически лица от трети страни нараства с 9.4 пр.п. през годината като техният дял се повишава до 53.2% в акционерната структура на публичните дружества. Домакинства и юридически лица, резиденти от ЕС, притежават дял от 2.0%, следвани от физически и юридически лица от САЩ (0.6%). Вътрешната структура в дела на българските резиденти също се променя, като въпреки спада на относителния дял на акционерните и холдингови дружества, остават основен акционер с 22.5% дял. Следват домакинствата с дял 12.0% и застрахователни компании и пенсионни фондове с 5.1% относителен дял. Финансовите посредници увеличават делът си в публичните дружества до 2.6% в края на 2021 г.

Дълговият пазар

През 2021 г. на регулиран пазар са емитирани 12 емисии корпоративни облигации с номинал 317.2 млн. лв. Пет емисии, с номинал 186.2 млн. лв., са емитирани от отрасъл „Финансови и застрахователни дейности“, който заема дял от 79.6% от общо търгувания на БФБ корпоративен дълг. По 2 емисии са емитирани от дружества от отрасли „Операции с недвижими имоти“ и „Професионални дейности и научни изследвания“ с номинал съответно 47.9 млн. лв. и 28.0 млн. лв. Отрасли „Административни и спомагателни дейности“, „Преработваща промишленост“ и „Транспорт, складиране и пощи“ са емитирали по 1 емисия с номинал съответно 20.0 млн. лв. 20.0 млн. лв. и 15.0 млн. лв.