С ценови нива между 200 - 250 евро за MWh европейските електроенергийни борси остават под натиска на газа, петрола, СО2 и ВЕИ

източник: ЕnergyLive

Крехка надежда. Частична за бизнеса. Частична за потребителите. Особено за либерализираните пазари, към които предстои да се присъедини и българския и то в скоро време. Да уточним, става въпрос за надеждата от ценовите нива, постигнати на европейските електроенергийни борси в сегмента „ден напред“ в почивните дни и то на определени пазари.

Ценовите нива на европейските електроенергийни борси в сегмента „ден напред“ през изминалата седмица се понижиха и стойността от 300 евро за MWh остана в недалечното минало. Ниво от 270 евро за MWh все пак беше, макар и за кратко част от картината. С общи усилия, преодолявайки отчасти политическото говорене борсите успяха да постигнат що-годе единство около нивото 240-230 евро за MWh в първите дни от седмицата, опитвайки се да стигнат до по-ниски нива през втората половина.

Стойностите на петрола, газа и СО2 емисиите останаха високи.

Производство на електроенергия

Производството на електроенергия през дванадесетата седмица в страните от Европа намалява до 50 664.1 GWh (52 999.5 GWh през 11-та седмица).

Към ранните вечерните часове на 27 март тази година производството на електроенергия в страните от ЕС достига до обем от 45 879.4 (седмица по-рано 47 979.1 GWh), според данните на energy charts, базирани на ENTSO-E. От това общо производство на фосилните горива се пада дял от 42.7% или 19 608.9 GWh ( преди седмица 19 639.0 GWh ). От тях - на кафявите въглища – 9.6 %, както и на каменните – 9.6 %). Газът държи дял от 19.9 % (9148.8 GWh).

Участието на ядрената енергия е изчислено на 23.7% или 10.881.9 GWh.

Делът на възобновяемите енергийни източници (ВЕИ) e от порядъка на 15 388.6 GWh или 33.5 %. Вятърните централи на сушата са произвели обем от 5736.8 GWh или 12.5%, а офшорните - от 282.8 GWh или 0.6 %. Слънцето започва да увеличава дела си и вече расте до 7.9 % или 3621.7 GWh.

Цените

Европейските електроенергийни борси в сегмента „ден напред“ отново цяла седмица търсеха допирни точки около по-ниски нива. Опитите да се измъкнат от непоносимите стойности определено даде резултат. Въпреки силната непредсказуемост, но с помощта на затоплянето на времето. С ден за доставка 22 март спад бе наблюдаван в посечения сегмент на 9 от европейските електроенергийни борси. Понижението варираше от 0.6 % (237.20 евро за MWh) в Гърция, 07.% (242.28 евро за MWh) в Италия и 1.5 % (239.93 евро за MWh) във Франция. Както и 1.6 % (до 226.14 евро за MWh) в Испания и Португалия до 6% (214.00 евро за MWh) в Румъния и 6.9 % (211.93 евро за MWh) в България.

На останалите европейски електроенергийни борси в сегмента „ден напред“ ценовите нива се повишиха – с 5.5 % (до 224.11 евро за MWh) в Унгария и 6.19 % ( до 232.22 евро за MWh) в Белгия и 14.94 % (236.49 евро за MWh) в Германия, сочи статистиката на energylive.cloud.

Понижение в този сегмент беше отчетено на 7 от европейските електроенергийни борси с ден за доставка 23 март – от 0.1% (236.30 евро за MWh) в Чехия и 1.5 % (238.60 евро за MWh) в Италия 1.1% (244.29 евро за MWh) в Сърбия до 3% (230.04 евро за MWh) в Гърция и 6.1 % (212.44 евро за MWh) на Иберийския пазар или Испания и Португалия.

На останалите европейски електроенергийни борси стойността при „ден напред“ остана или без промяна, например Нидерландия и Австрия, или се повиши незначително. Така например, на електроенергийната борса в България (БНЕБ) стойността нарасна незначително – от 211.93 с доставка 22 март до 215.35 евро за MWh с доставка 23 март, в Германия от 236.49 евро за MWh с доставка 22 март до 236.53 евро за MWh за 23 март. По-значително бе само повишението в Румъния – 9% до 233.38 евро за MWh. Като цяло стойностите останаха в този диапазон и през следващите дни.

С ден за доставка 25 март понижение бе отчетено само на три от европейските електроенергийни борси – от 4.0% (227.21 евро за MWh) в Румъния и 4.8 % (213.23 евро за MWh) на БНЕБ и 8.4 % (134.75 евро за MWh) в Полша.

На останалите бе наблюдаван ръст като в Австрия стойността достигна до 252.17 евро за MWh. В Германия – до 244.38 евро за MWh, във Франция – до рекордните 272.79 евро за MWh, а в Гърция – 240.32 евро за MWh. Стойностите се повишиха и на Иберийския пазар – до 262.84 евро за MWh в Португалия и 263.85 евро за MWh в Испания.

Обичайно за почивните дни ценовите нива на всички европейските електроенергийни борси тръгнаха в посока към понижение. Така с ден за доставка 26 март стойностите спаднаха - от 4.7 % (229.03 евро за MWh) в Гърция и 9.7 % - 10 % за Португалия и Испания (237.45 евро за MWh) до 10.1 % на БНЕБ (191.72 евро за MWh) и 13.6 % (196.33 евро за MWh) в Румъния до 14.5 % (115.14 евро за MWh) в Полша и 14.7 % (235.29 евро за MWh) в Италия. Както и 22.4 4 (189.55 евро за MWh) в Германия и 15.2 % (231.24 евро за MWh) във Франция.

С ден за доставка 27 март отново бе отчетено движение в посока надолу на повечето от европейските електроенергийни борси, но и ръст на 8 от тях – от незначителните 0.89% ( до 210.89 евро за MWh) за Сърбия до 5.44 % (200.59 евро за MWh) и 5.82% (200.59 евро за MWh) за Германия и Чехия до 8.27 % (197.78 евро за MWh) в Нидерландия и 17.64 % (200.55 евро за MWh) в Белгия.

На останалите европейски електроенергийни борси понижението варираше от 0.5 % (203.81 евро за MWh) в Унгария 7.2 % (202.4 евро за MWh) в Австрия, както и 7.6% (219.42 евро за MWh) за Иберийския пазар и 7.8 % (106.11 евро за MWh) в Полша. Както и 9.5 % (207.20 евро за MWh) в Гърция и 10.2 % (207.57 евро за MWh) във Франция до 31.2 % (131.93 евро за MWh) в България и 31.4 % (134.63 евро за MWh) в Румъния.

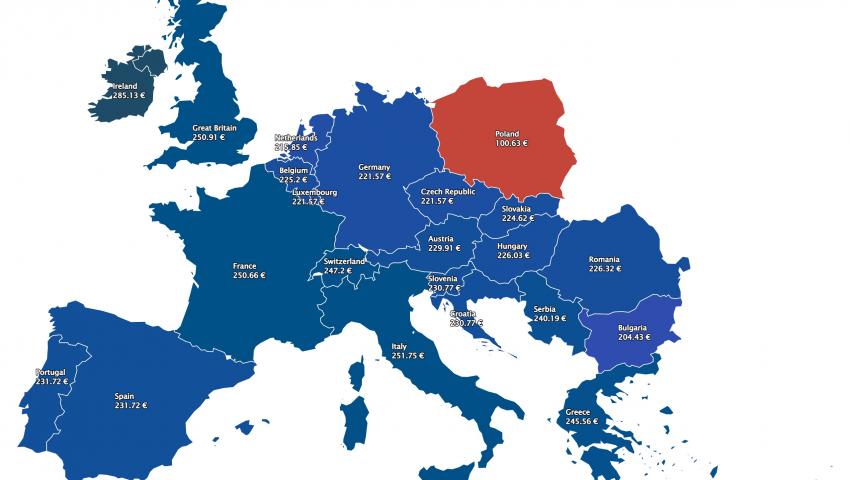

Новата седмица стартира с връщане към ценови нива в диапазона от 200 до 250 евро за MWh, като повишението за различните електроенергийни борси варира от 5.61 % за Иберийския пазар (231.72 евро за MWh) и 10.46% за Германия (221.57 евро за MWh) до 10.9 % (226.03 евро за MWh) за Унгария та до 18.51 % (245.56 евро за MWh) за Гърция и 20.76 % (250.66 евро за MWh) за Франция.

Безспорни лидери по скок са България - 54.95 % (204.43 евро за MWh) и Румъния с 68.11 % (226.32 евро за MWh).

Петрол, газ, СО2

Цените на петрола, газа и въглеродните емисии останаха високи, въпреки отчетените спадове през определени дни на борсата. Опасенията от налагането на ембарго върху руския петрол и газ продължиха да са водещите фактори за пазарите. Въпреки че официално няма наложено ембарго, участниците на пазара и застрахователните компании са изключително внимателни.

Въведените санкции срещу руския петрол продължават да държат под напрежение пазарите. Политиците изглеждат спокойни и уверени в решението си, но компаниите са изправени пред ежедневен хаос и огромни притеснения. Опитите за натиск върху ОПЕК, а в частност и върху Саудитска Арабия, която има свои вътрешни проблеми не остават незабелязани. Въпреки че Европа официално не въведе ембарго върху вноса на петрол, останалия набор от санкции е достатъчен, за да предизвиква притеснения. Международната агенция по енергетика дори изготви списък с 10 правила, които да помогнат на страните да се справят със задаващата се криза. Всички те предвиждат потребителите да се откажат от използването на автомобилите и да разчитат на обществения транспорт, велосипеди и електромобили. Разбира се, все още дефицит на пазара не се наблюдава, но ситуация това да се случи не е изключена.

Опасността от прекъсване на доставките се появи на хоризонта и с нападението на йеменските бунтовници хутите срещу петролното хранилище в Джеда, Саудитска Арабия. На този фон, а и предвид твърде многото неясноти около иранската ядрена сделка, редица проблеми с доставките от Казахстан цените на петрола останаха на нивото от 120 долара за барел. В началото на миналата седмица Brent беше 115.62 долара за барел, два дни по-късно успя да стигне до 121 .6 долара за барел и завърши седмицата при цена от 119.98 долара за барел. Срещата на високо ниво в ЕС на 24-25 март изобщо не успокои петролния пазар. Сега всички разчитат ОПЕК да внесе някакъв ред, но страните участнички в организацията едва ли ще се съгласят на прехвърляне на отговорността от решенията на Европа и САЩ върху тях. Новата седмица се очертава по-скоро като предизвикателство към прогнозите на консултантските компании.

Що се касае до природния газ, повечето анализатори са категорични, че извън оптимизма на европейските политици това е погрешна стъпка, тъй като икономиката на страните членки ще бъде поставена ни изпитание повече от две години. Обяснението, че Европа не се стреми да се отърве от руските енергийни ресурси, а да намали зависимостта от тях е повече от удобно, а е и късно, предвид изречените и разпространени послания. Твърде късно предвид реакцията на руския президент Путин с изискване за разплащане на руските газови доставки, осъществявани от „Газпром“ в рубли.

Европейската комисия поиска мандат за преговори за общи покупки на газ и сигурно ще го получи. Въпросът е обаче, че Европейският съюз е купувачът, а дали Русия ще се съгласи да продава газ ? В скоро време със сигурност ще има отговор. Ентусиазмът от политическото обещание за доставка на 15 млрд. куб м газ от САЩ до края на годината малко отслабиха ценовите нива на европейските газови хъбове. Като цяло обаче стойността на газа на TTF остана висока. Напрежението успя да надделее и през втората половина от миналата седмица ценовите нива се вдигнаха до 117.00 – 111.60 евро за MWh. В крайна сметка газа успя да се върне на нивото от 98.63 евро за MWh, но при всички случаи участниците на пазара обмислят внимателно възможностите, а те не са много. Хората, които са отдавна на пазара и познават механизмите много често предупреждават: не гледайте единствено борсите, защото една компания днес може да е загубила, но това не я прави аутсайдер. Гледайте резервите.

На този фон цените на емисиите и съответно играчите на този пазар потриват ръце от задоволство. Защото това е територията, на която се залага да стане изключително доходоносна и там спекулантите, които отдавна са се настанили се готвят за атака. Особено след отпадане на безплатните квоти. През миналата седмица стойностите за правата на СО2 емисиите на борсата ICE Futures стартираха от 78 евро за тон, но беше даден сигнал за ниво от 80 евро за тон. Въпреки това играчите предпазливо се задържаха близкото до това ниво – 78.80 евро за тон, опитвайки се да не бият на очи с прекалени предизвикателства. Пазарът отдавна иска по-високи и по-високи цени. Временният спад от 98 до ниво от 56 евро за тон отмина. Урокът от бързия скок бе научен. Привидно на пазара на СО2 се настани по-предсказуемата стойност от 70 евро. Време е да се мине към цената от 80 и над 80 евро за тон, а хоризонтът от 100 евро за тон може да бъде оставен за втората половина на тази година. Новата тактика за по-бавни темпове вече се установи. Ценовите нива ще растат, но не скоростно, както преди.

Тенденции

Енергиен преход и силно икономическо възстановяване след COVID-19. Това беше първото обяснение за високите цени на електроенергията. После беше газът. После бяха цените на СО2. Така базата, която трябваше да бъде стимулът – зелена икономика с добре разчетен енергиен преход се превърна в оправдание.

Промяната на икономическата игра, обръщането само за собствена полза и опитът енергийният преход да бъде направен с ресурси, с които Европа не разполага, изолирайки и освен това, облагайки с данъци доставчиците на тези ресурси са част от последвалите действия и са в основата на обръщането на ситуацията. Войната в Украйна беше допълнение. Днес е фактор. Реално става въпрос на коя страна застава Европа с пазара си при преформатирането на икономическите активи на участниците в голямата геополитическа игра.

Сега, няколко месеца по-късно отново идва време да разберем какво и колко е научено. Европа, избрала вече своя път е амбицирана да ускори енергийния преход. В дългосрочен план амбицията за постигането на декарбонизация и нулеви емисии остава. В краткосрочен план целта се измества към енергийна независимост за премахване на рисковете от зависимост от Русия. Или казано иначе – постигане на декарбонизация с внос на ресурси от други страни. Това ще струва поне няколко пъти повече, отколкото се изчисляваше преди няколко месеца.

Плановете и намеренията на Европейския съюз обхващат различни аспекти - от защита на потребителите и индустрията от високи цени на газа, електроенергията и петрола, до намаляване на зависимостта от внос от Русия. Страните от Съюза като цяло внасят 90% от газа, който потребяват, а около 45% от този внос идва от Русия. Освен това Русия доставя 27% от вноса на петрол и 46% от вноса на въглища. Европейската комисия смята, че ЕС може да постигне независимост от вноса на руски газ през 2027 г. Оптимизмът за намаляване на зависимостта от руски въглища и петрол е още по-голям като се има предвид, че има повече възможни доставчици. Цената ще плащат потребителите.

Планът REPowerEU базиран на диверсификация на доставките на газ и ускоряване на намаляването на използването на изкопаеми горива е в ход. В него е предвидено и завършване на обединението на пазара на електроенергия, синхронизиране на мрежите и нов модел. Подробностите ще бъдат поднасяни на етапи.

Иначе ще се върви към производството на зелен водород от възобновяеми енергийни източници, с намерение да се увеличи с 15 милиона тона до 2030 г., в допълнение към 5,6, които вече бяха планирани в Fit for 55, с цел намаляване на вноса на газ от Русия между 25 и 50 милиарда кубически метра годишно. За тези допълнителни 15 милиона тона ще е необходимо да се увеличи вносът на водород с 10 милиона тона и да се увеличи местното производство в Европа с още 5 милиона. Предложението на Комисията оставя отворена възможността да се вземе предвид водородът от други неизкопаеми източници, като ядрена енергия, при замяна на природен газ.

За да стане възможно използването на целия този водород, ще е необходимо, от една страна, да се стимулира търсенето му от индустрията и транспорта, а от друга страна, да се развие пазар на водород и инфраструктури, способни да го транспортират и съхраняват.

С други думи вратата за нови геополитически изненади остава отворена. Съответно и за нови изменения на ценовите нива. Основно на европейските електроенергийни борси.