Рекордното търсене и добив на LNG е изправено пред несигурно бъдеще

Глобалният бизнес с втечнен природен газ стана много по-голям гъвкав през 2019 г. Но сега той трябва да се изправи пред безпрецедентни предизвикателства

През по-голямата част от историята си търговията с втечнен природен газ се движи повече от предлагането, отколкото от търсенето. Производителите произвеждат възможно най-много и пазарът по някакъв начин балансира, тъй като всеки "излишък" от синьото гориво все пак намира дом на крайния пазар. 2020 г. може да е годината, в която това предположение се промени.

След счупването на рекордите и през 2019 г. - с увеличаване на производството и нови големи инвестиции - индустрията е изправена пред безпрецедентна комбинация от фактори, които изглеждат почти сигурни, за да принудят някои износители да затворят производството, или купувачи с договори за доставка, при които все пак трябва да се заплати такса за втечняване.

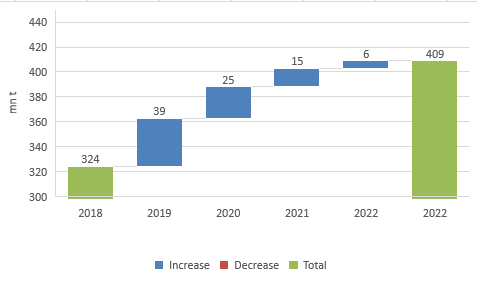

Последният доклад за състоянието на индустрията от групата на вносителите GIIGNL документира впечатляващ напредък през 2019 г. Производството се увеличи значително с ръст от 40,9 млн. тона и нарасна с най-бързия годишен темп от 2010 г. насам. Производството достигна 355 млн. тона - двойно повече от преди десетилетие.

Шест мащабни проекта достигнаха до окончателно инвестиционно решение (FID) с рекордно висок капацитет за производство от 71 млн. тона/год: Calcasieu Pass, Golden Pass и Sabine Pass Train 6, които ще произвеждат над 30 млн. тона на година в САЩ, Arctic LNG 2 добавящ почти 20 млн. т на година в Русия; и в Субсахарска Африка, проектите за LNG в Мозамбик и Нигерия ще допринасят с повече от 20 млн. т/год.

Спотов растеж

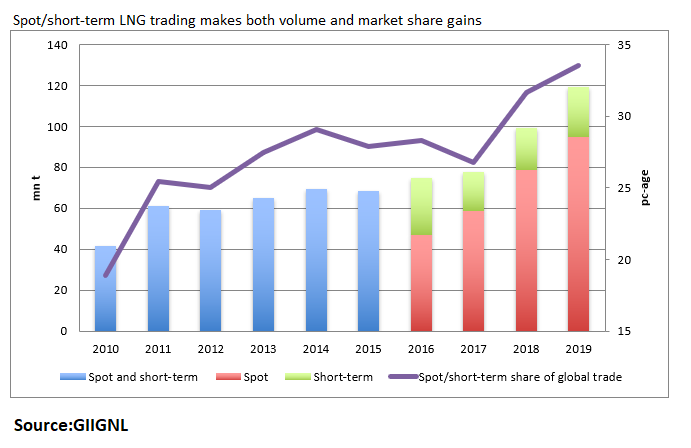

Продължавайки стръмно изкачване, което започна през 2016 г., спот и краткосрочните сделки - определени като договори при четири или по-малко години - нараснаха с 19,7 Mt и достигнаха 119 млн. т - увеличение с една пета, до малко над една трета от целия пазар (Фигура 1).

Този растеж се ръководи по-съществено от това, което GIIGNL нарича „истинска“ спот търговия, определена като договори, за които доставката се извършва 90 дни или по-малко след подписването им. Той нарасна от 79 млн. тона през 2018 г. на 95 млн. тона през 2019 г. Предвид сложността на резервирането на слотовете за превоз и презаписване в кратки срокове и гарантирането, че товарите отговарят на спецификациите за качество, всичко в рамките на тримесечен прозорец, растежът на спот пазара подчертава нарастващата сложност на търгувания LNG.

От страна на предлагането, рекордният растеж на 2019 г. може да не се повтори, но така наречената „вълна“ от нови обеми природен газ само ще намалее, а не да изчезне изцяло.

Според последните краткосрочни прогнози за втечнен природен газ от консултантската компания Wood Mackenzie, през 2020 г. могат да се очакват още 25 млн. Т, като още 2021 г. ще има повече, а растежът ще се забави едва през 2022 г. (Фигура 2)

Големият въпрос е къде ще отиде целият този LNG, като се има предвид, че индустрията вече управлява свръхпредлагането, преди да се появи Covid-19 кризата. „В краткосрочен план разрушителното въздействие на кризата Covid-19 върху икономиките на страните-вносителки ще окаже натиск за намаляване на търсенето на втечнен природен газ на вече свръхпредлаган пазар“, прогнозира президентът на GIIGNL Jean-Marie Dauger.

През 2019 г. Европа даде отговора. С нарастването на търсенето в Азиатско-Тихоокеанския регион и на други регионални пазари, Европейското LNG търсене „потъна“ поради своите ликвидни, напълно либерализирани пазари и обширна инфраструктура за внос и съхранение – и повиши с 90% на раста на доставките не LNG през миналата година. Вносът му нарасна с 37 млн. тона достигайки до 86 млн. тона (76 процента скок).

„В Европа, казва Даугер, „усвояването на излишните обеми бе постигнато чрез комбинация от по-нисък внос на тръбен природен газ, намаляващо местно производство, увеличено съхранение и допълнително производство на електроенергия от газови централи“.Но голяма част от това увеличение бе направено като складиране на синьо гориво в газохранилищата и сега европейските запаси на газ вече са на рекордни нива.

Може ли Европа с голямото си съхранение да продължи да потопява на пазара на синьо гориво, или можем да очакваме търсенето да нарасне другаде до степен, до която може да се усвои очакваното ново предлагане през 2020 г.?

Предизвикателствата

Несигурността, породена от пандемията Covid-19, е такава, че никой всъщност не може да я определи с точност. Дори тези организации които се осмеляват да прогнозират, подчертават несигурността, присъща на техните перспективи.

Китай, чийто грандиозен ръст на търсенето на газ между 2015 г. и 2018 г. помогна за забавяне на дългосрочното прогнозиране на снабдяването с доставки, което най-накрая се появи през първата половина на 2019 г., е важен случай. Sublime China Information (SCI), китайски доставчик на данни и анализ на стоки, прогнозира, че пандемията ще ерозира търсенето на газ за 2020 г. с 10 млрд. куб. метра в сравнение с предишни очаквания – а това не е много на пазар от 330 млрд. куб. м/год. Wood Mackenzie прогнозира намаление с 6-14 млрд. Куб. М³, чиято средна точка отговаря на прогнозата на SCI.

И двамата виждат, че търсенето на втечнен природен газ в Китай нараства тази година, от около 61 млн. тона миналата година до 64-66 млн. тона през 2020 г. За разлика от това, стоковата разузнавателна компания Icis очаква търсенето на китайски втечнен природен газ да падне с 5.2 процентни пункта през тази година до 58 млн. тона. Icis също така очакват спад при вноса на LNG в Япония (-1,1%) и Южна Корея (-4.7%). Но това биха били относително по-малки спадове спрямо 6,8% и 8,7% съответно през 2019 г.

Вносът на нови пазари скочи значително през миналата година след нетипичен спад през 2018 г., но обемът, който участва, е сравнително малък. Общо тези 23 държави са внесли 51,2 млн. Т миналата година, спрямо 41,6 млн. Т през 2018 г.

Но дори и най-бързо развиващите се от тези пазари, напр. Пакистан и Бангладеш са изправени пред инфраструктурни ограничения, които възпират значително по-нататъшно краткосрочно развитие.

Вносът на втечнен природен газ в Индия е нараснал с около 50% за последните пет години, но той също е изправен пред инфраструктурни ограничения и предизвикателства, свързани с коронавируса.

Но въпреки риска на Covid-19 и ниските цени на петрола, които биха могли да повлияят на способността на LNG да измести петрола, някои прогнози продължават да очакват наличното търсене да поеме увеличението на предлагането.

Японският институт за икономика на енергетика (IEEJ) в края на март предвиждаше глобалното търсене на втечнен природен газ през 2020 г. да достигне 362 млн. тона, ако пандемията се стабилизира бързо, или 349 млн. тона, ако бъде продължи по-дълго. По-ниската цифра е само 6 млн. тона под изискванията за 2019 г.

Данните на Wood Mackenzie са за 0,5 млрд фута/ден от недостатъчното използване на капацитета за втечняване в САЩ това лято за балансиране на пазара. Но все още се очаква доставките на втечнен природен газ да достигнат 388 млн. тона през тази година.

Фокус към Европа

В рамките на това се предполага, че Европа ще внесе допълнителни 8 млн. тона, въпреки увеличеното съхранение и собствените проблеми, свързани с търсенето и затворената индустрия.

Още повече преминаването към производство на електроенергия на газ се посочва като двигател на растежа, въпреки че други анализатори виждат, че голяма част от това търсене вече се е изчерпало, поне в Северозападна Европа.

Ако приемем, че има достатъчно капацитет за превключване на енергийното производство от въглища към газ, и че той все още е наличен, за да създаде търсене за още внос на втечнен природен газ, то европейските цени на природния газ ще трябва да бъдат достатъчно ниски до края на 2020 г. и през 2021 г., за да изпреварват производството от ток от въглищата.

Това ще бъде все по-предизвикателно, тъй като депресираната европейска промишлена продукция ще намали цените на CO2, които подпомагат газа. Разбира се, има и обратна връзка. Използването на повече газ и по-малко въглища изтласква както въглищата, така и цените на въглеродните емисии, поради по-ниските им цени.

Следователно газът трябва да падне още повече, за да спре връщането на въглищата в бизнеса - и това да се повтаря във все по-ниска спирала.

Европейските цени вероятно ще трябва да бъдат по-ниски от или поне наравно с цените на американския хъб Хенри Хъб (HH), особено тъй като свръх ниските цени на петрола ще ограничат производството на газ, свързано с САЩ, като подкрепят цените на НН.

Цените на азиатските JKM са единствени над тези в Европа и около пределните разходи за доставка, така че и те ще бъдат подложени на натиск.

САЩ под натиск

В условията на ниски цени разделянето на втечняването на САЩ от предлагането, което означава, че пределните разходи обикновено са значително по-високи от интегрираните проекти с разходи за доставка, които вече са потънали в капиталовите разходи - са изправени пред предизвикателство.

Докато получателите на LNG все още трябва да плащат разходите за втечняване, за които са се договорили в своите контракти, неприемането на втечнен природен газ ще спести както доставки на газ, така и транспортни разходи.

Затова въпросът може да не е дали някакъв капацитет за износ на LNG в САЩ ще бъде затворен през следващите месеци - а по-скоро какъв и за колко време.