Прогноза: Без ръст на необслужваните кредити в България поне още половин година

След това, плавно ще се увеличават, заради забавянето на икономическия растеж и рекордно високата основна лихва в Европа, очаква Агенцията за събиране на вземания

Снимка: архив 3е-news/БТА

Ниското ниво на необслужваните банкови кредити България ще се запази поне до средата на 2024 г., като тенденцията след това може да се обърне, по-отчетливо през 2025 г., но ръстът в просрочията ще е по-скоро плавен и без резки движения нагоре. Това прогнозира една от водещите компании за изкупуване и управление на задължения в България - Агенция за събиране на вземания ЕАД (АСВ).

Сценарият стъпва на анализ на макроикономически данни, динамиката на кредитирането в България и Европа и управлението на кредитните портфейли на банките.

Качеството на банковите активи в България остава стабилно засега

Рязкото покачване на лихвите и нарастващите разходи за обслужване на задълженията в Европа, в комбинация със забавянето на икономическия растеж и високата инфлация, все още не се отразяват осезаемо на потребителите и бизнеса в България, според експертите в АСВ. Затова и в краткосрочен план не се очаква значително оскъпяване на заемите и влошаване на качеството на кредитните портфейли. В момента лихвите по кредитите в България, особено на ипотечните, са по-ниски от тези в редица държави в еврозоната заради свръхликвидността на местните банки.

Затягането на паричната политика в Европа и мерките на Българската народна банка (БНБ) за охлаждане на кредитирането - антицикличните буфери и повишаването на минималните задължителни резерви, със сигурност ще оставят отпечатък, но по-скоро в средносрочен период, а през следващите 12 месеца инерцията в сектора от последните години ще продължи, предвижда АСВ.

Причината - от една страна все още високата заетост и нарастващите средни доходи в българската икономика, при това с изпреварващ темп на прираст спрямо този на разходите и инфлацията като цяло (от януари 2022 г. до септември 2023 г. средната брутна работна заплата в България се е повишила с над 30% и вече надвишава 2 хил. лв. - най-силният ръст от периода преди присъединяването на страната към ЕС, а за същия период пенсиите са се увеличили с над 60%), и от друга - високата ликвидност в банковия сектор, която позволява на кредитните институции да поддържат по-ниски лихви по депозитите и кредитите спрямо тези в редица други държави в Европа (по данни на БНБ средният лихвен процент за новоотпуснатите жилищни кредити в левове през септември е 2.61%, докато по данни на ЕЦБ средната лихва за нови ипотеки в страните от еврозоната е 3.93%).

“България засега е сред малкото, запазили финансово спокойствие в Европа по отношение на лихвите по заемите. При текущата заетост и продължаващия ръст на доходите, потребителите в страната се справят с разходите и обслужването на своите задължения сравнително добре. В момента делът на просрочените кредити е рекордно нисък, хората масово са заети и възнагражденията им като цяло все още нарастват. Това им помага да се справят с погасяването на своите задължения, при все това, че разходите за живот също се увеличават“, коментира Димитър Бончев, председател на съвета на директорите на АСВ. Прогнозата му е, че просрочията няма да нараснат осезаемо в месеците до края на следващата година. “Икономическият растеж неминуемо ще се забави в резултат на пренасянето на негативните ефекти от другите икономики в Европа, но това няма да доведе до значим ръст на лошите кредити в краткосрочен период”, успокои той.

Изкупуването на просрочени задължения продължава и в момента Независимо от прогнозата за задържане на лошите кредити на ниско ниво в следващите месеци, банките и небанковите финансови институции продължават да чистят своите баланси от стари необслужвани заеми, става ясно още от данните на АСВ. Сделки на пазара в последните две години не липсват, макар и далеч по размер от тези в периода 2018 г. - 2019 г. От АСВ посочват, че инвестициите й в нови портфейли за първите 10 месеца на 2023 г. нарастват малко над 2 пъти спрямо същия период на 2022 г. Това отчасти се дължи и на стратегията на АСВ да възвърне пазарен дял и да остане водеща компания в сектора след смяната на собствеността й.

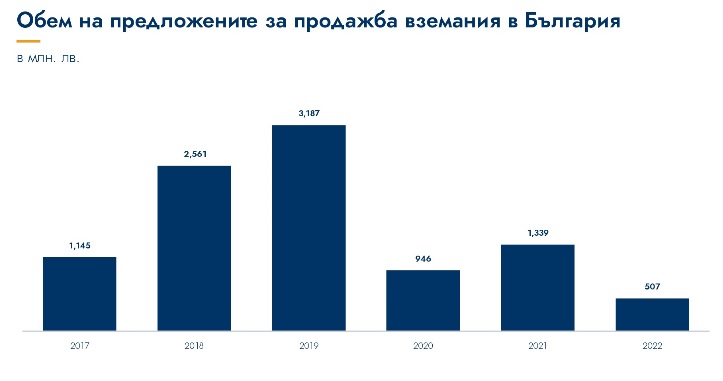

Компаниите за изкупуване и събиране на вземания са ключов партньор на банките и небанковите дружества за кредитиране при отписването и продажбата на портфейли с необслужвани заеми. Те бяха и в основата на прочистването на токсичните активи, натрупани в икономическата криза след 2009 г. Според данни на АСВ за периода 2017-2022 г. финансиращите дружества са предложили за продажба портфейли с обща номинална стойност близо 10 млрд. лв. Рекорден обем беше постигнат през 2019 г., когато общият номинал на търгуваните портфейли надхвърли 3 млрд. лв.

Новото нормално - продажба на несъбрани вземания на ранен етап и регулярно

Една от основните промени в сектора през изминалите, динамични за пазара години, е изграденият навик на финансовите институции да продават своите портфейли с просрочени кредити активно, регулярно и на все по-ранен етап, за да не се натрупват в балансите. В резултат на активното участие на компаниите за изкупуване на вземания и развитието на вторичния пазар, дори и при обръщане на сегашния благоприятен тренд и ново натрупване на лоши вземания, банките и небанковите финансови институции са далеч по-подготвени и устойчиви спрямо периода след 2009 г.

За тази промяна в поведението на кредиторите допринасят също регулациите и мерките на евроинституциите. Влизането в сила през 2018 г. на международния стандарт за финансова отчетност (МСФО) 9 принуди кредитните институции да увеличат значително разходите за провизии по нередовно обслужвани заеми.

Година преди това министрите на финансите на страните-членки приеха план за борба с необслужваните кредити, прераснал през 2021 г. в директива, която всяка държава в ЕС се ангажира да въведе в своето законодателство в срок от две години. Отделно, преди две години Европейската комисия прие стратегия за предотвратяване натрупването на лоши кредити, в която акцент беше именно развитието на вторичния пазар на изкупуване на портфейли с просрочени задължения.

Тенденциите в Европа благоприятстват неблагоприятни последици

Сега обаче точно тенденциите и процесите, които текат в Европа, са факторът, който може да влоши кредитирането в България в средносрочен период, предупреждават от АСВ. След години на разхлабена парична политика с нулеви и дори отрицателни лихви, кредитен бум и фискална експанзия чрез бюджетни дефицити и дълг, тенденцията на Стария континент като че ли вече се обръща.

След безпрецедентна серия от 10 последователни повишения, стартирайки от отрицателни нива – минус 0.25%, основната лихва на ЕЦБ достигна 4%, което е най-високото ниво от създаването на еврото. Освен това, европейската икономика е пред рецесия, а високата инфлация изяжда доходите на домакинствата, което е предпоставка за ръст на лошите заеми.

Според последните данни на ЕЦБ към юни 2023 г., необслужваните заеми на банките в еврозоната остават на ниво от под 2% от общия кредитен портфейл, което е най-ниското равнище, откакто се събират данни. Не липсват обаче изпреварващи показатели за обръщане на тренда. През последните четири години, през които общият кредитен портфейл в ЕС се е повишил с 25%, заемите, класифицирани като такива във фаза 2 - “нередовни”, са скочили два пъти повече - с над 50%, което е предвестник на проблеми. Също така, според тазгодишния Европейски доклад за потребителските плащания (European Consumer Payment Report), над една трета от европейците (35%) са пропуснали да платят навреме поне една сметка през последните 12 месеца – най-високият дял от 2019 г. насам.

Инфлацията и повишаването на разходите за обслужване на заемите притискат допълнително домакинствата в Европа, чиито реални доходи стагнират и дори намаляват, предупреждават авторите на доклада.

Нелошите перспективи за лошите кредити в България

В България нивото на необслужваните заеми в банковия сектор, макар и рекордно ниско, продължава да бъде над средното за ЕС. По данни на БНБ в края на септември делът им е 3.81%. В последните няколко години той намалява почти непрекъснато, основно заради продажба на портфейли към специализирани компании.

Според екипа на АСВ делът на просрочените задължения ще започне да расте след средата на следващата година, но постепенно и без да има драматични ръстове като тези след кризата през 2009 г. За рискове в сектора предупреждава и БНБ. В последното издание „Банките в България“ централната банка отбелязва, че способността за обслужване на задълженията може да отслабне, което да доведе до нарастване на необслужваните кредити и на разходите за обезценки.

От планини до падини от несъбираеми кредити

Рекордно малкият дял на просрочените банкови заеми в Европа и България идва след десетилетие на прочистване от тях. Всичко започна с финансовата криза от 2008-2009 г., след което последва десетилетие на натрупване на обеми от необслужвани кредити. През 2015 г. тяхното ниво достигна пиковите 1.2 трлн. евро или 6% от общия кредитен портфейл в ЕС. След това делът им постепенно намаляваше. Към юни 2023 г. общата им стойност се изчислява на 361 млрд. евро или 1.8% от всички отпуснати заеми в страните-членки, най-ниската стойност досега. По този начин за едно десетилетие банките в Европа успяха да намалят просрочените си заеми със 70% и до голяма степен да се справят с ефектите от финансовата криза и последиците от нея, а днес са в доста по-силна позиция в сравнение с периода след 2008-2009 г.

Сходна е тенденцията и в банковия сектор в България. През годините банките в страната отчитаха по-висок дял на необслужваните си заеми спрямо средното за ЕС, но това е компенсирано от доста по-високи нива на ликвидност и капиталова адекватност в сравнение с останалите държави-членки.

Новите рискове

През изминалото десетилетие Европа успя да постигне забележителни резултати и да се справи с проблема с лошите кредити. В последните години до 2021 г. включително обаче се наблюдаваше силен ръст на кредитирането заради разхлабената парична политика. Отделно, с ковид пандемията, която избухна през 2020 г. и последвалата енергийна криза през 2022 г., правителствата в Европа отпуснаха огромни субсидии и трансфери в подкрепа на бизнеса и гражданите. Всичко това може да означава нови предизвикателства пред качеството на банковите активи, особено с резкия скок на лихвите, което оскъпи финансирането за бизнеса и потребителите. Затова мерките за овладяване ръста на необслужваните заеми ще бъдат от ключово значение за запазване на икономическата стабилност, а компаниите за изкупуване и събиране на просрочени задължения ще играят ключова роля в обезпечението на навременните плащания и осигуряването на възможност за банките да разтоварят балансите си от несъбираеми вземания.