Първо мащабно проучване на БАН: Зеленият преход превръща търговските банки в банки за развитие

В тази роля банките се превръщат в консултанти на бизнеса в области, в които самите те не разполагат с експертиза, а трансформацията е свързана със значими вътрешно банкови разходи.

Източник: Pixabay

Банките ще са в центъра на Зеления преход и за тях дълбоката трансформация започна. Ако досега търговските банки финансираха бизнеси, които могат да гарантират бърза възвращаемост, днес те постепенно трябва да се насочат към устойчиви проекти за възобновяема енергия, кръгова икономика, по-малки и средни предприятия, дори граждани, които досега не са кредитирани или са кредитирани по друг начин. Не само това, те трябва да предлагат финансиране и професионално консултиране с цел подпомагане индустриалния растеж на българската икономика както го правят банките за развитие.

Ако всички заявени ВЕИ мощности в момента се финансират от банки при съфинансиране от 30% от самите заявители, то общата банкова експозиция ще е за около 31 млрд и 500 млн лева. Това може да се оцени на база на заявените проекти в ЕСО (Енергиен Системен оператор). Все пак трябва да се има предвид, че няма данни за общата експозиция на банките към фотоволтаични централи за собствени нужди и за продажба.

Това са данни от първото по-мащабно проучване, с което 3eNews разполага. Изследването прави обобщение на опита на банките в първия етап на Зеления преход и е на Института за икономически изследвания при БАН с участието на проф. д-р Даниела Бобева,проф. д. ик.н Виржиния Желязкова, проф. д-р Светлана Александрова, гл. ас, д-р Яна Пальова.

След като в продължение на много години международните споразумения не намалиха съществено вредното влияние върху климата, в новата глобална стратегия на финансовия сектор е отредена ролята, която всичко друго не можа да изиграе.

Концептуално се променя конвенционалната същност на търговските банки като финансов посредник, като институции, работещи за печалба. На финансовия сектор и най-вече на банките се възлага ключова роля за успеха на целия Зелен преход чрез ограничения и чрез финансирането, което осигуряват. Те се превръщат в от търговски банки в банки за развитие.

Първото, което се случва е разширяване на техните функции. Те трябва да управляват разширените собствени екологични, социални и управленски фактори. Те трябва да извършат преструктуриране на всички дейности:

- аналитична (като добавят анализи и експертизи в областта на климата, природните бедствия, емисиите и т.н.)

- управление на рисковете (като развият методология за идентифициране, оценка и управление на свързаните с климата и екологията рискове)

- кредитна дейност (като разработят нови продукти, като променят системите за оценка на кредитоспособността, да оценят въздействията на клиентите върху околната среда,

- разработване на методологии за оценка на обезпеченията от гледна точка тяхната енергийна ефективност),

- оповестяването (като разширят обхвата, структурата и показателите за оповестяване на собствените емисии и степента на еко съобразност на портфейла си),

- финансиране на собствената дейност (като проучват новите източници за финансиране на зелени продукти и получат „зелен ресурс“ за тази дейност

- предприемане на мерки за получаване на добър „зелен рейтинг“

- поддържане на конкурентна цена на ресурса и репутация на финансовите пазари.

Преосмисляне на кредитирането в корпоративния сегмент-

високи рискови стават сектори, които формират гръбнака на българската икономика

Зеленият преход на банките ще е поредния тласък за преосмисляне на кредитираното в корпоративния сегмент. В момента те трябва да формират експертиза и револвиращи бази данни за клиентите си за това доколко те спазват изискванията за намаляване на въглеродните емисии и какво екологично влияние имат. Банките трябва да оценят плановете за намаляване на емисиите на въглеродно интензивните компании.

В тази роля банките се превръщат в консултанти на бизнеса в области, в които самите те не разполагат с експертиза

Като високи рискови от гледна точка на таксономията са сектори, които формират гръбнака на българската икономика – добивна индустрия, селско стопанство, енергетика, химическа индустрия, стъкларска, хартиена и други. Притиснати от регулациите за редуциране на риска след финансовата криза, банките се насочиха в по-голяма степен към потребителското и жилищно кредитиране.

Предизвикателства и пред кредитирането на дребно- ограничения в обезпеченията

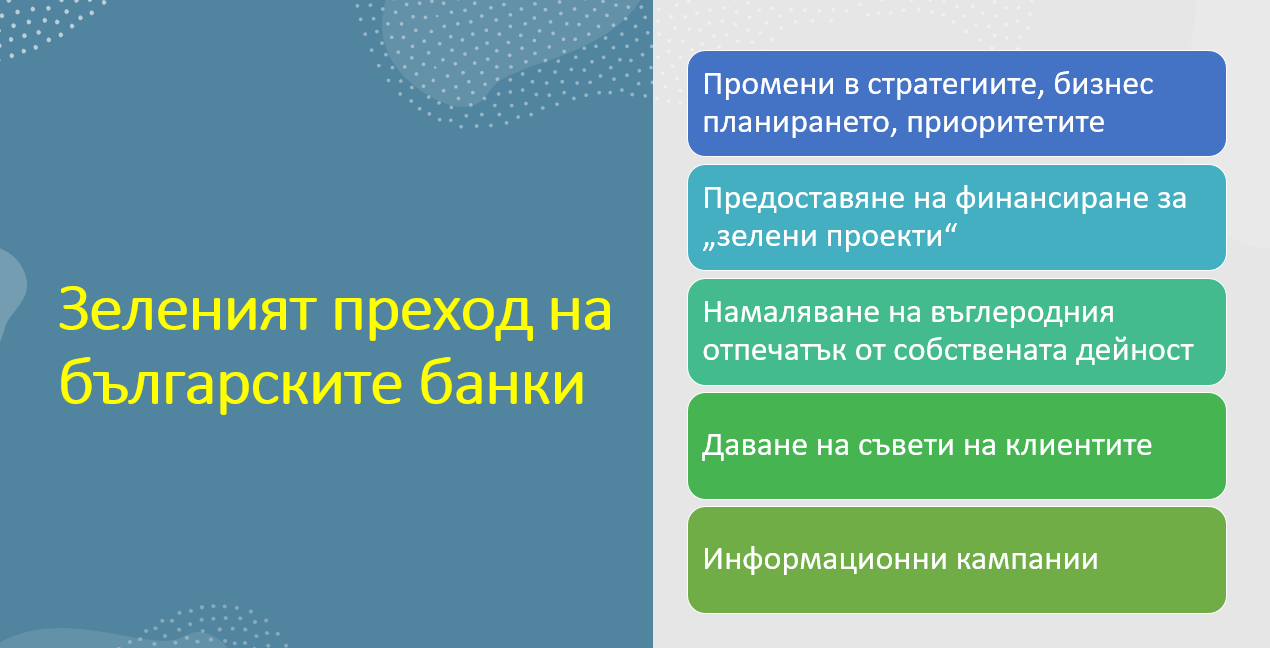

Но кредитирането на дребно на физически лица също ще бъде предизвикателство заради ограниченията в обезпеченията по ипотечните кредити от гл.т. тяхната енергийна ефективност. Напрактика Зеленият преход означава промени в стратегиите, бизнес планирането, приоритетите, предоставяне на финансиране за „зелени проекти“, намаляване на въглеродния отпечатък от собствената дейност, даване на съвети на клиентите, но и извършване на информационни кампании.

Вече проличават и различия в стратегиите на банките. Според ДСК Зеленият преход е „законосъобразен и постепенен преход “, според Уникредит Булбанк говорим за „бърз и почтен преход.“ Различията в разбирането на това как отделната банка трябва да осъществи прехода в собствената си дейност, очертава тенденция някои банки бързо да се оттеглят от въглеродно интензивни компании, а други да го правят постепенно. Тези политики ще имат директен ефект върху засегнатите нефинансови предприятия. Някои ще бъдат принудени да търсят алтернативни източници за финансиране, докато други ще се насочат към банките, които имат по-умерена стратегия за финансиране на рисковите от гледна точка въглеродно интензивните сектори

Малко банки експлицитно посочват числова или конкретна цел на позеленяването (0 емисии, 0 пластмаса и т.н.), показват резултатите от изследването на БАН.

При банките субсидиари на европейски банки: стратегията се разработва на ниво група в повечето случаи с участието на представители на субсидиарите в България (ДСК Банка, Юробанк-България, ОББ, Булбанк). При разработването на стратегиите целите и амбициите на групата се пренасят като цели и на дъщерната банка.

Повечето банки си поставят цел да повишат осведомеността на клиентите си

В стратегиите на банките се поставя по-голям акцент върху промените и позеленяването на корпоративното финансиране, отколкото на банкирането на дребно. Повечето стратегии си поставят целта да повишат осведомеността на клиентите си, както и да предложат съвети на своите клиенти.

Изследването отчита обаче слабо участие на банките в някои важни мрежи Net-Zero Banking Alliance.

Малко са банките, които имат за цел да финансират плановете за намаляване на емисиите

Някои банки определят стратегическа цел във връзка със Зеления преход да е увеличаване на финансирането на „зелени проекти“. Това дефиниране на Зеления преход на банките е по-скоро механично, тъй като не става ясно каква е политиката по отношение на съществуващите и бъдещите експозиции към въглеродно интензивни предприятия. По-малко са банките, които си поставят като стратегическа цел финансиране на плановете за намаляване на емисиите, което е и в основата на концепцията за ролята на банките в зеления преход

Вече има забрани за финансирането на неконвенционални дейности, всички арктически дейности, финансирането на нови проучвания на нефт и увеличаване на резервите от нефт и други.

Все още няма ясна специализация в българския банков сектор по отношение на финансирането на прехода към въглеродно неутрална икономика. Българската банка за развитие определено се фокусира върху малките и средните предприятия.

Управляват ли банките рисковете-различия в методологията и експертните оценки

Още от 2021 г. въпреки ранния етап, повечето банки вече са започнали подготовката за оценка на рисковете, свързани с промените в климата като тази дейност далеч надхвърля традиционната оценка на екологичните рискове. Банките използват различни методологии за оценка на рисковете, има различия в класификациите на климатичните и екологични рискове, различна степен на подготовка на методологиите. Финансовите институции срещат предизвикателства пред интегрирането в общата методология. Ограничеността в данните пък се компенсира с експертни оценки. Използването на експертни оценки на този етап дава основа за извършването на оценката на риска, но ако всяка банка базира оценката на риска на експертни оценки, биха могли да се получат съществени разминавания включително за едни и същи събития и експозиции.

В някои банки вече се създава вътрешна рамка за провеждане на собствени стрес тестове на климатичния риск.

Методологиите включват дефиниране на това, колко съществени са климатичните рискове като се оценява чувствителността на традиционните рискове – кредитен, лихвен, операционен и др. – от гледна точка стойностите на „ключовите рискови индикатори“ (КРИ).

Банките подобрят експертния капацитет в сътрудничество с университети,

банките вече "позеленяват" всеки процес в собствената си дейност

Добри практики са подготовка на пътна карта за изпълнение на надзорните и регулаторни изисквания.

Банките постепенно адаптират вътрешно-нормативната база, формират съдържанието и каналите за регулиран обем на информация и данни, съгласно нормативните изисквания. Някои банки подобряват административния и експертен капацитет в областта на климатичните и екологичните рискове, включително чрез обучение и сътрудничество с университети.

Изследването отчита значителен прогрес в намаляване на въглеродния диоксид от дейността на банките. Банките генерират въглеродни емисии поради значителното потребление на електрическа енергия и използваните материали, пътуванията на служителите, строителство и обновяване на сградния фонд. Повечето банки си поставят конкретни цели за намаляване и за нулеви емисии от собствената дейност до 2030 година.

Но остава въпросът как се изчисляват собствените емисии, как се определят основните източници на емисии и как се изчислява намаляването. Необходимо е разработване и изпълнение на Планове за действие за намаляване на собствените емисии, разработване на технологични платформи за оценка на въздействието на дейността си върху околната среда.

Всички банки предприемат действия за намаляване на използването на хартия чрез дигитализиране на банковите услуги. Намаляване използването на хартия, саниране на сгради и изграждане на собствени фотоволтаични мощности, закупуване на зелена енергия са част от инициативите, които са видин и от дейността на банките, показва проучването.

Но все още български банки не притежават PREFERRED BY NATURE CFM STANDARD .

Позеленяването е свързано с дигитализацията. Може да се постигне повишаване на ефективността чрез намаляване на офисите и клоновете.

Позеленяването§дигитализацията са риск от ограничаване на достъпа до банкови услуги

Но има риск от ограничаване на достъпа до банкови услуги на голяма група потребители, които не са дигитализирани, които живеят в отдалечени места, където не се използват картови разплащания. Например намаляването на командировките до по-отдалечени места, въпреки че намалява потреблението на горива и така намалява емисиите, крие рискове от ограничаване на достъпа на някои групи население от банковата система. По същия начин премахването на хартиената комуникация с клиенти от възрастния и слабо дигитализиран сегмент, ще има негативен ефект върху достъп до банковите услуги на тази група.

Зелените банкови продукти- как по-високите разходи ще се отразят на конкуренцията?

Българската банкова система се утвърждава като активен участник за реализиране на Зеления преход. Сред мерките са консистентна подкрепа на инициативи чрез спонсорство. Самите банките генерират програми за популяризиране на целите на зеления преход, за привличане на младите хора към процеса и за реализиране на конкретни цели извън основната дейност на банките

Българските банки биха могли да бъдат по-активни в присъединяването към международни инициативи като например към „Принципите за отговорно банкиране към Програмата за опазване на околната среда на ООН“, посочва изследването.

Зеленият преход е свързан със значими вътрешно банкови разходи. Въпросът е как това ще се отрази върху конкуренцията в сектора?

Изследването не разпознава "зелено промиване" или "greenwashing" в банковите продукти

Изключително важно е да се повиши капацитета и ангажиране на специалисти с несъществувала досега квалификация и вътрешно-структурни промени. Наблюдава се значителна разлика между по-малките и по-големите банки. Големите банки създават нови звена и генерират експертиза във всички области на зелените финанси и управление на рисковете, свързани с климатичните промени; при по-малките мащабът на тези промени е ограничен.

В повечето банки-субсидиари на банкови групи са формирани постоянни работни групи на ниво група, с участието и на представители на местните банки, които разработват стратегии, политики и следят зя тяхното изпълнение . В някои банки е създадена специална институционална рамка за управление на рисковете, свързани с климатичните промени.

В някои от по-големите банки са създадени специални отдели, които да генерират и обслужват финансирането на зелени проекти.

При осъществяването на зелени проекти с участието на повече страни – консултанти, проектанти, доставчици, подизпълнители, местни власти, строителен надзор и други, процесът на подготовката и одобрението твърде сложен и продължителен.

Някои банки са създали вътрешна процедура за насърчаване на създаването на нови зелени продукти, сочи проучването.

Какво наблюдават експертите при „зелени кредити“ – различни дефиниции, включително такива във възобновяеми източници. В по-малка степен са свързани с покупка на ново, енергоспестяващо оборудване, обновяване на неефективни машини и съоръжения с такива, които подпомагат опазването на околната среда

От прегледа на зелените експозиции на банките може да се твърди, че не се идентифицират симптоми на «зелено промиване“ или както вече е познато у нас и като greenwashing, тоест, няма практики за получаване на нечестно конкурентно предимство чрез маркетинг на финансов продукт като екологичен, когато всъщност той не отговаря на основните екологични стандарти, отчита изследването на Института за икономически изследвания при БАН.

Това е анализ на втора част от изследването на Института за икономически изследвания при БАН. Първото, което публикувахме беше: Рисковете за банките в Зеления преход- до 2024 г. трябва да представят първите отчети за своите зелени активи.