Вземанията на лизинговите дружества нарастват със 17.4% на годишна база в края на март

От началото на годината, за три месеца вземанията се увеличиват с 3.6 на сто (189.5 млн. лева), сочат данните на БНБ

Снимка: архив 3е-news/БТА

Вземанията на лизинговите дружества по финансов и оперативен лизинг в края на март 2023 г. са общо 5.482 млрд. лв. (3.1% от БВП 2 ) при 4.669 млрд. лв. (2.8% от БВП2 ) в края на март 2022 година. Те нарастват със 17.4% (813 млн. лв.) на годишна база и с 3.6% (189.5 млн. лв.) спрямо края на декември 2022 година, сочат данните на БНБ на базата на междиннет отмети на лизинтовите дружества, които оперират в България.

Вземанията по финансов лизинг са 5.125 млрд. лв. в края на първото тримесечие на 2023 г., като нарастват с 15.3% (679.6 млн. лв.) на годишна база и с 3.8% (188.3 млн. лв.) спрямо четвъртото тримесечие на 2022 година.

Делът им в общия размер на вземанията по лизингови договори намалява от 95.2% в края на март 2022 г. до 93.5% в края на март 2023 година. Сключените през първото тримесечие на 2023 г. нови договори за финансов лизинг са в размер на 697.7 млн. лв. Обемът им нараства с 18.1% (106.9 млн. лв.) спрямо първото тримесечие на 2022 г. и с 0.5% (3.3 млн. лв.) спрямо четвъртото тримесечие на 2022 година.

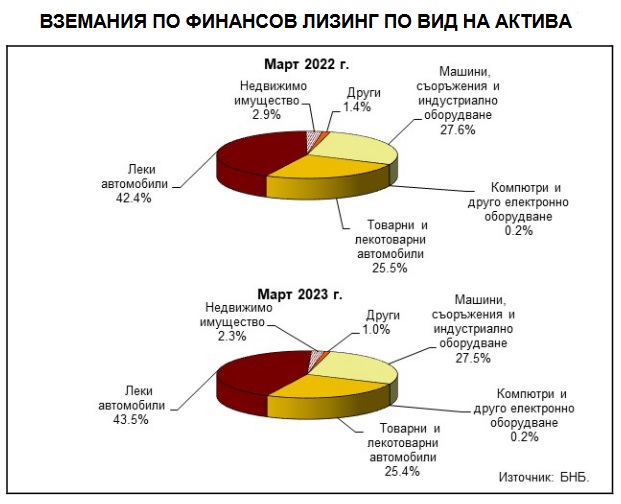

Вземания по финансов лизинг по вид на актива. Вземанията по договори за финансов лизинг на Леки автомобили са 2.230 млрд. лв. в края на март 2023 година. Те нарастват с 18.4% (346.7 млн. лв.) на годишна база и с 4.2% (89 млн. лв.) в сравнение с края на четвъртото тримесечие на 2022 година. Относителният им дял е 43.5% в края на март 2023 г. при 42.4% в края на март 2022 година. В края на първото тримесечие на 2023 г. вземанията по договори за финансов лизинг на Товарни и лекотоварни автомобили са 1.304 млрд. лв., като нарастват с 15% (170 млн. лв.) спрямо края на март 2022 г. и с 5.3% (65.3 млн. лв.) в сравнение с края на декември 2022 година. Относителният им дял намалява от 25.5% в края на март 2022 г. до 25.4% в края на същия месец на 2023 година. В края на първото тримесечие на 2023 г. вземанията по договори за финансов лизинг на Машини, съоръжения и индустриално оборудване са 1.409 млрд. лв., като нарастват с 14.8% (182.1 млн. лв.) спрямо края на март 2022 г. и с 2.7% (36.8 млн. лв.) в сравнение с края на декември 2022 година. Относителният им дял намалява от 27.6% в края на март 2022 г. до 27.5% в края на същия месец на 2023 година.

Вземания по финансов лизинг от резиденти по институционални сектори. В края на март 2023 г. вземанията по финансов лизинг от сектор Нефинансови предприятия възлизат на 4.145 млрд. лв. Те нарастват с 14.6% (526.7 млн. лв.) спрямо края на първото тримесечие на 2022 г. и с 3.7% (149 млн. лв.) спрямо края на декември 2022 година. Относителният дял на вземанията от сектор Нефинансови предприятия в общия размер на вземанията по финансов лизинг от резиденти в края на март 2023 г. е 80.9% при 81.4% в края на март 2022 година. В края на първото тримесечие на 2023 г. вземанията от сектор Домакинства и НТООД възлизат на 959.8 млн. лв. Размерът им нараства с 18.1% (147.4 млн. лв.) на годишна база и с 3.9% (36.1 млн. лв.) сравнение с края на декември 2022 година. Относителният дял на вземанията от сектор Домакинства и НТООД в общия размер на вземанията по финансов лизинг от резиденти нараства от 18.3% в края на март 2022 г. до 18.7% в края на март 2023 година.

Структура на вземанията по финансов лизинг. В края на март 2023 г. вземанията с матуритет над 1 до 5 години са 3.973 млрд. лв., като нарастват с 16.5% (563.7 млн. лв.) на годишна база и с 4% (152.4 млн. лв.) спрямо края на четвъртото тримесечие на 2022 година. Относителният им дял в общия размер на вземанията по финансов лизинг нараства от 76.7% в края на март 2022 г. до 77.5% в края на същия месец на 2023 година. В края на първото тримесечие на 2023 г. размерът на вземанията с матуритет над 5 години е 935.5 млн. лв. Те нарастват с 10% (84.9 млн. лв.) на годишна база и с 3.6% (32.6 млн. лв.) спрямо края на четвъртото тримесечие на 2022 година. Към края на март 2023 г. необслужваните вземания5 са 103.5 млн. лв. Те се увеличават с 13.9% (12.7 млн. лв.) спрямо края на март 2022 г., а намаляват с 2.7% (2.9 млн. лв.) в сравнение с края на четвъртото тримесечие на 2022 година.

Вземанията по оперативен лизинг в края на март 2023 г. са 357 млн. лв., като се увеличават с 59.7%(133.4 млн. лв.) на годишна база и с 0.3% (1.2 млн. лв.) спрямо края на четвъртото тримесечие на 2022 година.

Източници на финансиране. В края на март 2023 г. пасивите на лизинговите дружества са 6.653 млрд. лв. при 5.613 млрд. лв. в края на март 2022 година. Те нарастват с 18.5% (1.040 млрд. лв.) спрямо края на март 2022 г. и с 4.7% (295.7 млн. лв.) спрямо декември 2022 година.

В структурата на пасивите преобладават получените кредити, като относителният им дял нараства от 80.1% в края на март 2022 г. до 82.3% в края на същия месец на 2023 година. Техният размер е 5.477 млрд. лв. в края на първото тримесечие на 2023 г., като на годишна база той нараства с 21.8% (979.8 млн. лв.) и с 5.1% (266.1 млн. лв.) спрямо края на декември 2022 година.

Кредитите с матуритет над 1 година представляват 89% от общия размер на получените кредити в края на март 2023 г. при 87.6% в края на същия месец на 2022 година. Техният размер е 4.874 млрд. лв., като на годишна база той нараства с 23.7% (935.3 млн. лв.) и с 5.9% (272.7 млн. лв.) спрямо края на четвъртото тримесечие на 2022 година.

В структурата на получените кредити преобладават кредитите от резиденти, които са 3.662 млрд. лв. в края на март 2023 г. Размерът им нараства с 26.2% (759.5 млн. лв.) спрямо края на март 2022 г. и със 7.1% (243.9 млн. лв.) в сравнение с края на декември 2022 година. Относителният дял на тези кредити в общия размер на получените кредити нараства от 64.5% в края на март 2022 г. до 66.9% в края на март 2023 година.

Размерът на емитираните дългови ценни книжа от лизинговите дружества в края на март 2023 г. е 13.9 млн. лв. Той нараства с 568% (11.9 млн. лв.) в сравнение с края на март 2022 г. и с 1.1% (0.1 млн. лв.) спрямо края на декември 2022 година.