Как да избегнем личната финансова криза?

Четири съвета за успешно управление на личните финанси на прага на рецесия в Европа

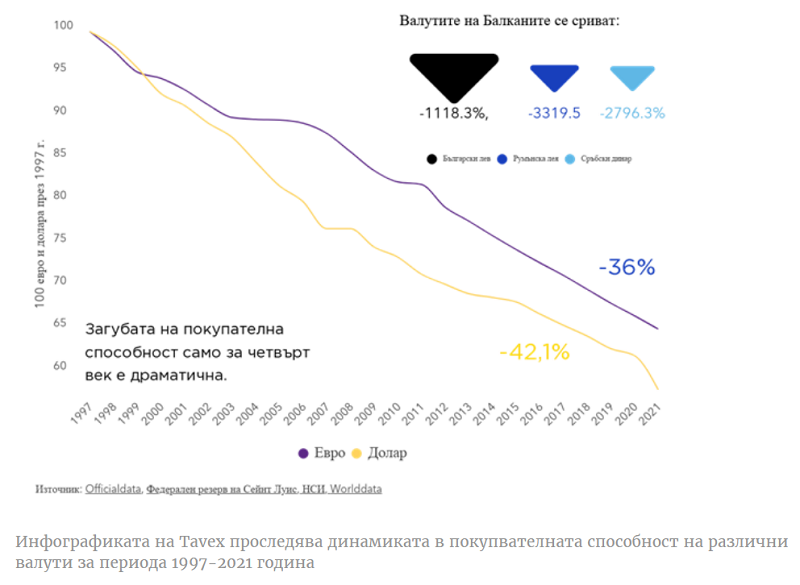

Снимка: Tavex Group

Наближаващата рецесия е честа тема на всички анализи напоследък, но какво означава това за потребителите? Макар случващото се в икономиката да е значимо, по-важно за всеки българин е какво става със собствения му джоб. Главният икономист на Tavex за Източна Европа, Даниел Василев, споделя съвети за това как всеки да управлява и предпазва личните си средства дългосрочно, предвид рисковете в момента – висок потребителски дълг, потенциално понижаване на цените на имоти, автомобили, инфлация, задаваща се рецесия и т.н.

Анализирайте личните си финанси

Трябва да познаваме приходите и разходите си, за да ги управляваме ефективно. Анализът на разходите във времето може да разкрие модели на поведение и потребителски навици, от които да се освободим. Това ще помогне да виждаме по-добре къде търпим най-голям удар от инфлацията и евентуално ще можем да заместим стоките и услугите от тези сектори с алтернативи. Проследяването на разходите позволява добър контрол над средствата.

Съставете личен бюджет

Проследяването на личните приходи и разходи е отправна точка за създаване на лични финансови цели и планове. Това е т.нар. личен бюджет. При съставянето му е добре да се започне със средствата, които ще спестяваме и инвестираме всеки месец. Техният дял трябва да е колкото се може по-висок, но минимум 10-20% от доходите ни. Препоръчително е да не използваме тези средства за цели, различни спестявания и инвестиции, независимо в какви инструменти ще ги влагаме.

В личния бюджет направете разбивка на постоянни разходи и „спонтанни разходи“ и се придържайте към ограниченията, които си налагате. Ако смятате, че изобщо ви трябват заеми, планирайте ги разходната част на личния си бюджет. Като цяло избягването на финансова криза и изграждане на стабилно бъдеще се състои в немалка степен в ограничаване на спонтанните ни желания, премахване на непредвидените разходи и силна самодисциплина", споделя Даниел Василев, главен икономист в Tavex.

Научете се да инвестирате

Вложенията са от решаващо значение за всеки човек, но и за икономиката изобщо. Без тях няма да има производство, а без него стандартът на живот ще е неописуемо по-нисък. Важният въпрос е в какво да инвестираме?

Да разчитаме на фиатните пари в джоба си не е дългосрочно решение. Ако спестяваме само във валута, покупателната ни способност се изпарява скоростно. Това е особено вярно през последните години. Ето колко сме изгубили от всяка валута в малко по-дългосрочен план (виж приложената инфографика по-долу).

Добра алтернатива за спестяване е инвестиционното злато. Жълтият метал се справя по-добре и от водещите борсови индекси при предпазването на покупателната способност, може бързо да се обмени срещу пари при нужда и да се продаде навсякъде по света. Инвестиционното злато е и инструмент, който служи като средство за диверсифициране на портфолиото. Идеята е, че ако друга част от активите ни се обезценяват, златото може да се покачва и да ни задържи над водата.

Винаги анализирайте един актив или инструмент, преди да влагате в него. Същото важи и за златото. Запознайте се предварително с инвестиционното злато, разберете кой точно вид е най-подходящ за вас и знайте, че неговата цена също може да пада на моменти, което в дългосрочен план не е особено страшно", допълва Василев.

Управлявайте разумно задълженията си

В еврозоната дългът на домакинствата е над 96% от техния брутен разполагаем доход, показват данните на Евростат. Почти половината от жителите на България и Румъния нямат никакви спестявания, а други 30% нямат спестявания за три месеца напред, според Eurofond.

В този контекст, високата задлъжнялост може да допринесе за понижаване на устойчивостта на личните финанси при потенциална рецесия. Тогава може да се получи удар от няколко страни. На първо място, размерът на задълженията ни да нарасне. На второ, негативните ефекти на инфлацията, която и в момента изпитваме, да се засилят още повече. На трето, стойността на трайните ни активи да се понижи, както това се случи след Голямата рецесия от 2008 г.

Европейската централна банка започна да увеличава основния лихвен процент. Не знаем колко ще се увеличат лихвите по потребителските задължения в Европа и колко дълго ще останат високи“, коментира още Василев.

Предпазването срещу лична финансова криза не е трудно или непостижимо. В дългосрочен план всички усилия и време за образоване по темата си струват и определено са по-добри от алтернативата, която е да се сринем финансово и/или активите ни да изгубят стойността си. Поддържането на висока финансова култура и проследяването на паричните потоци в домакинството са първите крачки към финансовата свобода.