Рекордни приходи от търговията с емисии за България през 2021

Анализ на Института за енергиен мениджмънт

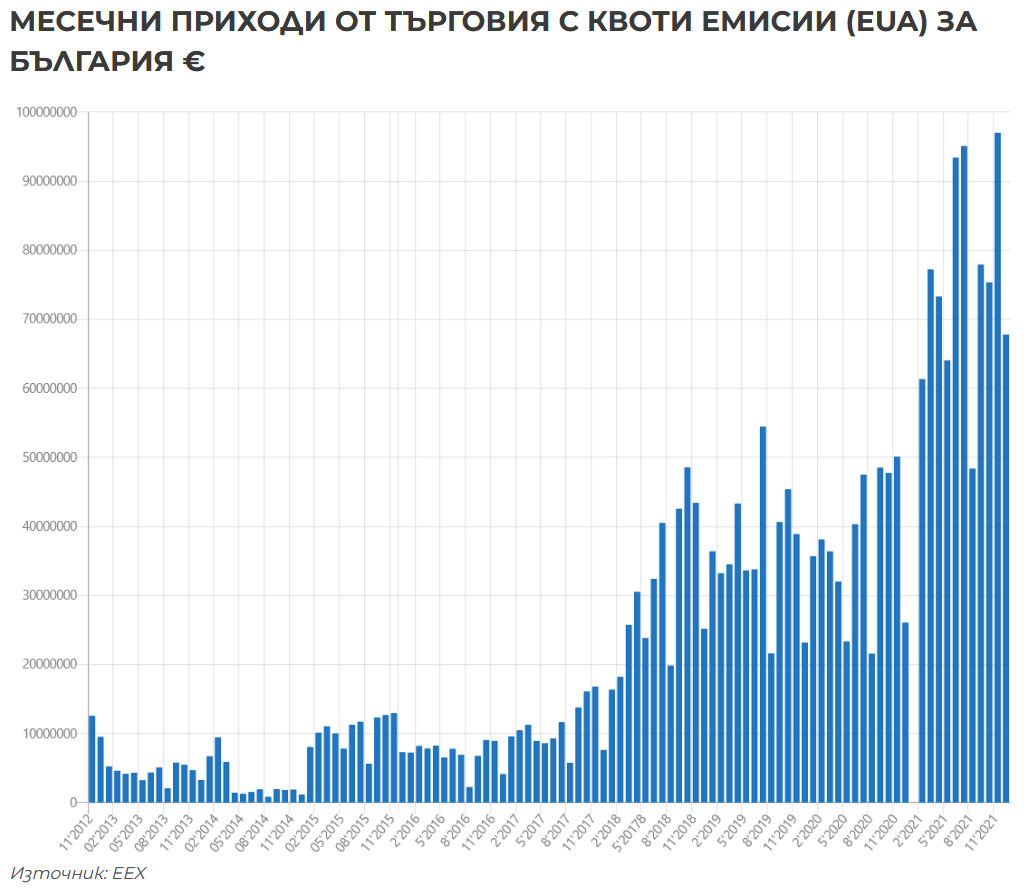

Годишните приходи от търговия с квоти емисии от инсталации (EUA) на България през 2021 година достигнаха 830,9 млн.евро (1,6 млрд лева) или близо два пъти повече спрямо предходната година съгласно данните на Европейската енергийна борса (EEX). Българските квоти се търгуват на съвместна платформа на EЕX заедно с още 30 държави от Европа и квотите на Иновационния и Модернизационния фондове.

През ноември 2021 г. са постигнати исторически рекордни месечни приходи за България от СТЕ на ЕС в размер на 97 млн. евро. Ако през функционирането на цялата трета фаза на СТЕ на ЕС (2013-2020) месечните приходите от квоти за България само два пъти са прехвърляли 50 млн. евро, то почти през цялата 2021 същите са над 60 млн. евро, изключение прави месец август с 48 млн. евро, който традиционно е по-слаб, поради по-малкия брой квоти, които се предлагат на първоначален аукцион.

Високите цени на квотите емисии през 2021 г. са компонентата, която стои зад повишените приходи и ще бъде разгледана по-долу.

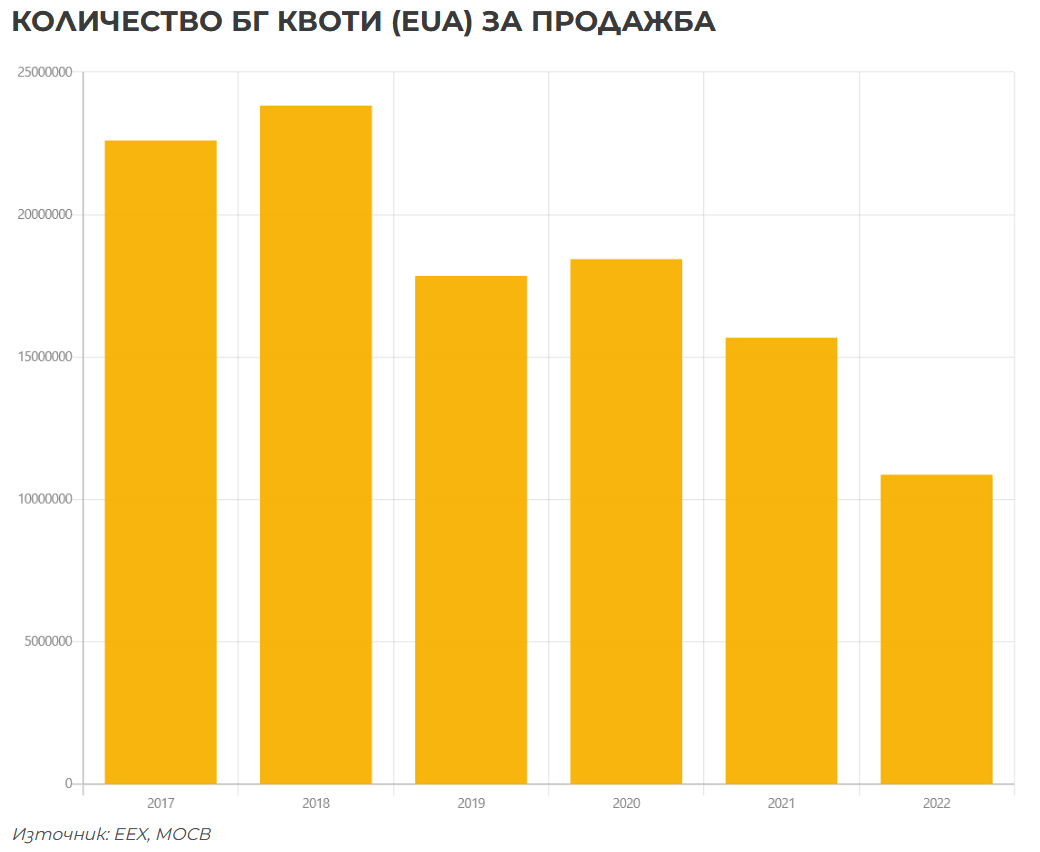

Продадените през 2021г. за България квоти от инсталации са 15,7 милиона или с 15% по-малко спрямо предходната година. Този спад на предложените за търг квоти се отнася и за други страни членки на ЕС и е в резултат най-вече на реформи в европейското законодателство, които наложиха функционирането на механизма на Резерва за пазарна стабилност през 2019 г.. Намаляването на броя квоти, които следва да бъдат предложени за продажба е ключов момент в основната идея зад Схемата за търговия с емисии на ЕС и за в бъдеще ще продължи да оказва натиск върху цените на квотите емисии в посока нагоре.

През 2022 г. квотите емисии, които са предназначени за продажба съгласно календара на EEX за България са 10,9 милиона или 31% по-малко спрямо миналата година.

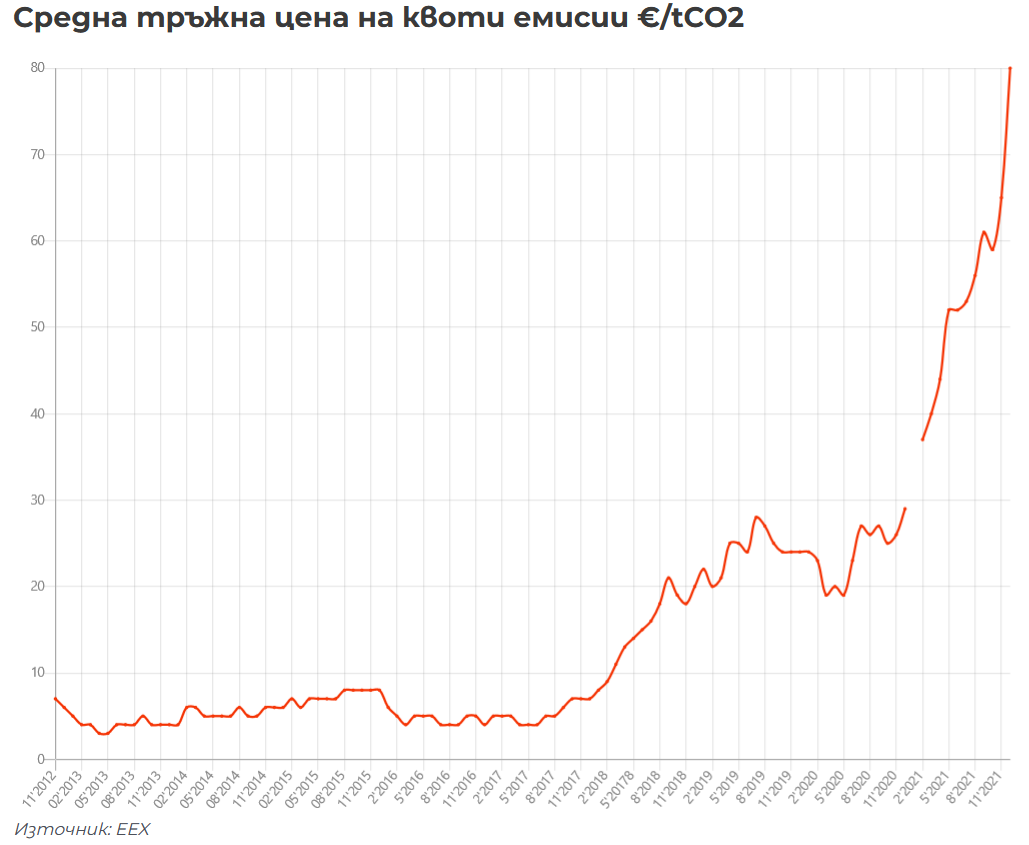

Цените на квотите емисии през 2021 г. не само отбелязаха изключителни рекорди, но й пометоха повечето годишни прогнози за този пазар. В началото на годината средните тръжни цени на квоти стартираха в диапазона от 32-40 евро /т. CO2 и приключиха годината в диапазона на 74-85 евро/т.CO2. Средната цена за годината е в размер на 54,18 евро/т. CO2, която е значително по-висока от прогнозираните нива около 37 евро/т. CO2.

Причина за по-високите цени се крие, както в направените до момента реформи в СТЕ на ЕС, но и предстоящи такива, свързани със сигналите, които политиците в ЕС ясно показаха относно посоката на движение на климатичните политики. Европейският закон за климата, който влезе в сила през юли 2021 г., увеличава целта на ЕС за климата до 55% намаляване на емисиите до 2030 г. в сравнение с нивата от 1990 г., от 40%. За да се стигне до там, пакетът „Fit for 55“ предлага да се увеличи годишното намаление на горната граница на емисиите за въглеродния пазар на ЕС – коефициентът на линейно намаляване – от 2,2% на 4,2%. Освен това нови сектори се планират да се присъединят към системата на ЕС за търговия с емисии, като морските емисии ще бъдат включени от 2023 г., а авиацията от 2024 г., създавайки допълнително търсене на квоти.

Въпреки че все още съществува значителен излишък от квоти в обращение, очакваното затягане на пазара насърчи спекулантите да влязат на този пазар. Анализатори от THEMA Consulting казват: „Спекулативното търсене от страна на инвеститорите структурно повиши цената на CO2.“ Разследване на Европейския орган за ценни книжа и пазари не откри доказателства за пазарна манипулация, но спекулантите, които залагат на покачващите се цени на въглеродните емисии, помогнаха за тяхното повишаване.

В допълнение, неочаквано силното търсене на енергия през 2021 г. се срещна с ограничения в предлагането, особено на природен газ, което доведе до рязко покачване на цените през есента. Енергийните производителите отговориха като увеличиха производството от въглеродно-интензивни мощности, работещи с въглища, като предизвикаха търсенето на допълнителни въглеродни квоти.

Приходите от търговия с квоти-важен елемент от ценовата политика на КЕВР

Приходите от квоти емисии в България са също важен инструмент за стимулиране на нисковъглеродно развитие. Във Фонд „Сигурност на енергийната система“ се внасят 100% (до юни 2016 г. – 77%) от приходите от тръжна продажба на всички разпределени на Република България квоти емисии за инсталации на парникови газове, които се използват за намаляване на цената за задължения към обществото. При определяне на цените в сектор Електроенергетика (решение Ц-27/1.07.2021) енергийният регулатор прогнозира приходите от продажбата на квоти емисии да достигнат 1 642 890 хил. лв. (840 млн. евро) за периода 1.07.2021-30.06.2022. Постъпленията от продажбата на квоти от юли до декември 2021 са близо 462 млн. евро или 55% от прогнозата вече е изпълнена.

Очаквания и прогнози за 2022 г.

През 2022 г. инсталациите, които ще трябва да купуват квоти с тревога и напрежение гледат към пазара на въглерод в ЕС. Въпросът е дали цени от около 80-85 евро/т. CO2 ще бъдат устойчиви или може операторите на инсталации да очакват известно облекчение през 2022 г..

Както често се случва, пазарните анализатори са разделени: някои виждат, че цените донякъде се смекчават, тъй като интензитета на факторите, довели до по-високи цени на енергията, отслабва. Други предвиждат, че цените на въглерода ще продължат да се покачват до 100 евро/тон и повече, следвайки логиката на пазар, който е проектиран да става все по-тесен с течение на времето.

Анализаторите от Refinitiv очакват смекчаване на цените на въглерода през 2022 г., като последните им прогнозни цени са средно 59 евро/т през годината – макар и прогноза, която е с 10 евро/т по-висока от последната им, публикувана през юли. Те прогнозират спад в емисиите от енергийния сектор на Европа през следващата година, тъй като мерките за енергийна ефективност ще започват по-осезаемо да се чувстват и делът на изкопаемите горива в енергията ще се свива.

От THEMA Consulting смятат, че е най-вероятно цените на EUA да останат в диапазона от €60–65/t през следващите две години, в основния си сценарий. „Краткосрочните корекции (под това ниво) не могат да бъдат изключени, особено в очакване на коригиращ се пазар на газ, но EUA вероятно ще бъдат подкрепени от купуване с намалени цени, когато се приближат до нивото от 50 евро/тон. Волатилността ще остане висока“, казват нейните анализатори.

От S&P Global Platts също очакват подобни нива и прогнозират средна цена от 65 евро/т. CO2.

На друго мнение са анализаторите от Vertis Environmental Finance, чиито сценарии предвиждат цени от 70 евро/т. CO2 (мечи сценарий) до 108 евро/тон (бичи сценарий). В последния е включен повишен риск от продължаващите високи цени на газа в Европа, причинени от забавяне на одобрението на „Северен поток 2“ и политически ветрове, включително агресивното натискане на „Fit for 55“, когато Франция поема ротационното председателство на ЕС за първата половина на 2022 г. и призивите на новото германско правителство за минимална цена на въглерод от 60 евро/т..

Berenberg също очакват високите цени на въглерода тази година като увеличиха прогнозата си за цените на въглерода с 40% спрямо тази, направена по-рано през 2021 г. . Сега те прогнозират цените на EUA от 110 евро през 2022 г., преди да паднат до 75 т през 2023 г. и след това отново да се повишат до 87 евро/тон през 2024 г.