Мобилните плащания ще движат пазара през следващите 2-3 години

Мобилните плащания ще задвижват пазара на безкасовите онлайн трансакции през следващите 2-3 години, прогнозира глобалния доклад за плащанията на водещата компания в консултирането, дигиталната трансформация и технологиите Capgemini.

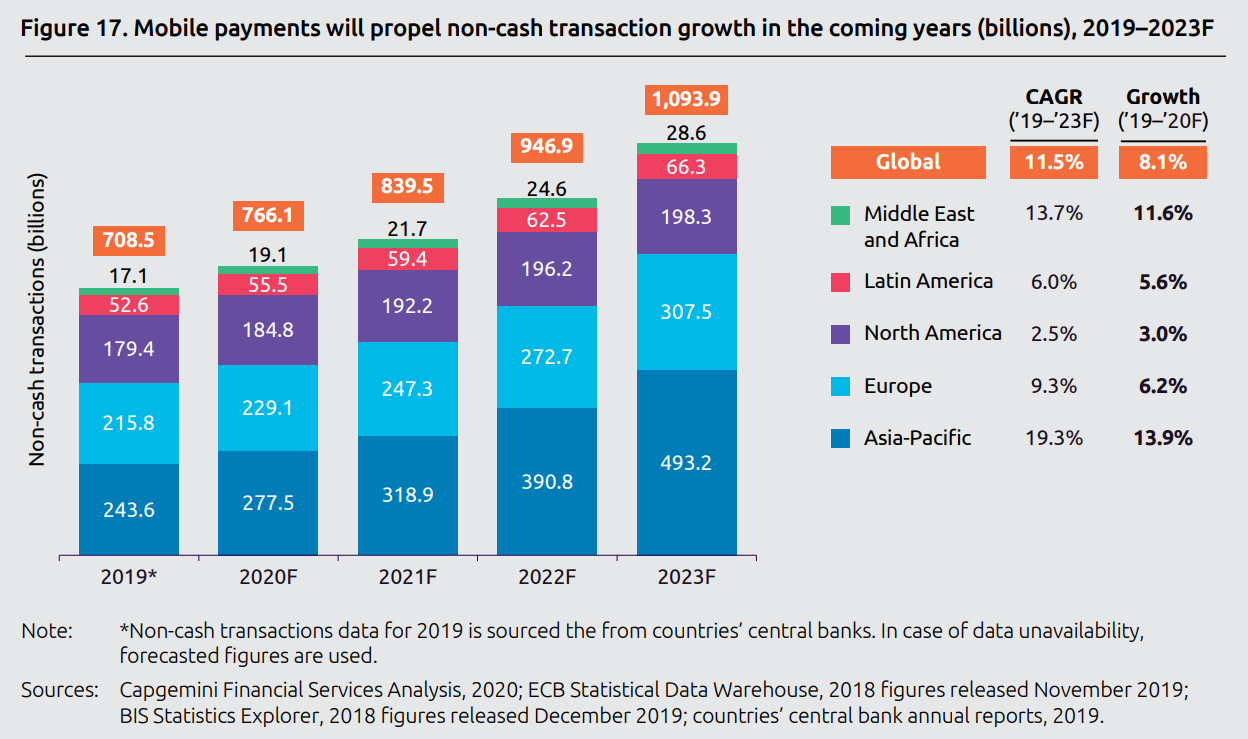

Безкасовите плащания ще достигнат 1, 093.9 млрд. през 2023 година. На глобално ниво ръстът ще е с 8 на сто спрямо 2019 година. Ще продължи тенденцията най-голям да е ръстът на плащанията на Азиатския пазар с 13.9% или около 493.2 милиарда трансакции.

Ще се наблюдава 11.6% ръст през следващите години в Среден Изток и Африка (с дял на безкасовите трансакции от едва 28.6 млрд.). По брой на второ място е европейският пазар с 307.5 млрд. трансакции и с по-плавно увеличени от 6.2%. През следващите години съответно с 5.6% и 3.0% ще нарастват безкасовите плащания в пазарите на Латинска Америка и Северна Америка.

Поглед към 2019 година

Тенденцията е в забавяне на темпа на растеж на безкасовите плащания като имаме предвид данните от 2019 година. Азиатският пазар отново водеше глобалния ръст. В рамките на 2018-2019 година ръстът на плащанията е бил 24.7 на сто. През 2019 г. са направени 243.6 млрд. трансакции на азиатския пазар. Отчетеният ръст на Среден Изток и Африка е 18.5% или 17.1 млрд. трансакции. В Европа са направени 215.8 млрд. трансакции, което е ръст с 12.2 на сто. Латинска Америка е отбелязала ръст от 7.8% или 52.6 млрд. трансакции, а Северна Америка от 5.6% или 179.4 млрд. трансакции. През 2019 г. общият брой трансакции е бил 708.5 млрд..

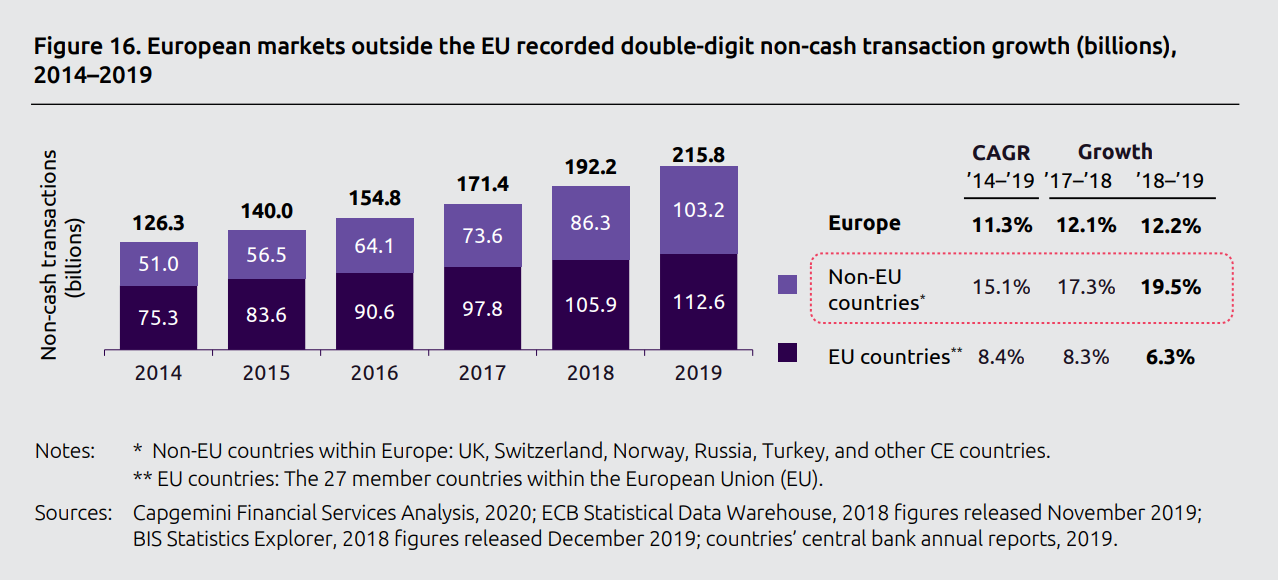

За европейския пазар е интересно, че страните извън ЕС отбелязват двуцифрен ръст на безкасовите плащания. Страните извън ЕС регистрират 103.2 млрд. трансакции, което е 19.5 на сто ръст през 2019 спрямо предходната година. През 2019 г. страните в ЕС са направили 112.6 млрд. трансакции, което е едва 6.3% ръст спрямо година по-рано.

Поглед напред в търсене на безпроблемно изживяване

Една от най-важните тенденции в условия на пандемия е, че банките, новите банкови институции и финтех компаниите, за да постигнат по-голяма ангажираност на клиентите, трябва да осигурят на първо място безпроблемно изживяване. Неоспорим факт е, че невидимите плащания се увеличават. На второ място за клиентите е важно да се работи в посока намаляване на измамите, на следващо място изключително важно е изграждането на доверие, за да се гарантира лоялност. Необходимо е разработване на цифрови възможности за устойчивост на бизнеса, но не на последно място анализаторите съветват да се постигне B2B ангажираност с клиентите чрез технология.

Половината потребители са използвали банкови трансакции в пандемията

Предвид това, че афинитетът към дигиталните плащания нараства, клиентите предпочитат да преминат от плащане в брой в безкасово плащане. Новите играчи стават все по-популярни като 30% от потребителите използват BigTech за платежни услуги (BigTech-Apple, Google, Facebook, Amazon). А вече повече от 50% използват банкови трансакции.

През април повече от 38% от потребителите заявяват, че са открили нов доставчик на плащанията по време на пандемията. Картовите плащания с дебитни карти ще подхранват краткосрочното и средносрочно възстановяване след пандемията в Европа, тъй като потребителите са консервативни и загрижени за своите финанси. Растежът в електронната търговия ще останe, но ще бъдe насочен към вътрешното потребление в близко бъдеще, докато хората се ориентират към променящите се ограничения за пътуване, за да избегнат рисковете.

„Осигуряването на цифрови възможности на клиентите и гарантирането, че те могат да осигурят сигурно и безопасно преживяване през целия жизнен цикъл са ключови за клиентите в пандемия“, казва Клаудио Ди Нела, ръководител Visa Consulting and Analitycs, Европа, цитиран в доклада.

41% от анкетираните са опитвали безконтактни плащания по време на пандемията, а 31% са се насочили към друга банка-конкурент. В същото време 35% от участниците в допитването, които често използват своята карта са я добавили към цифров портфейл. И 27% са експериментирали с плащания, базирани на QR код, отбелязва доклада на Capgemini.

Предпочитаният вариант –интернет банкирането

Всъщност 68% от запитаните потребители са предпочели интернет банкиране/директни преводи като начин на плащане по време на глобалната пандемия. На второ място са безконтактните плащания като 64% казват, че ги използват често. На трето място се нареждат цифровите портфейли (включително плащания, базирани на QR код), които са били предпочитан вариант за 48% от анкетираните.

Изпълнителните директори в банковия сектор заявяват, че следващите 2-3 години дигиталните плащания ще бъдат на второ място в усилията им за подобряване на потребителското преживяване след виртуалните карти, посочва доклада.

Финтех секторът двигател на промените и в кризата

В конкуренцията за клиенти FinTechs - финтех секторът проправя много сериозен B2B път, използвайки доказаната си формула за успех на плащанията на дребно. “Предизвикателните”, нови банки нахлуват също сегмента на B2B плащанията. Засега в тази глобална битка BigTechs са фокусирани върху търговията на дребно и опитите им да проникнат на B2B пазара може да се забавят, в светлината на неотдавнашните антимонополни такси. Но те винаги са били пълни с изненади. Google и Facebook не крият, че виждат плащанията като средство за утвърждаване на нарастващите големи пазари като Индия и Бразилия.

Финтех секторът е на път да достигне 16 трилиона щатски долара до 2025 година. “Предизвикателните” банки или Challenger Banks се възползват от тяхната проницателност, за да направят банковите процеси по стройни и по-гъвкави. Уникалното им предложение за услуги е комбинация от безплатно банкиране, удобно обслужване и хипер персонализация.

В отговор на 238% ръст на атаките към финаносите институции

В Европа внедряването на незабавни плащания е успех.

“Докато пазарът все още се заражда, над 80% от европейските сметки вече са достъпни за по-малко от 10 секунди," коментира Хосе Белтран, директор, бизнес развитие, STET, и президент, EACHA.

87% от изпълнителните директори казват, че са изправени пред голяма вероятност от кибер уязвимости. Престъпниците се възползват от блокирането по време на пандемията, което увеличава риска от кибер атаки, пране на пари и финансов тероризъм. Между март и април 2020 година атаките, насочени към финансовия сектор са нараснали 238%, показват данните на VWware Carbon Black. Ако не се трансформират близо 68% от банковите мениджъри казват, че най-същественото въздействие ще бъде загубата на съществуващи клиенти, а 50% от банките посочват наследената инфраструктура като най-голямото предизвикателство.

Приоритет за бизнеса- видимата за клиента иновация

На въпроса дайте приоритет на изброените фактори, движещи вашата трансформация през следващите 2-3 години, банките посочват: видимата за клиента иновация на първо място и на второ дигиталната трансформация. Важни фактори са съответствието с нормативните изисквания, подобряване ефективността на процесите, намаляване на риска, управлението на кризи и изграждането на устойчивост.

Какво задвижва ръста на азиатския пазар? Това е бързо нарастващото навлизане на смартфони, процъфтяващия сегмент на електронната търговия, процъфтяващо въвеждане на цифрови портфейли и иновации-предимно плащания с мобилен и QR код.

Половината от световното население ще използва цифрови портфейли до 2024 г.

Очаква се дигиталните портфейли и плащанията с QR код да разширят следващия етап на нарастване на непаричните трансакции. Броят на потребителите на цифрови портфейли е в траектория да се увеличи от 2,3 милиарда през 2019 до 4 млрд. до 2024 г. и да обхванат 50% от населението на света.

Автоматизираните процеси на плащане са много популярни в магазините на Amazon Go и Uber като примери за невидими плащания. Според проучването електронната търговия ще бъде следващият двигател на растежа на цифровите плащания.

Броят на потребителите, която правят 51-100% от месечните покупки чрез електронна търговия се е удвоил почти два пъти по време на пандемията и преходът от търговия на дребно към електронна търговия ще продължи дори след овладяване на вируса, посочва доклада.

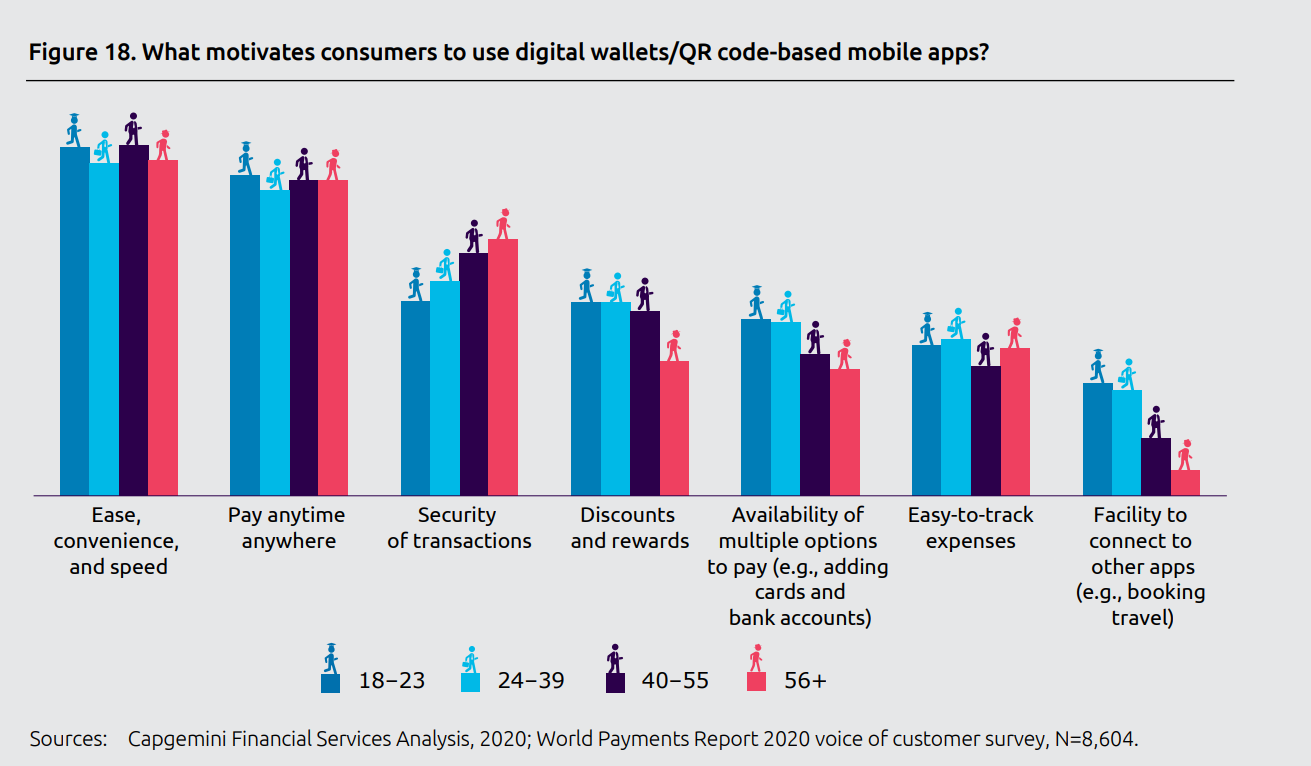

Какво мотивира потребителите да използват цифрови портфейли ли? Според анализа на Capgemini потребителите поставят на първо място удобството и скоростта, на следващо възможността а плащане по всяко време и навсякъде, на трето място сигурността на трансакциите. Едва след това за тях са важни отстъпки и награди, наличие на множество опции за плащане (например добавяне на карти и банкови сметки), лесно проследяване на разходите, устройство за свързване с други приложения.