Европейските електроенергийни борси поеха към цени отпреди две години, но причините за това може да се окажат изненадващи

източник: Energylive

Пазарите са под стрес заради банковите сътресения. Петролът се оказа стоката, която достатъчно добре измерва настроенията. Засега газа и електричеството поне на пръв поглед остават леко встрани, въпреки че са тясно свързани. На този фон постигнатите цени на европейските електроенергийни борси успяха да се сринат до нива от 2020 г. Възникват въпроси, чийто отговор ще дойде след поне две-три седмици и в зависимост от политиката на централните банки и отзвукът в бизнес средите, които може да се окажат обезсърчени, независимо от изкушенията на различните европейски програми за развитие. Защото опасността движението напред по пътя към нетната нула да се превърне в тежко оцеляване на този етап изглежда съществува.

Иначе Европа продължава въздържанието по отношение на търсенето на природен газ, а това се подпомага и от по-топлото време. Това ще е и една от темите на срещата на енергийните министри на страните-членки. И не само.

Производство на електроенергия

Производството на електроенергия във всички страни от Европа възлиза на 49 289.61 GWh през дванадесетата седмица на 2023 г. преди окончателните данни. За сравнение, през единадесетата седмица то е достигало до обем от 53 409.21 GWh според коригираните данни.

Що се отнася до седмичното производство на електроенергия в страните от Европейския съюз (ЕС) то е в обем от 44 252.12 GWh (47 591.74 GWh за единадесетата седмица) във вечерните часове на 26 март 2023 г. според данните на energy charts, базирани на ENTSO-E към момента на подготовка на публикацията и преди корекция на окончателните данни.

За сравнение, година по-рано, или през 12-та седмица на 2022 г. производството на електроенергия в страните от ЕС е възлизало на 48 062.68 GWh.

От това общо производство през дванадесетата седмица от настоящата 2023 г. на фосилните горива се пада дял от 12 723.72 GWh (28.75 %) срещу 13 767.07 GWh (28.93 %) седмица по-рано. От тях на кафявите въглища – 2795.77 GWh или 6.32 %, а на каменните – 2792.25 GWh – 6.31 %. Природният газ държи дял от 12.96 % или 5736.51 GWh ( 6076.87 GWh или 12.77 % за единадесетата седмица). Участието на ядрената енергия е изчислено на 11 083.92 GWh или 25.05 % (11 573.48 GWh или 24.32 % седмица по-рано).

Делът на възобновяемите енергийни източници през посочената 12-та седмица е в обем от 20 444.48 GWh или 46.20 % ( 22 251.19 GWh или 46.75 % през 11-та седмица).

Вятърните централи на сушата са произвели обем от 8676.96 GWh (19.61 %), а офшорните – 1420.33 GWh (3.21%).

Произведената от слънчеви електроцентрали енергия е в обем от 3365.97 GWh (7.61 %), Редно е да се отчете и участието на водноелектрическите и помпените мощности – 4.94% и 6.67 % съответно, както и на биомасата – 3.39 %.

Цените

Още с ден за доставка 21 март с изключение на Полша (повишение с 2.8 % до 135.62 евро за MWh) цените в сегмента „ден напред“ тръгнаха в посока към понижение и в диапазона 115.05 евро за MWh (- 8.1 %) в Германия и 116.53 евро за MWh (- 6.9 %) във Франция до 123.08 евро за MWh (- 2.4%) в България и Румъния до 133.98 евра за MWh (- 8.3%) в Гърция и 133.89 евро за MWh (- 2.6%) в Италия.

Понижението с 1.8 % свали цените на Иберийския пазара (Португалия и Испания) до 119.34 евро за MWh.

Наблюдавано бе и изравняване на нивата на електроенергийните борси извън континенталната част – постигнатата стойност във Великобритания бе 117.05 евро за MWh (-11.2 %) и почти идентична с тази в Ирландия и Северна Ирландия – 117.02 евро за MWh (- 8.9 %).

С ден за доставка 22 март единственото повишение в посочения сегмент при отразяваните европейски електроенергийни борси бе отчетено на българската IBEX (БНЕБ) и румънската OPCOM като ръстът от 1.4% вдигна стойността до 124.76 евро за MWh, с което остана една от най-високите. Първенството остана да държи италианската GME като въпреки спада с 1 % стойността остана на нивото от 132.59 евро за MWh. След нея се нареди и гръцката HENEX с цена от 130.09 евро за MWh (спад с 3 %).

Разнопосочното движение се завърна още с ден за доставка 23 март като на 13 от отразяваните европейски електроенергийни борси спадът продължи (плюс Полша), докато останалите се върнаха към покачване. Така спадът със 7.5% доведе до цена от 115.12 евро за MWh на българската IBEX (БНЕБ) и румънската OPCOM. Почти наполовина по-ниска бе постигнатата цена на борсите в Германия – 74.71 евро за MWh (- 6.8 %), Нидерландия – 74.62 евро за MWh (-15.9 %), Франция- 81.42 евро за MWh (- 8.5 %).

На този фон покачването макар и само с 0.5 % вдигна цената на гръцката HENEX до 130.76 евро за MWh, а доста по-силния ръст от 7.4 % вдигна цената на италианската GME до 142.51 евро за MWh.

Иберийският пазар остана сред страните, отбелязали силно понижение, при което постигнатата стойност в Португалия бе на ниво от 84.12 евро за MWh (- 16.9 %), а в Испания 83.84 евро за MWh (- 17.2%).

Точно обратно – цените на електроенергийните борси извън континенталната част се върнаха към ръст, при което във Великобритания стойността се покачи със 7.7% до 99.68 евро за MWh, а в Ирландия и Северна Ирландия – с 16.8 на сто до 110.76 евро за MWh.

Електроенергийната борса на Швейцария беше единствената, на която бе отчетено покачване и то слабо – едва 0.8 % до 111.96 евро за MWh с ден за доставка 24 март. Очаквано с настъпването на почивните дни цените в сегмента ден напред се насочиха надолу.

Спадът с 20.3 % доведе до цена от 91.72 евро за MWh на българската IBEX (БНЕБ) и румънската OPCOM.

Най-ниска беше цената постигната на борсата в Нидерландия – 49.50 евро за MWh (- 33.7% ), следвана от Белгия – 56.02 евро за MWh. (- 29.5 %) във Франция – 56.91 евро за MWh (- 30.1 %) и Германия 53.12 евро за MWh (- 28.9 %).

На другия полюс като стойности, макар и с понижение останаха цените в Гърция – 117.80 (-9.9 %) и Италия – 130.87 евро за MWh(- 8.2%).

Към спад се завърнаха и електроенергийните борси на Великобритания (- 3.5 % до 95.64 евро за MWh) и Ирландия и Северна Ирландия (-7.1 % до 102.92 евро за MWh).

Значителен бе и наблюдаваният спад на Иберийския пазар ( с 27.4 % до 61.08 евро за MWh в Португалия и 29.4% до 59.15 евро за MWh в Испания.

Високите температури през почивните дни допълнително се отразиха но цените, като те се върнаха на нива, невиждани от две години. Така понижението със 71% на IBEX (БНЕБ) и OPCOM доведе до цена от 26.66 евро за MWh. Подобна бе и регистрираната стойност във Франция – 26.14 евро за MWh (- 54 %), а още по-ниско бе нивото в Германия – 14.67 евро за MWh (- 72%).

Иберийският пазар (Португалия и Испания) остана също под влияние на тенденцията за спад като понижението с 31% и 34 % свали цените до 42.36 евро за MWh и 30.04 евро за MWh съответно.

По-висока остана постигнатата цена на италианската GME – 100.14 евро за MWh, въпреки понижението с 22 %.

Гръцката HENEX се оказа с най-високата цена с ден за доставка 25 март - ръстът с 9 % доведе до ниво от 128.27 евро за MWh.

Повечето от европейските електроенергийни борси се върнаха към покачване още през втория ден от уикенда. Въпреки значителния ръст в процентно отношение достатъчно от борсите в сегмента „ден напред“ останаха на ниво под 100 евро за MWh. Така при скок с 381.5 % постигнатата цена в Германия бе на ниво от 70.62 евро за MWh, в Белгия – 79.80 евро за MWh при ръст от 309.8 %, а във Франция – 71.82 евро за MWh – плюс 174.7 %.

Доста по-ниско останаха постигнатите стойности в посочения сегмент на електроенергийните борси в България и Румъния – 48.44 евро за MWh при скок с 81.7 %.

Само на четири от борсите в сегмента „ден напред“ беше постигнато понижение с ден за доставка 26 март. Така при спад с 12.3 % цената на гръцката HENEX се установи до 112.45 евро за MWh. Доста по-силното понижение от 32.7 на сто свали цената в Полша до 72.30 евро за MWh.

Иберийският пазар се оказа с най-ниските цени от 28.48 евро за MWh (Португалия – минус 32.8 % и Испания – минус 27.1 %).

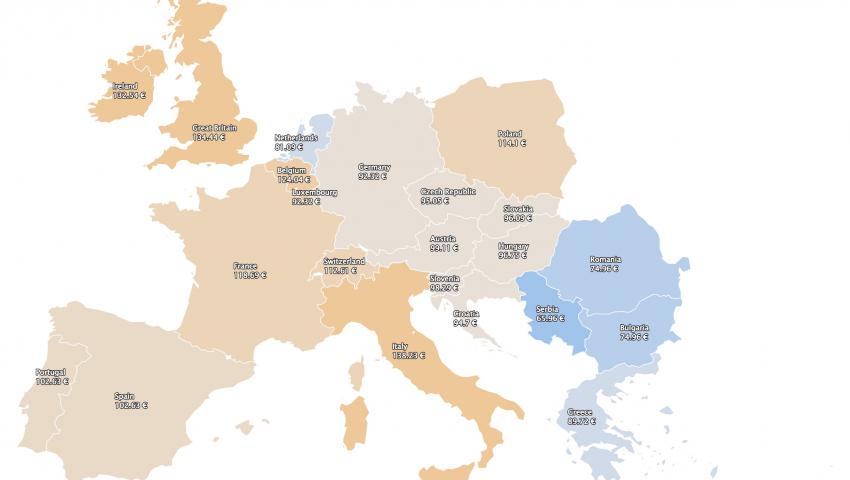

Европейските електроенергийни борси в сегмента „ден напред“ с изключение на Гърция (спад с 20.2 % до 89.72 евро за MWh), Сърбия (минус 3.3% до 65.96 евро за MWh) и Нидерландия (понижение с 0.5% до 81.09 евро за MWh) стартират през първия ден от новата седмица, 27 март с повишение.

Скокът от 54.7 % на IBEX (БНЕБ) и OPCOM върна ценовите нива до 74.96 евро за MWh, но въпреки това те остават под постигнатата стойност, както във Франция (плюс 65.3 % до 118.69 евро за MWh), така и в Германия (плюс 30.7 % 92.32 евро за MWh). Доста по-висока е цената на италианската GME – 138.23 евро за MWh (плюс 27.5 на сто).

Повишението с 8.8 % доведе и до по-високото ниво от 134.44 евро за MWh във Великобритания, а също и на борсите в Ирландия и Северна Ирландия – 132.54 евро за MWh (плюс 2.1%).

Най-съществен ръст в процентно отношение бе наблюдаван на Иберийския пазар (Португалия и Испания) – плюс 260.4 % като цената скочи до 102.63 евро за MWh.

Средна месечна и средна годишна цена към 26 март 2023 г.

Промените на средната месечна цена на европейските електроенергийни борси в сегмента „ден напред“ през дванадесетата седмица на 2023 г. отново се движат в посока към спад, но остават над 100 евро за MWh.

На IBEX (БНЕБ) и румънската OPCOM средната месечна стойност към 26-ти март е 109.61 евро за MWh (117.6 евро за MWh (122.42 евро за MWh към 19 март).

За другите европейските електроенергийни борси в посочения сегмент ценовите нива се движат от 124.61 евро за MWh (126.05 евро за MWh в Гърция седмица по-рано) и 136.46 евро за MWh (139.77 евро за MWh през миналата седмица), както и 113.87 евро за MWh във Франция (125.61 евро за MWh към 19.03. 2023 г.).

За пореден отчетен период по-ниска е постигнатата цена в Португалия и Испания – 94.92 и 94.53 евро за MWh съответно (101.04 и 100.79 евро за MWh съответно преди седмица).

В Германия, средната месечна стойност e 102.57 евро за MWh (113.37 евро за MWh за предходната седмица), а в Австрия – 114.07 евро за MWh ( предишна -122.79 евро за MWh). В Унгария изчисленията сочат за ниво от 114.19 евро за MWh (122.86 евро за MWh предходната седмица), а за Полша – 120.37 евро за MWh (124.15 евро за MWh към 19 март).

В страните отвъд континенталната част като Великобритания средната месечна цена е 131.95 евро за MWh ( преди седмица - 140.24 евро за MWh), а за Ирландия и Северна Ирландия – 148.26 евро за MWh (160.19 евро за MWh миналата седмица).

Средната годишна цена към публикуването на данните за IBEX и OPCOM е 129.85 и 129.91 евро за MWh съответно към 26 март (133.65 и 133.72 евро за MWh съответно към 19 март).

Стойността на гръцката HENEX се понижава до 159.14 евро за MWh (162.55 евро за MWh преди седмица), а на италианската GME – 158.19 евро за MWh (160.94 евро за MWh по-рано).

Изчисленията сочат, че на унгарската HUPX тази стойност е от порядъка на 137.06 евро за MWh (141.27 евро за MWh към 19.03 т.г.), а на електроенергийната борса във Франция e 131.81 (136.36 евро за MWh 19 март), а в Германия – 116.46 (120.42 евро за MWh преди седмица).

Постигнатата средна годишна стойност на борсите в Португалия и Испания към 26 март е 98.5 и 98.21 евро за MWh (100.37 и 100.12 евро за MWh съответно към 19.03 т.г.).

Във Великобритания е 145.72 евро за MWh (148.9 евро за MWh преди седмица), а на ирландските електроенергийни борси – 156.84 евро за MWh (160.61 евро за MWh преди).

Петрол, газ, СО2

Петролният пазар остана учуден от липсата на реакция на САЩ срещу падането на цените на петрола до 67-72 долара за барел. Докато банковата криза в САЩ изглежда е отслабнала, фактът, че САЩ не презареждат стратегическите резерви изглежда ограничи първоначалното възстановяване на цените на петрола. Оттогава доларът се повиши, а европейските банкови акции се понижиха, което доведе до спад на цените на петрола в петък сутринта. Своята роля изиграха данните за спада в запасите от бензин, който може да доведе до по-добра работа на рафинериите в САЩ и голямо търсене на суров петрол.

Котировките на петрола сорт Brent през този месец спаднаха почти с 10 % достигайки най-ниското ниво от 2021 г., тъй като ситуацията в банковия сектор накара инвеститорите да стоят далеч от рисковите активи. Brent в момента е на ниво от 75 долара за барел.

Според Goldman Sachs Group рязкото понижение на цените на фона на най-голямата банкова криза от 2008 г. не е повлияло върху реалната активност и фундаменталните показатели и индикатори на физическото търсене, а анализаторите, както и преди са оптимистично настроени. „Временните спредове все още са в обратна посока, което е важна характеристика предвид мащаба на реализираната разпродажба“. Търсенето на Китай продължава да расте по отношение на всички стоки, а потреблението на петрол вече надхвърля 16 млн. барела на ден, което е позитивен фактор. В хоризонт от 12 месеца банката все още прогнозира цена на Brent от 94 долара за барел.

По-различна е прогнозата на JP Morgan, според които спада на петрола още не е приключило и в близко бъдеще цените може да спаднат и до 60 долара за барел, каза в интервю пред ТВ Блумбърг Кристиан Малек. Той се аргументира именно с излишъка от запасите от петрол в САЩ и възможността от икономическия спад в САЩ и ЕС.

В дългосрочен план обаче очакването е за цени от над 100 долара и то още през следващата година, но при условие, че търсенето се върне, а инвестициите продължават да намаляват.

Що се отнася до цените на газа, най-общо през миналата седмица те останаха в диапазона 39 – 42 евро за MWh. Фючърсите за газа по индекса TTF на борсата ICE стартираха седмицата от ниското ниво от 39.32 евро за MWh, но в последния ден на търговия си върнаха част от загубените позиции, покачвайки се до 41.40 евро за MWh. Опитът ценовите нива не само да се запазят, но и да се движат все по-надолу и под 40 евро за MWh вероятно ще продължи и в бъдеще като има известни надежди за успех, но едва ли в дългосрочен план цените ще останат такива. В по-краткосрочен план такава вероятност е допустима.

Европа все още се радва на газохранилища, запълнени до 55.84 % (627.4123 TWh), а вече тече и процес на нагнетявана в 10 от европейските страни, разполагащи със съоръжения за съхранение. Засега темпът е слаб – плюс 0.14 п.п., но европейските страни бързат именно заради ниските борсови цени от една страна и наличието на достатъчно природен газ. На практика запасите от газ в ЕС са на най-високото си ниво за последните 5 години (увеличение с 30.5 млрд. куб м спрямо нивата отпреди година). Няма как да не се отчете и по-високия обем на транзит на руски газ през украинското трасе ( ГИС „Суджа“), който за поредна седмица надхвърля 42 млн. куб м на ден. Все пак опасността от пълното прекратяване на руските газови доставки остава. Този риск вече е проигран, но има и друг – зимата на 2023 г. – 2024 г., тъй като няма гаранции, че топлото време през отминаващия отоплителен сезон ще се повтори. Именно поради това Европейската комисия възнамерява да предложи механизмът за намаляване на търсенето на газ с 15 % да продължи с още една година. Подобна мярка се налага и заради очакването за по-ограничено предлагане на синьо гориво през тази година.

Що се отнася до цената на въглеродните емисии, която също се оказа под натиска на свързаните пазари на петрол, газ и електричество определено там има застой. Повече от ясно е, че играчите са в период на изчакване на банковата буря. Борсовите цени по индекса ICE EUA през миналата седмица останаха без промяна и на нивото от 85.11 евро за тон, ако не се смятат слабите опити за ръст основно на 23 март, когато цената се върна до ниво от 89.69 евро за тон. В петък обаче цените отново се върнаха на нивото от понеделник до 85.1 евро за тон или до цените от декември преди две години. Твърде рано е да се каже в каква посока ще поеме пазарът. Повечето от играчите на пазара на СО2 са финансови институции, които на този етап все още оценяват последиците от банковите срутвания като се изчаква и развитието около Дойче банк.

Тенденции

По данните на анализаторите от S&P Global Commodity Insights и бюлетина Power in Europe, през тази година в Европа ще бъдат пуснати в експлоатация близо 10 GW нови газови мощности за производство на електроенергия в Германия, Гърция, Италия, Ирландия, Полша и Великобритания. Те ще трябва да заменят затварянето на някои въглищни и ядрени централи (припомняме, че на 15 април Германия трябва да затвори последните си ядрени мощности). В същото време в дългосрочната си прогноза за електрическата енергия в Европа анализаторите на S&P Global изчисляват, че западноевропейския капацитет за газ, въглища, включително лигнитни да спадне до 199 ГВт през 2025 г. и 133 ГВт през 2030 г. от 215 ГВт през 2020 г.

За същия период се очаква ядреният капацитет да намалее до 79 ГВт през 2025 г. и 76 ГВТ през 2030 г., от 95 ГВт през 2020 г.

По отношение на западноевропейските вятърни и слънчеви мощности се очаква те да нараснат до 487 ГВт през 2025 г. и 818 ГВт през 2030 г., от 292 ГВт през 2020 г.

Няма как да не направи впечатление, че повечето от проектите, както подчертават анализаторите от S&P са в резултат на инвестиционни решения, взети преди енергийната криза. Факт, който сам по себе си води до не много приятни изводи.

Нетно увеличение от 5 ГВт на капацитета на газовите централи през следващите три години ще бъде последвано от спад от 20 ГВт през следващите три години, "и до 2050 г. в системата ще останат само 15 ГВт", като производството е незначително, се казва в докладът на експертите от S&P.

Едва ли всички тези фактори се пренебрегват от пазара. Пазарът обаче изглежда леко уморен от бързата последователност на събитията, освен на глобално, регионално, така и на национално ниво. Още през април-май борсите постепенно ще започнат много по-внимателно да пресяват сигналите, включително и това доколко като цяло ще се стабилизира или не световната икономика, а в частност и тази на Европа.

Банковата криза, която разлюля света, според убежденията на експертите съвсем не е така мащабна като тази от 2008 г. Имай и успокоение, институциите сега разполагат с много повече инструменти за стопиране. Начинът и силата на овладяване ще бъдат наблюдавани под лупа слез следващите няколко седмици. Разпространяването на банковата криза означава свиване на банковото кредитиране, а и на икономическия растеж. По веригата на зависимостите това означава, че ще има отражение върху цените на енергията. Разбира се и на суровините. От тази гледна точка е важно до каква степен ще продължи повишаването на лихвите и кога ще бъде възобновена политиката на количественото облекчаване.

Световните икономики не са се отказали от енергийния преход. По един или друг начин всички страни и компании следват ангажиментите си по Парижкото споразумение с ясното съзнание за трудните процеси на преструктуриране на енергийните пазари и преминаването към въглеродно неутрална икономика. В момента обаче светът е в нова геополитическа ситуация. Не само заради войната в Украйна и новото позициониране на Русия. На фона на края на глобализацията тече процес на формиране на нови енергийни пазари, разиграват се нови стратегии, коридори за внос и износ, а това води и до различна верига на доставките. На сцената вече се появяват непознати играчи, които ще претендират за подкрепата на новосформирани, доскоро пренебрегвани, а днес значително по-различни региони. Тече процес на пренасочване и преразпределяне на активи.

В Близкият Изток и в частност около БРИКС се случват процеси, които не може да останат незабелязани. Става въпрос за появата на нов силен икономически играч, който досега беше напълно пренебрегван, а в допълнение държи толкова мощни ресурси, че в бъдеще ще е в състояние да диктува отношения, които са само в негов интерес. При такава ситуация енергийният преход може да завие в неочаквана посока за много по-кратък период от време, за който европейските икономики ще трябва да са готови.