BNEF: Борсовите компании вече имат приходи от чиста енергия от 2,56 трилиона долара за 2022 г.

Експозицията на дружествата от автомобилния сектор към беземисионна енергия остава ниска

Източник: iStock by Getty Images/Guliver Photos.

През 2022 г. проектите за доставка и създаване на чиста енергия са генерирали най-малко 2,56 трилиона долара в световен мащаб. Това е записано в последния анализ Clean Energy Exposure Ratings, насочен към експозицията на компаниите и тяхното отношение за развитие на зелената енергия, изготвен от BloombergNEF (BNEF). Това включва приходите на компанията, получени от производство на чиста енергия и от производството на ключови технологии и оборудване за чиста енергия[1].

Общият им еквивалент е за 2,6% от БВП, показва анализът на BNEF. От него става ясно още, че електроснабдяването и производителите и разработчиците на ВЕИ представляват две трети от общия брой от листваните на борсата дружества. Най-добрите глобални капиталови индекси пък имат по-малко от 5% експозиция на база портфейлно претеглени приходи.

Рейтингите на BNEF за експозиция на чиста енергия предоставят на инвеститорите прозрачност относно експозицията на техните активи и възможностите на прехода към нисковъглеродна икономика.

Анализаторите са идентифицирали и оценили 8 182 компании, регистрирани на борсата, които имат експозиции от дейности, свързани с чистата енергия, като са направили над 50 000 оценки. Само 2780 дружества изрично разкриват съответните приходи, което им дава точна процентна стойност на експозицията.

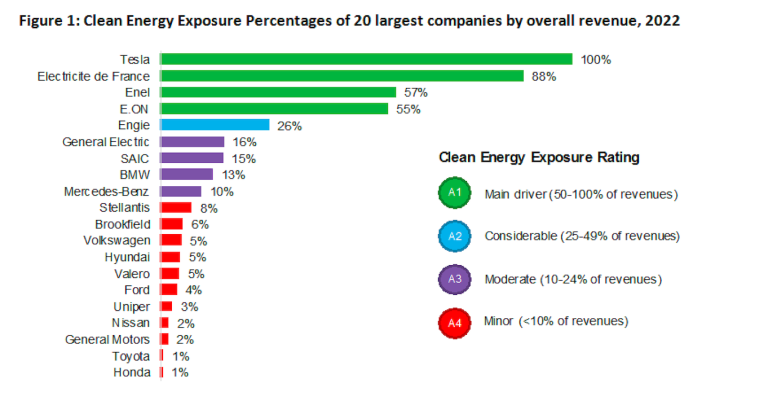

Данните на BNEF [2] и експертизата на анализаторите се използват за идентифициране на останалите 5402 и класифицирането им от A1, за тези, които извличат над половината от приходите си от чиста енергия, до A4, където тези прихода са по-малко от 10 на сто.

Листваните електрически ютилити компании като EDF, Enel и E.ON отчетоха 1,06 трилиона долара (42% от общите) приходи от чиста енергия, следвани от производителите и разработчиците на възобновяема енергия, включително CATL, Vestas, Trina Solar, допринасящи с 628 милиарда долара (25%) в приходи от чиста енергия през 2022 г.

„В същото време производители на автомобили като Volkswagen и Toyota са сред най-печелившите в класацията, но тяхната експозиция остава ниска и така автомобилната индустрия допринася само с 370 милиарда долара към общата сума за зелените инвестиции“, обяснява Майк Дейли, водещ автор на доклада.

Източник: BloombergNEF, Bloomberg Terminal, доклади на компанията. Забележка: изключва компании с високи приходи, които не разкриват изрично приходи от чиста енергия.

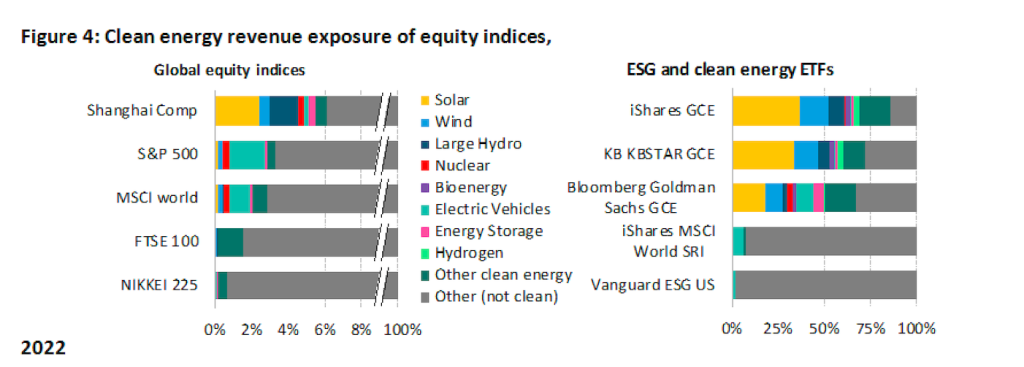

Анализът установява, че най-добрите глобални капиталови индекси показват много ниски експозиции към приходите от чиста енергия. Например само 3,4% от портфейлно претеглените приходи в S&P 500 имат експозиции на чиста енергия.

За световния индекс MSCI той е 3,0% (Фигура 4). Този анализ също така показва, че експозицията на приходи от чиста енергия на най-популярните ESG борсово търгувани фондове (ETF) остава незначително.

Въпреки това по-целенасочените борсово търгувани фондове, като iShares Global Clean Energy ETF (86% експозиция, A1 рейтинг), KBSTAR Global Clean Energy ETF (72%, A1 рейтинг) или Goldman Sachs Bloomberg Clean Energy ETF (68%, A1 рейтинг), постигат по-високи резултати на експозицията към чиста енергия (Фигура 4).

Източник: BloombergNEF Рейтинги с експозиция на чиста енергия. Забележка: GCE означава Глобална чиста енергия (Global Clean Energy). Този анализ се основава на инструмента за портфолио експозиция за чиста енергия на BNEF.

[1]. Обхватът на покритие включва слънчева, вятърна, водна, ядрена енергия, електрически мрежи, електрифициран транспорт, съхранение на енергия, водород, геотермална енергия, биоенергия и улавяне на въглерод.

[2]. Това включва например данни за продажбите на електрически превозни средства за автомобилни производители или данни за генериране на чиста енергия и капацитет за електроснабдителни компании.